【投資コラム】ソフトバンク株を投資する時の注意点~同業他社と比較

記事監修者

湯川 国俊

保有資格

MBA(名古屋商科大学ビジネススクール)、ビジネス検定2級

企業価値に基づいた株式投資を10年以上実践。2008年からビジネススクールに通いMBAを取得する。

「スーパーで食料品を買うように株式を買う」というバリュー投資の考え方を多くの方に知ってもらう活動を行っている。

記事監修者

湯川 国俊

保有資格

MBA(名古屋商科大学ビジネススクール)、ビジネス検定2級

企業価値に基づいた株式投資を10年以上実践。2008年からビジネススクールに通いMBAを取得する。

「スーパーで食料品を買うように株式を買う」というバリュー投資の考え方を多くの方に知ってもらう活動を行っている。

2018年の株式市場で注目を浴びた話題の1つにソフトバンクのIPO(株式公開)があります。

その情報はテレビCMや広告でも多くの方に知れ渡り、普段は興味を持たない方でもIPOへの申込みを希望されました。

しかし株式上場後の株価は低調になり、様々な批判を浴びています。ところで同社への投資の魅力として「配当性向85%」と言うものがあります。

そしてIPOでの株価で投資できれば「配当利回り5%」になることが話題になりました。

しかし同社について分析を行えば、配当に関する魅力はそれほど高くないことが分かります。

この記事ではソフトバンクとIPOに至るまでの経緯と、同業他社と比較すると安心かつ配当の良い投資先とは言えないことを解説します。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

- ソフトバンク【9434】の事業

- ソフトバンク【9434】の経緯

- ソフトバンク【9434】のIPO

- ソフトバンク【9434】は配当金の多くが親会社に入る

- 同業他社との比較をしましょう

- NTTドコモ、au(KDDI)はともに上場企業です

- 営業利益率は同水準を保っているが売上高と税引前利益で劣る

- 高い負債資本倍率は安定配当に疑問を残す

- 大差のない配当利回り

- 高すぎる配当性向

- ソフトバンク【9434】の配当金は魅力的だがリスクは高い

- 配当金目当てであればソフトバンク【9434】以外にも選択肢がある

- チャレンジャーはリスクを取って戦うしかない

- 適切な投資のために同業他社との比較をしましょう

- ソフトバンク【9434】のチャレンジングな取り組みに投資

ソフトバンク【9434】の事業

ソフトバンクは携帯電話と固定電話の通信サービス、インターネット接続サービス、そして携帯端末の販売を主たる事業としている会社です。

携帯電話サービスでは業界3位に位置しています。Yahoo!や福岡ソフトバンクホークスなどを有するソフトバンクグループの子会社です。

ソフトバンク【9434】の経緯

同社の携帯電話サービスは1980年代まで遡ることができます。1984年(株)日本テレコムという名前で創業しました。

そしてデジタルホン、ツーカーホンというブランド名で携帯電話サービスを展開。

さらに2000年、J-フォンと社名・ブランド名を変更しました。

2003年には傘下に入っていたボーダフォン社と同じ名称になりその後2006年に、ボーダフォンがソフトバンクグループの傘下に入りました。

ソフトバンクグループに参画してからは、積極的な広告やiPhoneの導入などで新規顧客を開拓していきました。

そして2015年、現在の社名に変更されました。

ソフトバンク【9434】のIPO

ソフトバンク【9434】は2018年12月19日にIPOを行うと発表しました。株式の公開価格は1,500円で、投資家はこの株価でIPOの前に株式を購入することができます。

この公募価格の金額によって同社が得られる資金は2兆円を越え、過去最大級と言われました。

近年注目されたIPOである郵政3社(日本郵便・ゆうちょ銀行・かんぽ生命)が得た資金の合計を上回るものでした。

また同社は配当性向85%を目指すとし、今期末の配当金を一株当たり37.5円としました。この配当金は半期分に当たります。

したがって年間配当金は75円とみなされ、売出価格の1,500円で株式を買うと配当利回りは5%になると言われました。

「携帯電話という安定したビジネスでかつ高い配当利回り」といううたい文句で多くの投資家が購入を希望しました。

IPOとは

ここで、各種用語について解説します。IPOとは株式公開と言い、英語ではInitial Public Offeringと言います。

株式を株式市場に公開し、投資家に自由に売買してもらうことを言います。「株式を上場させる」と同じ意味です。I

POをする主な目的は自社株式を投資家に売ることで、新たな資金を得るためです。

その一方で、様々な立場の人が会社の所有者になるため経営の決定権が分散してしまう可能性があります。

しかし一般的にはIPOをして多くの人が株主になることが理想的な企業の姿だと言われています。

IPO投資のメリット・デメリット!やり方や失敗を減らすための方法

配当利回りとは

次に配当利回りです。これは株価に対して得られる配当金の利率を指します。

一般的には年間(1期間)の予想配当金(税引前)を用いて計算します。例えば株価が1,000円で予想配当金が50円の場合、配当利回りは5%と表します。

当然ですが株価は日々変動するので配当利回りも同じように変動します。

直近では同社の株価はIPO時点より安くなっています。したがって配当利回りもさらに高くなっていると言えます。

配当性向とは

配当性向とは企業の利益(純利益)の内、配当金に回す比率を指します。

一般的には利益と配当金を一株あたりに修正した上で計算します。

一株当たりの利益が100円に対して30円の配当金を出せば、配当性向は30%になります。

配当性向が高いと次の事業に投資ができない

では、同社の配当政策はどのように評価できるでしょうか。一般的な日本企業の配当性向は30%程度です。

その中でソフトバンクは配当性向85%を目指すことを打ち出しました。これは株主にとって必ずしも良いこととは言えません。

それは、利益のほとんどを配当金にすると、新たな投資に使う資金が少なくなるからです。

企業の純利益とはどのように使われても全て株主の持ち分になります。

したがって同社の配当性向に関しては疑問を持たざるを得ません。

ソフトバンク【9434】は配当金の多くが親会社に入る

一方でこのような配当性向の高さは問題ないという見方があります。

それは配当金の多くは親会社であるソフトバンクグループに入るからです。

同社が得た利益がいったん親会社に渡され、親会社から同社への投資が行われるのであれば問題ないと言えます。

同業他社との比較をしましょう

このように同社の配当利回りと配当性向から投資を考えると、魅力を感じる方もいらっしゃると思います。

しかし本当に投資すべきかを判断するときは、同業他社との比較をされることをお勧めします。

なぜなら、同じようなビジネスを行っている会社であれば似たような利益や配当を出すことができます。

さらに魅力的な配当政策をしている同業他社であれば、その会社に投資する方が良いと言えるからです。

NTTドコモ、au(KDDI)はともに上場企業です

ソフトバンクが属する携帯電話キャリアビジネスには、NTTドコモとau(以下KDDI)の2社が有名です。

いずれも大手で株式も上場しています。これら2社と比較をすることで、ソフトバンク【9434】へ投資する価値を評価してみましょう。

※企業の業績比較を行う場合、通常は数年にわたってのデータで行います。

しかし今回はソフトバンク【9434】の資料が乏しいため、発表されている最新データ(31年3月期末第2四半期)のデータをもとに行ってみました。

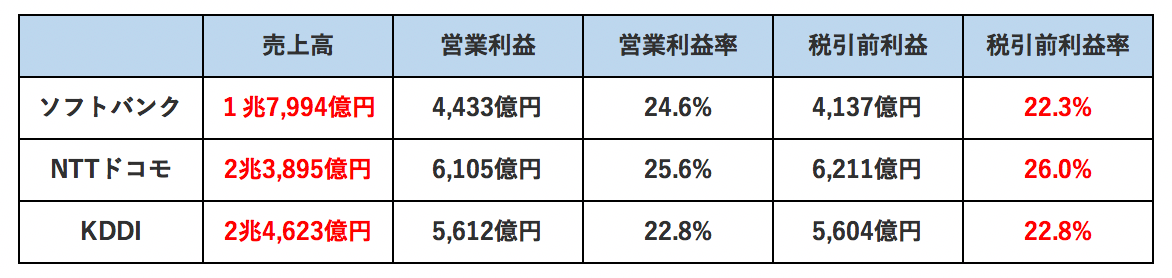

営業利益率は同水準を保っているが売上高と税引前利益で劣る

はじめに、売上高と利益です。これらを比較することで、本業のビジネスで確保できる資金がどの程度あるかを評価することができます。

売上高は業界内で1位を確保できれば、ビジネスを有利に展開することができます。営業利益を確保できない企業は配当金の安定性に不安が残ります。

さらに税引前利益では金融費用と収入(利息の支払い・収入)が反映されます。

営業利益率は3社とも大差ないと評価できます。しかし売上高に関してソフトバンクは下位に甘んじている状態です。

さらに注目すべきは税引前利益です。ソフトバンクは他の2社と比べ税引前利益率が低下しています。

これは同社には金融費用(利息の支払い)が比較的多いことを示しています。

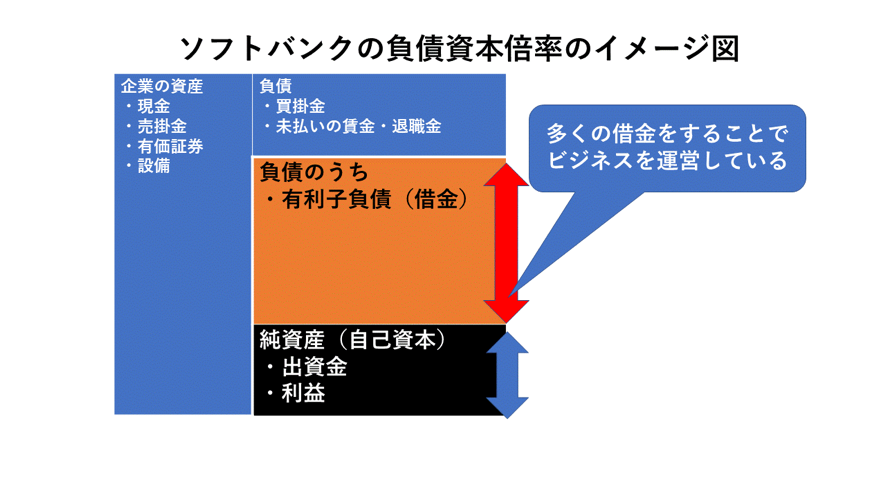

高い負債資本倍率は安定配当に疑問を残す

次に負債資本倍率です。企業の純資産と有利子負債(借金)との比率を見ることができます。

またの名をD/Eレシオと言います。これを比較することでビジネスを行うときに有利子負債に頼っている比率が分かります。

有利子負債の比率が高いと、利益のみではビジネスを十分に運営できていない可能性があります。

また、売上や営業利益が低迷した時でも返済しなければならない負債があるため、純利益に影響します。

このように、他の2社と比べてソフトバンクは有利子負債への依存度が非常に高くなっています。

これは高い利益を狙える反面、売上や営業利益が低迷した時に純利益が大幅に下がる可能性があります。

純利益が下がれば配当も削減される可能性が高まります。

大差のない配当利回り

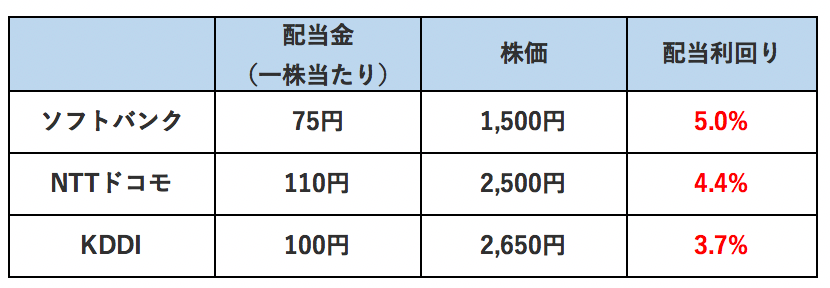

配当利回りは先述の通り、株価の影響を受けます。

配当の見込みが十分な企業であれば高い配当利回りを理由に株価が上がりやすくなります。

株価:ソフトバンクはIPO売出株価、NTTドコモ、KDDIは12月19日始値

配当金:ソフトバンクは2019年3月期予想額を2倍にしたもの、NTTドコモ、KDDIは2019年3月期予想額

3社比較ではソフトバンクが最も高くなります。

しかしNTTドコモと大差があるとは言えません。

またKDDIは配当金の他に株主優待を設定しています。

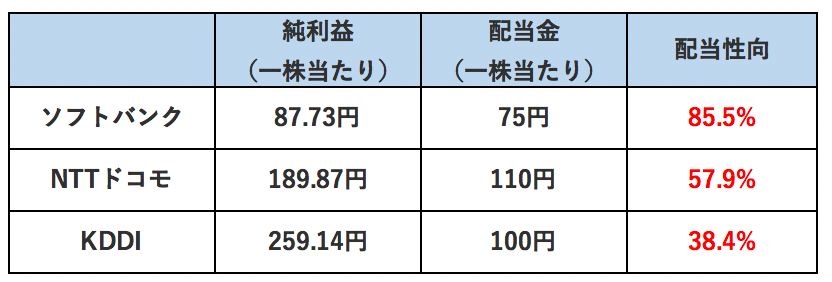

高すぎる配当性向

純利益:2019年3月期末予想額

配当金:ソフトバンク【9434】は2019年3月期予想額を2倍にしたもの、NTTドコモ、KDDIは2019年3月期予想額

ソフトバンクの配当性向の高さが目立ちますが、NTTドコモの配当性向も高いと言えます。

これはNTTドコモにも親会社が存在していることと関係があります。

配当性向が高すぎると利益が予想を下回った時に配当金を減らす可能性が高くなります。

ソフトバンク【9434】の配当金は魅力的だがリスクは高い

このようにソフトバンクはNTTドコモやKDDIと比較して、負債への依存度が高くあります。

そのため売上や営業利益が低迷した時に純利益が大きく圧迫される可能性があります。

そして配当性向が極めて高いため、純利益の減少で配当金が削られる可能性が高いと言えるのです。

さらに同社は業界下位の企業なので業界全体が低迷した時に業績の悪化が早く現れやすくなります。

配当金目当てであればソフトバンク【9434】以外にも選択肢がある

さらに現状では同業他社と比べて配当利回り(株主優待を含む)に大きな差があるとは言えません。

また配当金を目的とした投資の場合、長期的に配当金が増額もしくは安定しなければなりません。

その点をふまえれば、配当金を目的としたソフトバンクへの投資はお勧めすることができないのです。

チャレンジャーはリスクを取って戦うしかない

ではソフトバンク【9434】も他の2社と同じように負債への依存を減らすことができないのでしょうか。

もちろん減らすことはできるでしょう。

しかし同社は携帯電話キャリアで後塵を拝しているため、他の2社に後れを取らないための設備投資や戦略に必要な費用は借金をして作らざるを得ないのが現状だと思われます。

適切な投資のために同業他社との比較をしましょう

このように一見お得に見える投資も同業他社との比較をすることで、その本質が明確になります。

スーパーのお買い物では、様々なお店のチラシを比較検討しながらお買い得商品を買われると思います。

株式投資でもお買い得商品を探す方法に大きな違いはないのです。

ソフトバンク【9434】のチャレンジングな取り組みに投資

ソフトバンクは印象的な広告や多種多様な料金プラン、そしてiPhoneの早い導入など顧客を期待させる様々な取り組みを支持しているユーザーも多くいます。

資金繰りや株主還元には不安定さがありますが、それを受け入れて投資を行えば大きなリターンを得られるかもしれません。

※投資はあくまでも自己責任となります。利益を保証するものではありませんので、ご注意ください。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎