REIT(リート)とは?J-REITとの違いやメリットとリスクを解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

老後に向けた資産運用の必要性が高まるなか、金融商品の選択肢が増えてきています。

そのなかでも投資家から人気を集める「REIT(リート)」は、不動産へ投資できる金融商品です。

「不動産投資」という言葉だけ見ると初期資金が必要であったり、何かと手続きが多い印象がありますが、REITを活用することで「少額から」、「手間が少なく」、投資することができます。

この記事では、REITの特徴やメリット・デメリット、不動産投資との違いを解説していきます。

REITの買い方についても紹介しますので、REITに興味をお持ちの方はぜひ参考にしてみてください。

\現在開催中の無料セミナーはこちら/

▶︎▶︎【年収上げるよりも手取りが増える?】

オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?

人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

REIT(リート)とは

REIT(リート)は、「Real Estate Investment Trust」の略称です。

どのような特徴があるのかを解説していきます。

不動産の投資信託のこと

REITは、日本語で「不動産投資信託」といい、間接的に複数の不動産に投資できる金融商品のことです。

投資家から集めた資金でマンションやオフィスビルなどの不動産に投資を行い、そこから得られる賃貸収入や不動産の売買益を投資家に還元する仕組みとなっています。

通常の投資信託とは違い、REITは保有している資産を証券化して証券取引所に上場しています。上場しているため、投資家からの需要と供給のバランスによって価格が変動します。

株式やETFと同じようにリアルタイムの価格での取引ができるのが、REITの特徴です。

J-REITについて

J-REITは「JAPAN-REIT」の略で、海外のREITと区別されています。

日本国内で運用されている不動産物件が運用対象となっており、初めてJ-REITが上場したのは2001年9月です。

J-REITの運用対象となる不動産の種類は、法令によって比較的安定した賃貸事業が中心となっており、海外REITと比べると対象となる不動産の数がやや少ないことが特徴です。

海外REITを日本の証券会社で直接購入する方法は無く、組み込まれている投資信託やETFを通して間接的に投資するしかありません。

対してJ-REITは、日本の証券会社経由で個別の銘柄に直接投資することができます。

J-REITが保有する不動産の種類

J-REITも投資信託と同様にそれぞれコンセプトがあり、さまざまな不動産に投資しています。

保有している不動産の種類は、主に以下の通りです。

- オフィス

- 商業施設

- マンション等の住宅

- 物流施設

- ホテル

- 老人ホーム・病院などのヘルスケア関連

上記のようにさまざまな不動産に投資ができるので、それぞれの特徴を把握してから投資をしましょう。

REITの仕組み

REITは、複数の法人・会社によって運営されています。

| 不動産投資法人 | 投資家の窓口として資金集め、収益の分配を行う |

| 資産運用会社 | 不動産の選定や購入、売却など運用に関する全般を行う |

| 不動産管理会社 | 建物の管理や賃貸借契約の更改などの管理を行う |

| 資産保管会社 | 不動産の権利証の保管や金銭出納管理業務などを行う |

| 一般事務受託会社 | 会計や納税に関する業務、投資証券の発行業務などを行う |

基本的に「不動産投資法人」が窓口になり、投資家から資金を集めたり、収益を分配しています。

しかし、実際の運用や事務作業は外部の企業に委託していることが多いです。

不動産の選定や資金調達などは「資産運用会社」が、建物の管理や賃貸借契約の更改などの管理は「不動産管理会社」がそれぞれ行います。

また、不動産の権利証の保管は「資産保管会社」、会計や税金に関しては「一般事務受託会社」が行っています。

REITのメリット

REITにはさまざまなメリットがあり、投資初心者にもおすすめできる金融商品です。

これからREITに投資を始めようと考えている方に向けて、まずどのようなメリットがあるのかを解説していきます。

少額から分散投資できる

通常、不動産投資をする場合には数百万〜数千万円単位の資金が必要ですが、REITは数万円から購入できます。

多くの投資家から資金を集めて運用するため、個人投資家では難しい分散投資も1銘柄購入するだけで可能となります。

少額からリスクの軽減効果が高い分散投資ができるのは、REITの大きなメリットです。

さらにREITは市場を通して取引を行うため、実物の不動産と比べて流動性・換金性が高いこともポイントです。

買い手が見つかりやすく売却が成立しやすいため、現金化までに時間がかかりにくいこともREITのメリットといえます。

専門家が運用している

REITは、投資家に代わって不動産のプロが運用してくれる金融商品です。

通常の不動産投資では、固定資産税の支払いやローンの手続き、物件管理などの負担がかかります。

しかし、REITなら専門家が手間のかかる手続きをすべて代行してくれるため、投資家は銘柄を選んで資金を投じるだけで収益を狙うことができます。

収益性が高い物件の選定や売買のタイミングなども、経験豊富なプロのノウハウを活かして運用してくれるので、安心して不動産投資できる点はREITのメリットです。

インフレに強い

インフレが起こると物価が上昇し、現金・預金は相対的に価値が減少していきます。

例えば、今日100万円で買えたモノが1年後に102万円まで物価上昇した場合、1年後の100万円の価値は相対的に低くなります。

しかし、不動産はインフレが起こると賃料や不動産の資産価値が上昇するため、収益性が高まります。

インフレ局面においてのREITは、リターンが得られる可能性が高い金融商品となっています。

日銀や政府が目標としているインフレが実現した場合、現金・預金だけで資産を保有していると相対的に資産価値が減ってしまいます。

ポートフォリオにREITを組み入れることで、インフレ時の資産減少のリスクヘッジができます。

\現在開催中の無料セミナーはこちら/

▶︎▶︎【年収上げるよりも手取りが増える?】

オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?

人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

REITのデメリット(リスク)

REITには、初心者でも始めやすいメリットが多くある一方で、リスクも存在します。

これからREITに投資する人が注意しておくべきリスクについてご紹介します。

元本が保証されていない

REITは、実物不動産に投資して分配金や売買益を得る投資手法であるため、景気や金利変動、震災など不動産市場の影響を直接受けます。

高利回りのREITもありますが、確実に分配金が出るわけではありません。

不動産市場の負の影響から、REITの価格が投資元本を下回るリスクがあることを把握しておきましょう。

例えば、金利が上昇すると銀行に支払う利息が増えるため、収益性が低下して分配金が減少し、REITの価格も下落する可能性があります。

投資するREITの有価証券報告書や目論見書などに目を通し、リスクの内容を確認しておくことをおすすめします。

投資法人の倒産や上場廃止リスクがある

REITの窓口となる不動産投資法人が倒産したり、REIT自体が上場廃止したりするリスクについても事前に把握しておく必要があります。

倒産の際に、所有する不動産を売却することで返金を受けられる可能性はありますが、証券は価値がゼロになるリスクも十分にあります。

実際、リーマンショックのときにはREITの価格が暴落し、その影響を受けて複数の不動産投資法人が倒産しました。

実物不動産に投資する場合とは少し性質が異なるリスクがあるという点を押さえておきましょう。

配当控除が適用されない

REITの分配金は、所得税の分類では「配当所得」に該当します。

株式の配当金の場合は配当控除が適用されますが、REITの分配金は配当控除が適用されません。

株式投資の配当控除において、その年分の課税総所得金額が1,000万円以下の場合は、以下のような計算式で控除額が算出されます。

- 配当控除の額 = 配当所得の金額 × 10%

例えば、課税総所得が800万円で、そのうち配当所得が40万円の場合は「40万円×10%=4万円」が配当控除額となります。

REITの分配金では、上記の配当控除が受けられないことに注意しておきましょう。

出典:国税庁「No.1250 配当所得があるとき(配当控除)」

不動産投資との違い

不動産の投資信託であるREITと実物の不動産投資には、それぞれどのような違いがあるのかを解説します。

所有不動産を担保にできる

実物の不動産投資をする場合、REITとは違って実際に不動産を所有することになります。

そのため不動産そのものを担保にローンを組むことができ、他人資本を借りる「レバレッジ」をかけた取引が可能です。

組んだローンを賃料収入などで返済することもできるため、効率的に運用していくことができます。

REITでもレバレッジをかけた「信用取引」が可能ですが、信用取引は利益や損失がレバレッジ倍率に比例します。

例えば3倍のレバレッジをかけた場合、自己資本に対して10万円の損失が出ると30万円の損失を被ることになります。

ハイリスクハイリターンの取引となるので、REITでレバレッジをかけるときは注意が必要です。

信用取引とは?仕組みやメリット・デメリットについてわかりやすく解説

不動産は資産となる

実物不動産投資では、購入した物件が収益を生み出す現物資産になります。

ローン返済が終わった後は、賃料収入のほとんどをそのまま収益として得ることができます。

例えば購入したマンションに入居者がいてくれる限りは、安定した家賃収入が得られます。

さらにローン返済が終わったマンションを担保にして、新たな物件を購入することも可能です。

不動産投資のメリットとデメリットは?成功するポイントも解説!

不動産の価値はなくなりにくい

REITは、不動産投資法人の倒産やREITの上場廃止によって価値が無くなるリスクがあります。

一方の実物不動産は、価値が下がることはあっても無価値になることは考えにくいです。

例えば新築のマンションを購入した場合、経年劣化による急速な値下がりが考えられますが、中古マンションであれば価格の下落は緩やかになりやすい特徴があります。

また、都心や駅近など利便性が高い地域であれば、物件の価値が下がりにくいといわれています。

REITの買い方

実際にREITを購入する方法について解説していきます。

証券会社を通して購入する

REITは、証券会社に口座を開設して購入します。

投資したい銘柄を選ぶ

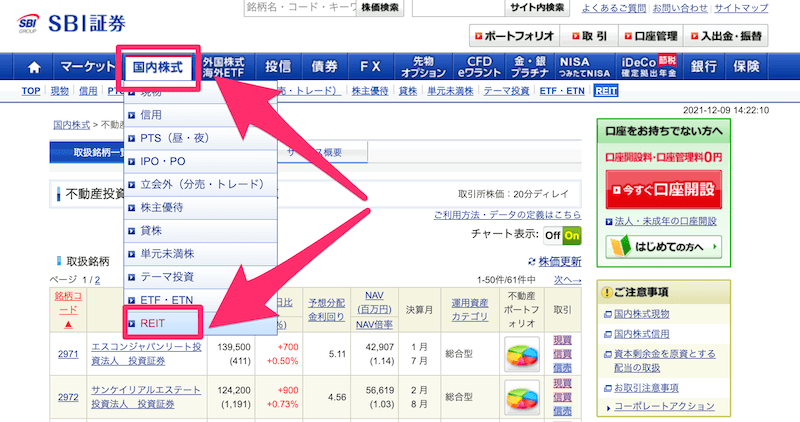

SBI証券で購入する場合(PCB画面)で解説します。

上部にあるカテゴリーから「国内株式 → REIT」を選択すると以下のような画面に遷移します。銘柄が選択できますので、自分の投資したい銘柄を選びましょう。

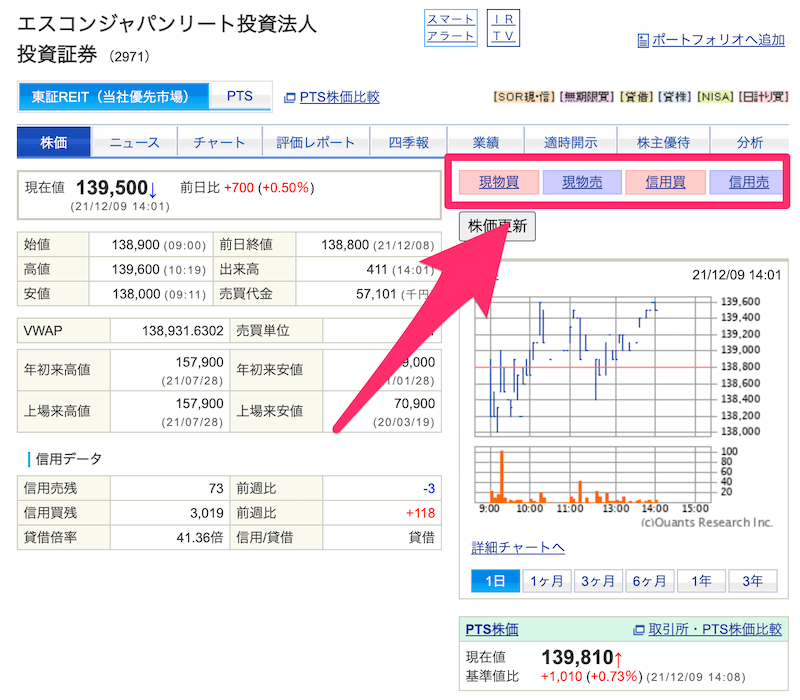

現物か信用取引のどちらで購入するかを選ぶ

購入したい銘柄をクリックすると上記のような画面に移ります。「現物」か「信用取引」のどちらで購入するか選びます。

あとは「株数」「価格」「期間」などを入力したら、注文完了です。基本的には、株式を購入する手順と大きく変わりません。

REIT売買時の手数料は証券会社によって異なるので、自分が取引したい証券会社の手数料を確認しておくようにしましょう。

分配金について

REITを保有していると、決算のタイミングで分配金が支払われます。

分配金にも税金がかかり、株式の配当金と同様に20.315%(所得税:15.315%、住民税5%)が徴収されます。

ただしNISA(少額投資非課税制度)の口座内であれば、REITの分配金は非課税となります。

年間120万円までの投資が非課税になる制度なので、REITの分配金を税金面でお得に受け取りたい方はNISA口座を利用しましょう。

NISAと積立NISAはどっちがいい?違いや選び方を比較

まとめ:REITなら少額から不動産投資ができる

REITの特徴やメリット・デメリット(リスク)、不動産投資との違いを解説しました。

不動産の運用をプロに任せられるREITは、「少額から分散投資ができる」「インフレに強い」などのメリットがある反面、「元本保障がされていない」「上場廃止のリスクがある」というデメリットもあります。

資金や手続きの問題で実物の不動産投資ができなかった方でも、REITなら間接的に不動産投資を始めることができます。

REITの特徴を理解して、少額から不動産投資を始めてみましょう。

\現在開催中の無料セミナーはこちら/

▶︎▶︎【年収上げるよりも手取りが増える?】

オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?

人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎