所得証明書とは?種類や取り方、どこで発行できるかや必要なものを解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

普段はあまり聞き慣れない「所得証明書」。

クレジットカードのキャッシングを利用する場合や、車や住宅のローンを組む際に必要になることがあります。

最近では新型コロナウイルスの影響で国から融資を受ける際に必要な書類としても、その名を聞くことが増えてきました。

この記事では所得証明書とはなんなのかという概要をはじめ、発行するにあたって必要な書類や発行する方法について解説します。

源泉徴収票との違いや所得証明書の見方の味方についても紹介します。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

所得証明書とは

課税金額を証明する書類

所得証明書とは、前年の1月1日~12月31日までの1年間に所得がいくらあったのか記載する書類です。

課税証明書とも呼ばれ、所得金額に対する住民税の課税金額を証明するための書類でもあります。

課税所得(課税対象になる所得)のない人は所得証明書の発行ができず、代わりに非課税証明書が発行されます。

非課税証明書には1年の所得金額や所得に対して支払う税金(課税金額)の内容が記載されています。

所得証明書の種類

所得証明書には、主に以下の種類があります。

- 源泉徴収票

- 給与明細書

- 確定申告書

- 青色申告決算書

- 納税通知書

- 年金振込通知書

- 所得(課税)証明書

人によって利用できる所得証明書の種類に違いがあるため、それぞれ確認しておきましょう。

源泉徴収票

源泉徴収票は自分と雇用関係のある会社が発行するもので、当年の収入が記載されています。

給与額や天引きした社会保険料、税金などの情報をもとに、年間の所得税を計算した内容がまとめられた書類です。

複数の会社に勤務している場合は、給与所得がいくらだったかを証明するため、全ての会社から源泉徴収票を受け取る必要があります。

給与明細書

給与明細書は会社から毎月発行される書類で、給与の支給額や税金・社会保険料などの控除額について記載されています。

年間単位で発行される源泉徴収票とは違い、1ヶ月単位での収入が証明できる書類です。

例えば、転職したタイミングでは年間の所得が確定せず、源泉徴収票が発行されません。

直近の収入を証明する必要がある場合は、給与明細書を用いるケースが多いです。

確定申告書

確定申告書は1月1日から12月31日までの1年間の収入や経費、所得税額などを記載した書類のことです。

一定の収入を得ている自営業者やフリーランスは、毎年自分で確定申告書を作成して税務署に提出する必要があります。

確定申告書にも年間の所得が記載されているため、自営業者やフリーランスの所得証明書として用いられることが多いです。

会社員でも確定申告は必要?自分でするやり方やどのような人が必要か解説

青色申告決算書

青色申告決算書は、確定申告を青色申告で行う際に作成・提出する書類です。

損益計算書1枚、損益の内訳2枚、貸借対照表1枚の計4枚から構成されており、確定申告書と合わせて税務署に提出します。

青色申告決算書にも所得の記載があるため、所得証明書として用いられます。

納税通知書

納税通知書は市区町村から発行される書類で、地方税(住民税や固定資産税、自動車税など)の金額や明細が記載されています。

個人で住民税を納める場合は自宅に郵送されますが、給与天引きで住民税を納める場合は勤務先を通じて渡されます。

納税通知書には所得額が記載されていることから「所得証明書」の代わりになります。

会社勤めの方が納税通知書を準備する場合は、会社から受け取る必要があるため注意しましょう。

年金振込通知書

年金振込通知書は年金の振込金額が記載された書類のことで、原則として毎年6月(年1回)に日本年金機構から郵送されます。

年金受給者の方の収入を証明する大事な書類になるので、大切に保管しておきましょう。

所得(課税)証明書

所得証明書は市区町村が発行するもので、会社からの給与所得や副業による雑所得等の合計金額が記載されています。

1月1日~12月31日(1年間)にどれくらいの収入があったかを証明する書類で、不動産収入や年金収入、副業収入などがすべて含まれたものです。

所得証明書の内容に加えて、控除や課税額の内訳が記載されているものは「課税証明書」と呼ばれます。

所得に関する証明書を役所で発行してもらう際は、「1月1日から12月31日までの所得がすべて記載した書類が必要」と伝えるとよいでしょう。

所得証明書が必要な場面

所得証明書はさまざまな生活シーンで使われる重要な書類の1つです。

主に以下の7つの場面で必要になります。

1. クレジットカードのキャッシング申請をするとき

クレジットカードは利用者とカード会社がお互いの信用をもとに契約し、商品の購入やお金を借りるキャッシングが行える仕組みです。

キャッシング機能には規制があり、貸金業法において年収の1/3以上を超える貸付は禁止されているため、契約者の収入を証明する際に所得証明書が必要になる場合があります。

2. 車や住宅ローンを組むとき

車や住宅のローンを組む際にも所得証明書が必要になります。

現在の所得から将来の収入を加味し、組んだローンを返済する能力があるか判断するために使われます。

給与所得者や個人事業主、確定申告をされる方などによって提出する書類が異なってくるため、あらかじめ金融機関に確認しましょう。

3. 賃貸住宅の審査のとき

賃貸契約の入居審査では、入居希望者の収入が審査の可否を決める重要なポイントとなります。

一般的には、年収の2~3割ほどが家賃の上限とされています。

現在の収入を含め、今後継続的に家賃を払える能力があるか選定するために、所得証明書の提出が必要となります。

4. 子どもを保育園に入れるとき

子どもが保育園に入園するにあたって保育料を決める際に、所得証明書が必要な場合があります。

保育園の保育料は世帯の所得や自治体、子どもの年齢などに応じて変わってきます。

ここで注意したいのが世帯の所得です。

例えば、シングルマザーやシングルファザーなどの場合に必要な証明書は1名分ですが、共働きの場合には2人分の所得が世帯の所得になるため、2名分の所得証明書を準備する必要があります。

子どもの入園後も毎年保育園に所得証明書の提出を求める自治体が多いため、証明書の提出に関してはよく確認しておきましょう。

5. 配偶者の扶養家族になるとき

配偶者の扶養になるか、または、扶養から外れるかを見極める添付資料として所得証明書が用いられます。

配偶者の扶養家族になると所得税の扶養控除を受けたり、健康保険料の支払いが免除されたりなどのメリットがありますが、いくつかの条件もあります。

例えば、年収所得です。共働きでお互いの給与所得が年間130万円を超えている場合は扶養家族にはなれません。

専業主婦(主夫)の場合はパートの収入が同じく年間130万円を超えてしまうと扶養を外れてしまうため注意しましょう。

6. 遺族厚生年金の申請をするとき

遺族厚生年金を受給するための必要書類として、請求者の収入が確認できる所得証明書が必要になります。

遺族厚生年金とは、厚生年金を受け取っていた人が亡くなったとき、その方の厚生年金で生計をたてていた遺族が受け取ることができる年金です。

遺族厚生年金の受給資格者となるためには、亡くなった人の厚生年金で暮らしていて、収入が850万円未満であることが条件です。

収入が850万以上ある場合には、生計を維持できると判断され、遺族年金を受け取ることができません。

7. 児童手当を受けるとき

児童手当とは、子どもを育てる保護者に支給される手当です。

児童手当には所得制限があるため、所得を証明する必要があります。

児童手当制度において、夫婦どちらか高い方の年収が960万円程度を超える世帯には児童手当は支給されません。

制限以上の所得がある家庭は、児童手当とは別に特定給付の手当が受けられます。

特定給付とは、児童手当制度のうちの1つであり、制限以上の所得がある場合にも子どもの年齢や数にかかわらず1人につき月5,000円が支給される手当です。(※2020年4月時点)

児童手当

所得制限限度額未満の場合に受けられる手当

特定給付

所得制限限度額を超える場合に受けられる手当

所得証明書の発行方法(取り方)と必要なもの

これまでは所得証明書の概要や使用する場面について解説してきました。

ここからは所得証明書の発行方法や必要なものについて解説します。

市役所やコンビニで発行できる

所得証明書は市区町村の役所やコンビニで発行でき、郵送での請求も可能になっています。

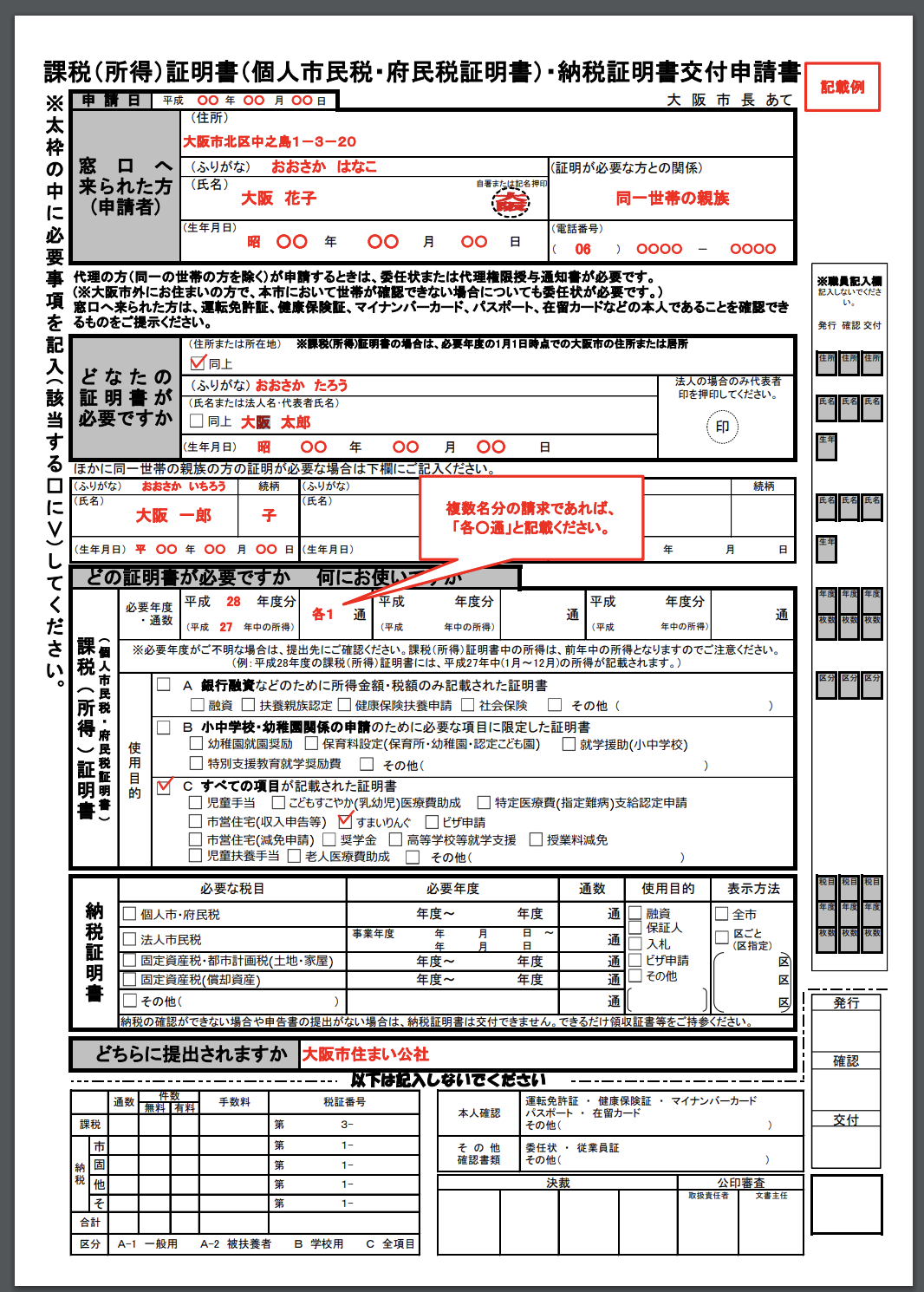

各市区町村によって申請書の書き方が異なるため、事前に自治体のホームページをから記入例を調べておくと、スムーズに申請書類の記載ができるでしょう。

コンビニでは、マイナンバーカードを使ってマルチコピー機から所得証明書の発行をします。

「証明書交付サービス」のメニューを選択し、マイナンバーカードの読み取りと必要な項目を選んでいくだけで証明書の発行ができます。

コンビニ交付には各自治体での条件が異なるので、ホームページ等の確認をしましょう。

郵送の場合は、各市町村のホームページ上で請求用紙のPDFファイルをダウンロードして、必要事項を記入した後に申請書を投函して証明書を発行してもらいます。

所得証明書を発行するのに必要なもの

所得証明書の発行をする上で必要な書類は各市区町村によって異なりますが、ここでは基本的な項目をご紹介します。

- 運転免許書

- パスポート

- 健康保険書

- 年金手帳

- 在留カード

- マイナンバーカード(個人番号カード)

など、住所・氏名・生年月日がわかる公的機関が発行した身分証が必要です。

役所で証明書を発行する場合は、上記書類のいずれかを持参して申請書と一緒に提出します。

自治体により多少の違いがありますが、申請書の主な記入事項は以下になります。

- 申請者の氏名

- 住所

- 生年月日

- 電話番号

- 自署または記名押印

- 証明が必要な方との関係(本人・同一世帯の親族・代理人など)など

所得証明書の発行手数料は300円程。(自治体による)

本人以外が発行する場合

本人が所得証明書の取得申請に行けない場合は、代理人による申請・発行が可能です。

代理人が所得証明書を取得する際は、委任状や代理権限授与通知書などの書類が必要になる場合があります。

また、代理人自身の本人確認書類(運転免許証、健康保険証、マイナンバーカードなど)も必要になります。

申請方法の詳細については、自治体に確認することがおすすめです。

参考:渋谷区「証明書の種類と申請方法 | 住民税納課税証明書 」

所得証明書の見方

所得証明書にはさまざまな項目が表記されており、記載内容を把握するのが難しいと感じる方もいます。

所得証明書の見方で注目すべきポイントを2つご紹介します。

給与所得を算出する

1つ目のポイントは給与所得の算出。

- 「給与収入」-「給与所得控除額」=「給与所得」

所得金額の項目にある「給与収入」から「給与所得控除額」を引くことで「給与所得」の算出ができます。

全体の収入から給与所得控除額を差し引くことでどれくらいの所得があったのか把握できます。

給与所得控除の金額は、収入額によって変わります。詳細は国税庁のホームページから確認できます。(※ 参照:国税庁「No.1410 給与所得控除」)

所得控除額を合計する

2つ目のポイントは所得控除額の合計額。

所得金額の下に、基礎控除や社会保険料控除、生命保険料控除などの所得控除についての項目があります。

それぞれの控除を合計したものが「所得控除額の合計額」として算出されます。

所得証明書を発行する際の注意点

所得証明書を発行する際、書類ごとに有効期限や確認事項が異なる点に注意が必要です。

例えば、源泉徴収票は前年度の書類を求められるケースが多い一方で、給与明細書は直近1〜3ヶ月分の書類が必要になることが多いです。

1年前の給与明細書を提出しても所得の証明として認められない可能性があります。

また、記載されている内容の確認事項も、書類によって異なる場合があります。

例えば、確定申告書や青色決算申告書などを提出する場合、税務署の受領印等が確認できなければ証明書類として無効になる可能性が高いです。

事前に書類の有効期限や確認事項をチェックしておき、条件を満たした書類を準備しましょう。

まとめ:所得証明書の発行に向けて準備をしよう

今回は所得証明書の取り方や発行方法、見方について解説しました。

自治体によって所得証明書の取得方法や手数料等が異なる場合があるので、申請や発行に関する情報は各自治体のホームページを確認しましょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 現在人気の記事一覧 | |

| マネリテとは | 断捨離の効果 |

| マイナンバーカード作り方 | マイナンバーカード自撮り |

| マイナポイント入手方法 | 住民票は移すべき? |

| ボーナスの平均支給額 | 預金封鎖とはなにか |

| 一攫千金は現実的? | 小銭の両替方法 |

| 年収別の手取り金額 | 現金書留封筒の購入場所 |

| 女性一人暮らしの食費 | おすすめ資産管理アプリ |