VYMとは?投資はおすすめしない?配当金やメリット・デメリットを紹介

高配当ETFは、定期的に分配金を受け取りながら投資ができる運用方法です。

なかでも米国企業に投資をする高配当ETFの「VYM」は運用コストが低く、値上がりにも期待できることから人気を集めています。

VYMへの投資を考えている方は、銘柄の特徴やメリット・デメリットを把握しておくことが大切です。

この記事では、VYMの基本的な特徴や直近の配当金・配当利回り、投資するメリット・デメリットについて解説します。

同じく人気の高配当ETFである「SPYD」や「HDV」との比較もご紹介するので、高配当ETFへ投資する際の参考にしてください。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

VYMとは

VYMは、米国の大手資産運用会社「バンガード」が運用している高配当ETFです。

時価総額が大きく、高い配当金を出している米国企業を中心に構成されています。

基本的には分配金の受け取りをメインとしたETFですが、高配当ETFの中では比較的株価が上がりやすいという特徴があります。

分配金と値上がりを両方狙える銘柄として、投資家からも高い人気を集めているETFです。

ETFとは?投資信託との違いや種類をわかりやすく解説

VYMの直近の配当金・配当利回り

VYMは年に4回分配金を出しており、3月・6月・9月・12月が権利確定日です。

保有している期間中は3ヶ月ごとに分配金を受け取ることができます。

VYMの過去5年間の分配金利回りは、以下の表の通りに推移しています。

| 年代 | 分配利回り |

| 2022年 | 3.02% |

| 2021年 | 3.69% |

| 2020年 | 3.49% |

| 2019年 | 3.92% |

| 2018年 | 3.01% |

| 2017年 | 3.40% |

このように、VYMは3%以上の分配金利回りで安定していることが特徴のETFです。

仮に100万円分のVYMを購入したとすると、年間で3万円前後の分配金を受け取れます。

出典: Vanguard「VYM-Vanguard High Dividend Yield ETF」

VYMの株価推移(チャート)

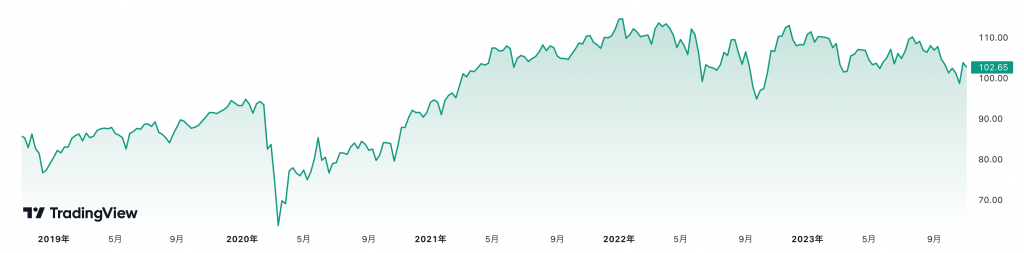

VYMの直近5年間の株価は、以下のチャートのように推移しています。

VYMの価格は2020年の新型コロナウイルス流行によって大きく下落しましたが、その後は堅調に上昇を続けています。

2020年3月には60ドル近くまで下がっていたものの、順調に回復を続けて2022年初頭には110ドルを上回る水準まで上昇しました。

安定して高い分配金を得られるだけではなく、今後の価格上昇に期待できる点も魅力的な銘柄として注目を集めています。

VYMの上位構成銘柄

VYMは米国の400社以上の高配当銘柄に投資するETFであるため、VYMを購入するだけで米国企業400社以上に分散投資ができます。

2023年9月30日時点でVYMを構成している上位10銘柄は以下の通りです。

| 銘柄名 | 構成比率 |

| エクソンモービル | 3.61% |

| JPモルガン・チェース | 2.88% |

| ジョンソン&ジョンソン | 2.88% |

| プロクター・アンド・ギャンブル | 2.63% |

| ブロードコム | 2.57% |

| ホーム・デポ | 2.35% |

| シェブロン | 2.29% |

| アッヴィ | 2.02% |

| メルク・アンド・カンパニー | 2.01% |

| ペプシコ | 1.79% |

「ジョンソン&ジョンソン」や「エクソンモービル」など、日本でも馴染みのある企業が構成比率の上位を占めています。

エネルギーや生活必需品関連の企業が多く組み込まれている点が、VYMの大きな特徴です。

出典:Vanguard「VYM Vanguard High Dividend Yield ETF」

VYMに投資するメリット

高配当銘柄に分散投資できる

ETFは1つの銘柄に複数の株式が組み込まれていることが特徴です。

そのため投資信託と同様に、1つの銘柄に投資するだけで分散投資と同じ効果を得られます。

VYMの場合、米国の高配当銘柄に分散投資ができます。

仮に組み込まれている1つの銘柄の株価が暴落したり、大きく減配したりしても、VYM全体に与える影響は大きくありません。

分散投資によってリスクを抑えながら高配当銘柄に投資できる点が、VYMに投資するメリットです。

高配当銘柄としては値上がりにも期待できる

一般的な高配当ETFは分配金をメインにしているため、そこまで大きな値上がりは期待できません。

しかし先ほどのチャートからもわかるように、VYMは高配当銘柄の中でも比較的値上がりに期待できる点が魅力です。

安定した分配金だけでなく、値上がりによるリターンも同時に狙いたい方におすすめのETFです。

以下の表にVYMの直近5年間におけるキャピタルリターン(値上がりによって得られる収益)をまとめました。

| 年 | キャピタルリターン |

| 2022年 | -3.44% |

| 2021年 | 22.45% |

| 2020年 | -2.35% |

| 2019年 | 20.27% |

| 2018年 | -8.89% |

もちろんリターンがマイナスになる年もありますが、高い収益を上げられる年も多くあります。

分配金によるリターンを受け取りつつ、長期的な価格上昇に期待できる点がVYMの大きなメリットです。

経費率が低い

VYMのメリットとして、経費率が0.06%と低い点も挙げられます。

経費率とは、ETFの純資産総額に対して運用するために必要な経費がどれくらいかを示した数値です。

数値が低いほど運用にかかるコストが低くなり、得られる利益率が高くなります。

例えば、レバレッジ型ETFで人気のTQQQの経費率は0.95%です。

仮に100万円分を投資したとすると、VYMにかかるコストは年間600円、TQQQにかかるコストは年間9,500円となります。

経費率は保有期間中にかかり続けるコストであるため、長く保有するほどコストの差は大きくなっていきます。

長期運用をしたいと考えている人にとって、経費率が低いVYMは魅力的なETFです。

VYMに投資するデメリット

高配当ETFの中では配当利回りは高くない

VYMは、ほかの高配当ETFに比べると分配金利回りがそこまで高くありません。

少しでも高い分配金利回りで運用したいという方には、VYMはあまり向いていないといえるでしょう。

例えば、2023年10月18日時点のVYMの分配金利回りは3.05%です。

同じく米国高配当ETFであるSPYDの分配金利回りが5.08%であることを考えると、VYMの分配金利回りは低めであることが分かります。

より多くの分配金を得たいのであれば、VYM以外の高配当ETFを検討しても良いかもしれません。

【2025】米国高配当ETFのおすすめ銘柄6選!メリット・デメリットや特徴を解説

大きな売却益は狙いづらい

VYMは高配当EYFの中では値上がりが期待できるものの、一般的な銘柄に比べると価格の上昇率は高くありません。

値上がりによるリターンを追求したいのであれば、VYM以外のETFを選ぶことをおすすめします。

例えば、VYMの2018年10月から2023年10月までの5年間の価格上昇率は約274%です。

一方で米国のS&P500指数に連動する「VOO」は、同じ期間で約56%上昇しています。

値上がりした銘柄を売却し、一気に大きなリターンを得たい方はVYM以外のETFや個別株式に投資することをおすすめします。

二重課税を避けるには確定申告が必要

米国の株式やETFの配当・分配金は、海外で発生した所得として米国で税金が徴収されます。

しかし、日本でもこれらの金融所得が課税の対象となるため、米国で課税された後に日本でも課税されてしまいます。

つまり同じ所得に対して日米で二重に税金がかかってしまうということです。

この二重課税を防ぐために、外国税額控除という制度があります。

外国税額控除を利用することで、米国で課税された税金を日本の所得税・住民税から差し引くことができます。

この外国税額控除の適用には確定申告が必要となり、手間がかかってしまう点はデメリットだといえるでしょう。

米国株の税金とは?配当金の二重課税の避け方や確定申告が必要な条件を解説

人気の高配当ETF「SPYD」「HDV」との比較

米国市場には、VYM以外にもSPYDやHDVといった高配当ETFがあります。

いずれも人気を集めているETFであるため、特徴を比較した上で自分に合った銘柄を選ぶことが大切です。

2023年10月時点の「VYM」「SPYD」「HDV」の違いは以下の表の通りです。

| 銘柄 | VYM | SPYD | HDV |

| 構成銘柄数 | 453銘柄 | 78銘柄 | 75銘柄 |

| 基準価額 | 103.07米ドル | 34.71米ドル | 98.19米ドル |

| 配当利回り | 3.05% | 5.08% | 4.39% |

| 経費率 | 0.06% | 0.07% | 0.08% |

それぞれの銘柄の特徴を確認していきましょう。

VYMは構成銘柄が多く分散効果が高い

VYMはほかの2つの銘柄に比べて配当利回りが低いものの、構成銘柄が多く分散効果が高いことが特徴です。

リーマンショックのときにも比較的早く値を戻しており、分配金と値上がり益をバランス良く狙うことができます。

また、3つのETFのなかでもっとも経費率が低いこともVYMのメリットです。

保有期間中のコストを抑えて運用することができます。

「分散投資でリスクを軽減したい」「コストを抑えて運用したい」という方は、VYMへの投資がおすすめです。

SPYDは圧倒的な配当利回りが特徴

SPYDは、高い分配金利回りが期待できる高配当ETFです。

安定して4〜5%程度の利回りを維持しており、分配金による高いリターンを狙いたい方はSPYDがおすすめです。

一方、組み込まれている銘柄は金融・不動産関連が多く、景気の変動による影響を受けやすい点がデメリットとなっています。

実際、コロナショックで価格が下落してから元の水準まで戻るまでにかなり時間がかかりました。

高い分配金利回りは魅力ですが、景気変動によって価格が大きく動くリスクがある点には注意が必要です。

HDVは財務優良企業で構成された銘柄

HDVは、財務健全性が高い高配当銘柄を厳選して投資しているETFです。

単純に配当利回りが高いだけでなく、「他社が参入しにくいビジネスを行っている」「財務安全性が高い」という銘柄に投資しています。

また、構成銘柄はエネルギーやヘルスケア、生活必需品などが多く、景気に左右されにくい銘柄が多くなっています。

不景気になっても安定した配当金を期待できる点がHDVのメリットといえます。

「安全性が高い銘柄に投資したい」「景気に左右されにくいETFが良い」という方は、HDVへの投資がおすすめです。

VYMを購入するには

VYMは「現物取引」と「CFD」という2つの方法で購入できます。

現物取引は、現金で株式やETFを購入して保有する取引のことです。

現物のETFを所有し、売却するときには現物ETFと売却代金を受け渡します。

CFD(差金決済取引)は、株式やETF、商品の取引を「差額」の受け渡しのみで完結させる取引です。

物理的な資産のやりとりは行われないため、自己資金よりも多くの資金で取引をしたり、売り注文から取引を始めたりできます。

CFDはリスクが比較的大きく、始めるハードルも高いため、ここではVYMの現物取引の方法について解説します。

CFDとは?仕組みからメリット・デメリットまでをわかりやすく解説

VYMの買い方、購入方法

VYMを買う手順は、一般的に以下の通りです

- VYMを取り扱っている証券会社で口座を開設する

- 外国株式口座を開設する

- 証券会社に入金する

- 入金したお金を外国株式口座に振り替える

- 購入の注文を行う

VYMを買う場合、証券総合口座だけでなく外国株式口座の開設も必要となります。

証券会社で口座開設をする際に、合わせて外国株式口座も申し込んでおきましょう。

VYNの購入におすすめの証券会社

VYMの購入におすすめの証券会社は以下の3つです。

- SBI証券

- 楽天証券

- マネックス証券

それぞれの特徴を解説していきます。

SBI証券

SBI証券は、証券口座開設数1,000万を突破している人気のネット証券です。

米国株式・米国ETFの取扱銘柄数は2023年8月時点で5,400を超えており、豊富な選択肢から選べる点が魅力となっています。

SBI証券の特徴は以下の表の通りです。

| 米国株式・米国ETF取扱銘柄数 | 5,400以上(2023年8月時点) |

| 取引手数料 | 約定代金の0.495%(税込) 最低手数料0米ドル、上限22米ドル(税込) |

| 為替手数料(米ドル) | 25銭 |

比較的手数料が安く、取引にかかる負担を抑えられることも特徴です。

楽天証券

楽天証券は、普段から楽天グループのサービスを利用している方におすすめのネット証券です。

楽天銀行や楽天カードと連携させることで、普通預金の金利が引き上げられたり、ポイント還元率がアップしたりといったメリットがあります。

楽天証券の特徴は以下の表の通りです。

| 米国株式・米国ETF取扱銘柄数 | 4,800以上(2023年10月時点) |

| 取引手数料 | 約定代金の0.495%(税込) 最低手数料0米ドル、上限2米2ドル(税込) |

| 為替手数料(米ドル) | 25銭 |

手数料の負担が小さく、お得に取引できる点が楽天証券の魅力です。

マネックス証券

マネックス証券は、外国株の投資に力を入れている証券会社です。

米国株・米国ETFの取扱銘柄数も多く、お得な手数料で取引することができます。

マネックス証券の特徴は以下の表の通りです。

| 米国株式・米国ETF取扱銘柄数 | 5,000以上(2023年2月24日時点) |

| 取引手数料 | 約定代金の0.495%(税込) 最低手数料0ドル、最大22米ドル(税込) |

| 為替手数料(米ドル) | 買付時:0銭 売却時:25銭 |

取引手数料・為替手数料ともに低く、コストを抑えて米国株・米国ETFを取引できる点がマネックス証券の特徴です。

マネックスカード積立はいつから?キャンペーン情報やメリット・デメリットを解説

まとめ:VYMは高配当銘柄の中でも値上がりに期待できるバランスのいい商品

VYMは、米国の時価総額が大きい企業のなかで高い配当金を出している企業に投資しているETFです。

安定して3%前後の利回りを維持しており、値上がり益にも期待できます。

定期的な分配金と値上がり益を両方狙いたい方は、VYMへの投資がおすすめです。

また、同じような高配当ETFにはSPYDやHDVなどもあります。

それぞれの特徴を理解した上で、自分が投資する目的に合った銘柄を選んで運用していきましょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 米国株投資の関連記事 | |

| S&P500指数とは | ラッセル2000指数とは |

| NASDAQ指数とは | 米国株の税金について |

| おすすめ高配当ETF | おすすめ高配当銘柄 |

| ミーム株とは | ショートスクイーズ |

| バフェットの名言集 | テーパリングとは |

| SOXLの銘柄解説 | 楽天VTIの銘柄解説 |