源泉徴収票の見方を解説!発行されるタイミングや必要になる場面を紹介

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

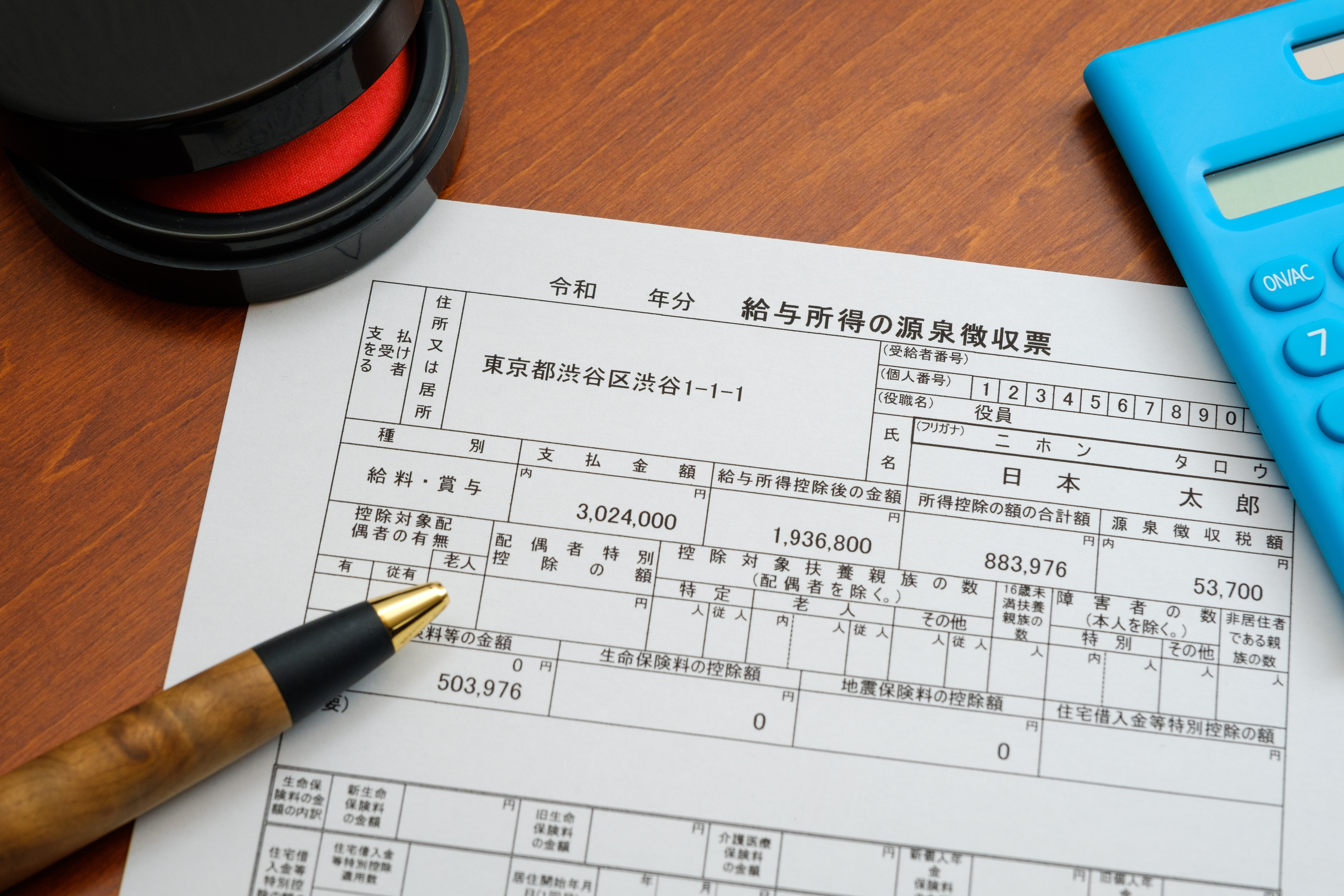

源泉徴収票は、勤務先から12月または1月頃に発行される書類です。

自身の収入や所得を把握するのに役立ちますが、難しい言葉が並んでいることから中身をよく見ずに放置してしまっている方もいるかもしれません。

しかし、源泉徴収票を受け取ったら内容に間違いがないか確認することをおすすめします。

この記事では、源泉徴収票の見方や発行されるタイミング、どのような時に必要になるのかについて解説しています。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

源泉徴収票とは

勤務先から給与を受け取る際は、収入から税金や社会保険料が差し引かれます。

差し引いた税金を会社が従業員の代わりにおさめることを「源泉徴収」といいます。

源泉徴収票には1年間の収入や各種手当、控除額、課税所得、所得税額が記載されています。

源泉徴収票には、大きく分けて次の2種類が存在します。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

今回は「給与所得の源泉徴収票」の見方について解説します。

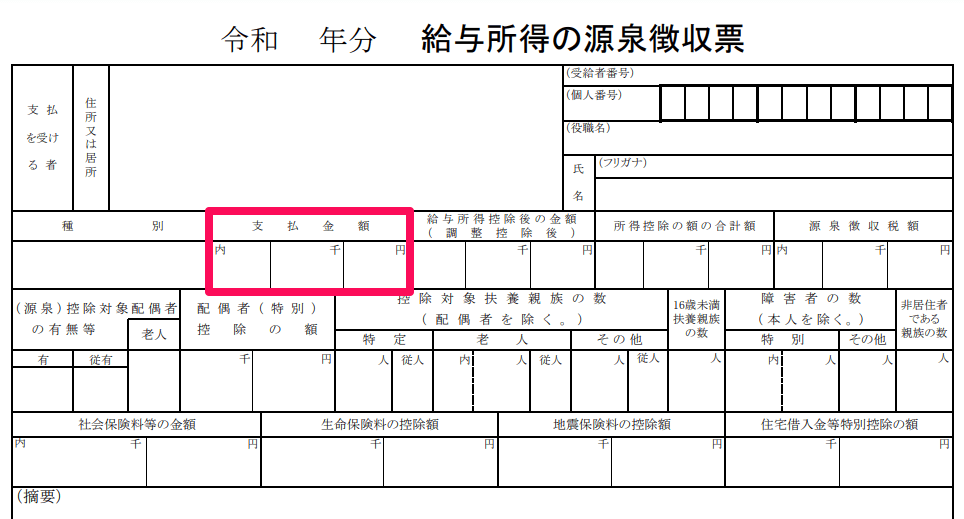

源泉徴収票の見方解説

源泉徴収票のなかで、特に重要な項目は以下の7つです。

- 支払金額

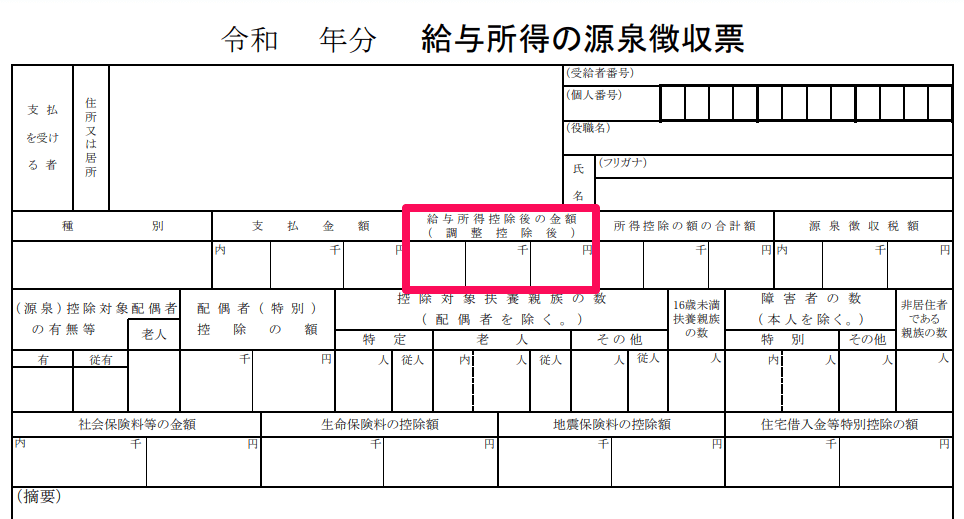

- 給与所得控除後の金額

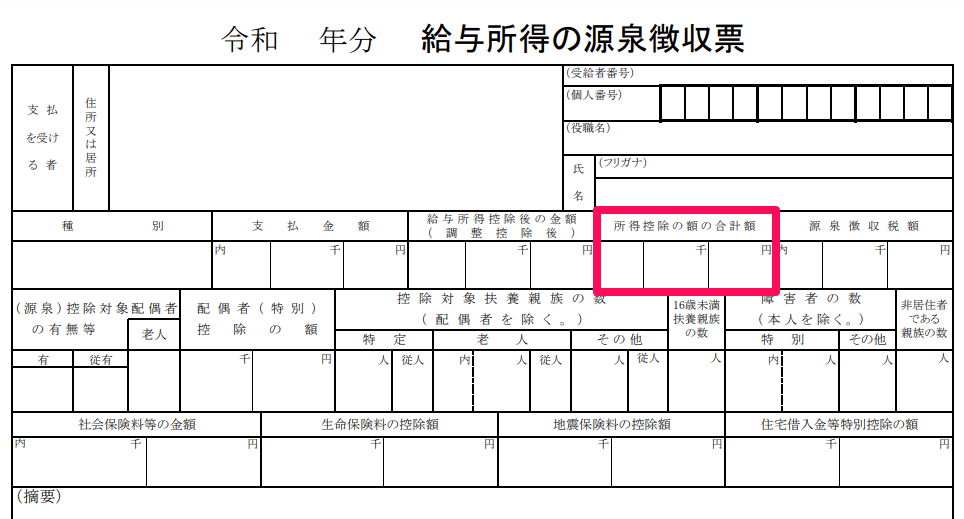

- 所得控除の額の合計額

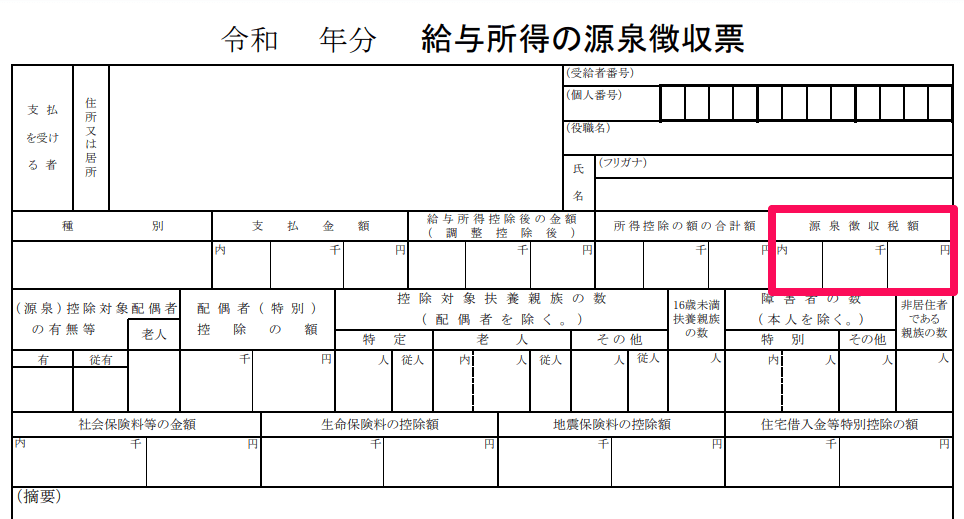

- 源泉徴収税額

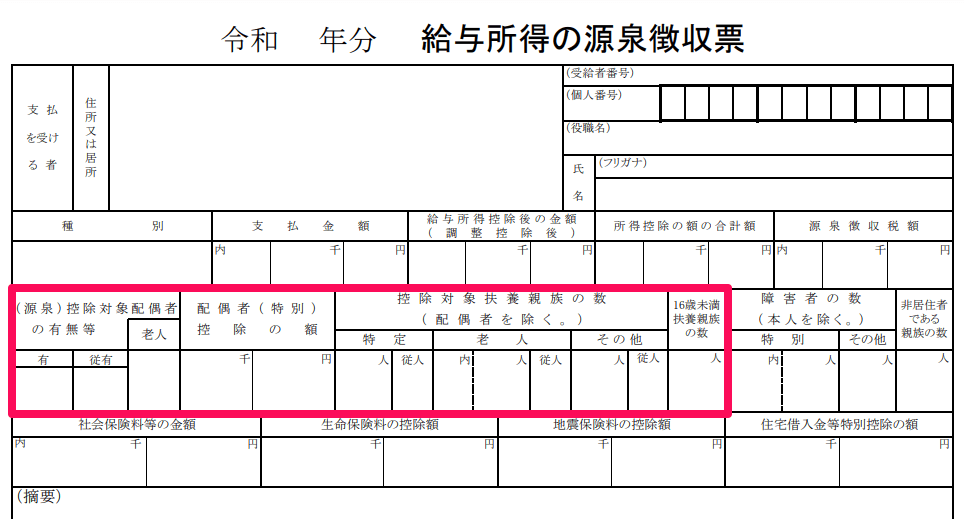

- 配偶者控除や扶養親族の情報

- 社会保険料等の金額

- 保険料や住宅ローンなどの控除金額

それぞれの項目の見方を詳しく解説します。

1. 支払金額

「支払金額」には、給与や賞与、各種手当を含めた総支給額(年収)が記載されています。

税金や保険料を徴収する前の額面金額をイメージするとわかりやすいでしょう。

ただし、通勤手当や旅費といった非課税扱いの手当は含まれていません。

年度の途中で転職して現在の会社に入社した場合、以前勤めていた会社の源泉徴収票と合わせて本年度の支払金額を決定する必要があります。

転職をした場合は勤め先から前職の源泉徴収票の提示を求められるため、失くさないよう大切に保管しておきましょう。

2. 給与所得控除後の金額

たとえば年収500万円の場合、給与所得控除額を次のように計算します。

- 収入金額5,000,000円 × 20% – 440,000円 = 給与所得控除額560,000円

500万円の年収から56万円分の控除額を差し引けるため、課税所得額が下がり、おさめる税金が少なくなるということです。

源泉徴収票の給与所得控除後の金額には、控除額を差し引いた444万円(500万円 – 56万円)が記載されます。

3. 所得控除の額の合計額

「所得控除の額の合計額」には、上述した「給与所得控除」以外の控除の合計額が記載されています。

所得控除には、毎月の給与から天引きされた社会保険料のほか、年末調整によって明らかとなる配偶者控除や生命保険控除などがあります。

所得控除の種類は次の通りです。

| 種類 | 概要 | 控除額 |

| 雑損控除 | 災害や盗難などで被害を受けた場合に適用 | 以下のうち多いほう ・(差引損失額)-(総所得金額等)× 10% ・(差引損失額のうち災害関連支出の金額)- 5万円 |

| 医療費控除 | 一定額以上の医療費を支払った場合に適用 | ・所得金額200万円未満:所得金額 × 5% ・所得金額200万円以上:(医療費 – 保険金等)- 10万円 |

| 社会保険料控除 | 健康保険料や年金保険料を支払った場合に適用 | 保険料の合計額 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛け金を支払った場合に適用 | 掛け金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険などの保険料を支払った場合に適用 | 一定の方法で算出した金額 |

| 地震保険料控除 | 地震保険料を支払った場合に適用 | 一定の方法で算出した金額(最高5万円) |

| 寄付金控除 | ふるさと納税や寄付を行った場合に適用 | 「寄附金支出合計額」と「所得×40%」のいずれか少ない方からマイナス2,000円 |

| 障害者控除 | 納税者や控除対象配偶者などが障害者の場合に適用 | 1人あたり ・障害者:27万円 ・特別障害者:40万円 ・同居特別障害者:75万円 |

| 寡婦控除 | 配偶者との死別や離婚後に扶養家族がいる場合に適用 | 27万円または35万円 |

| ひとり親控除 | 納税者がひとり親の場合に適用 | 35万円 |

| 勤労学生控除 | 通学しながら働いている場合に適用 | 27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合に適用 | ・一般控除対象配偶者:最大38万円 ・老人控除対象配偶者:最大48万 |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満の場合に適用 | 最大48万円 |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している場合に適用 | ・一般の控除対象扶養親族:38万円 ・特定扶養親族:63万円 ・老人扶養親族:最大58万円 |

| 基礎控除 | すべての納税者に適用 | 48万円 |

年収からは給与所得控除のほか、上表の所得控除も差し引けるため、保険料の支払額や扶養親族の数が多いほど納税額を抑えられます。

4. 源泉徴収税額

「源泉徴収税額」は、1年間におさめた所得税の合計額です。

基本的には、年末調整後の1年間の所得税額が記載されています。

年末調整を行っていない場合は、給与を受け取る際に源泉徴収されていた所得税の合計額が記載される仕組みです。

源泉徴収税額は次のような計算式で求められます。

- (「給与所得控除後の金額」-「所得控除の額の合計額」)× 所得税率

所得税は累進課税となっているため、税率は課税所得の金額(給与から給与所得控除や所得控除を差し引いた金額)に応じて決まります。

課税所得に対する税率は下表の通りです。

| 課税所得の金額 | 所得税率 |

| 1,000~1,949,000円 | 5% |

| 1,950,000~3,299,000円 | 10% |

| 3,300,000~6,949,000円 | 20% |

| 6,950,000~8,999,000円 | 23% |

| 9,000,000~17,999,000円 | 33% |

| 18,000,000~39,999,000円 | 40% |

| 40,000,000円以上 | 45% |

5. 配偶者控除や扶養親族の情報

ここでは、配偶者や扶養親族の情報が記載されます。

左側の「(源泉)控除対象配偶者の有無等」の「有」に丸印が付いていると、控除対象となる配偶者がいるということです。

その右側の「配偶者(特別)控除の額」には、配偶者に応じて38万円か48万円の金額が記載されます。

また、16歳以上の子どもや両親などを扶養している場合、「控除対象扶養親族の数」という欄にその人数が明記されます。

この項目では、配偶者控除の金額や扶養親族の数に記入ミスや漏れがないかをチェックしましょう。

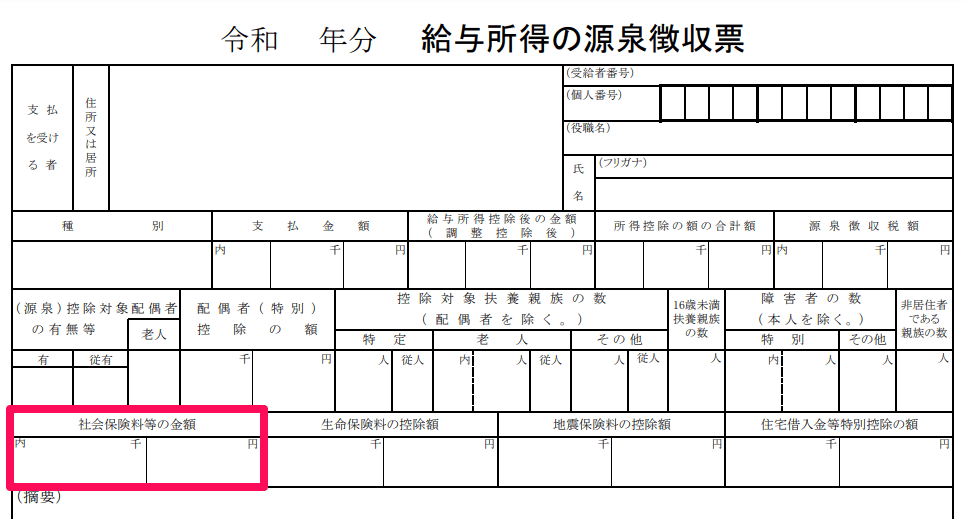

6. 社会保険料等の金額

「社会保険料の金」額には、次の保険料の合計額が記載されています。

- 健康保険料

- 厚生年金保険料

- 雇用保険料

- 介護保険料(40歳以降)

上記4つの社会保険料は月々の給与から天引きされます。

月々の給与明細書に記載されている社会保険料の1年間の合計額が、源泉徴収票の社会保険料の金額と一致します。

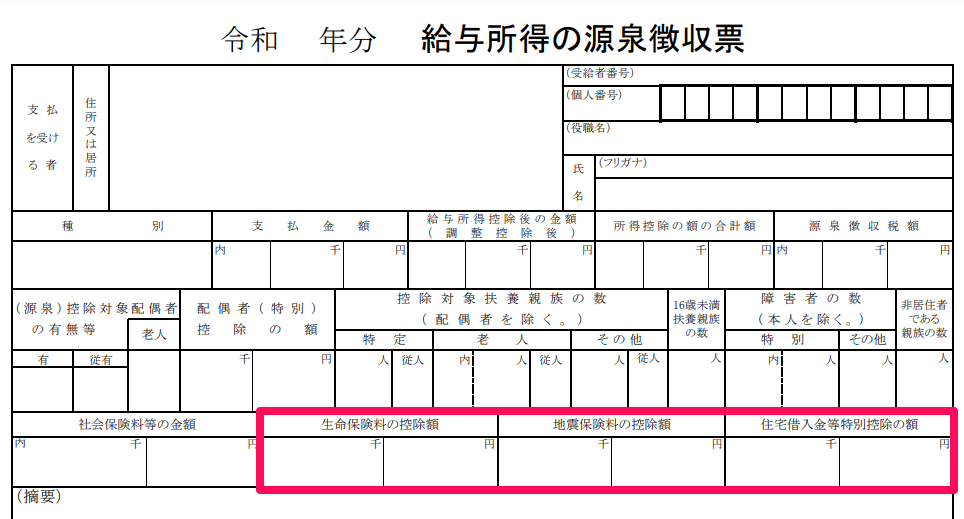

7. 保険料や住宅ローンなどの控除金額

この項目の見方は次の通りです。

| 控除 | 概要 |

| 生命保険料の控除額 | 生命保険や介護医療保険などの保険料を支払っている場合に適用される控除額です。支払った金額すべてが控除されるわけではなく、年間保険料の金額に応じて控除額が計算されます。 |

| 地震保険料の控除額 | 加入している地震保険料の一部が年収から控除されます。地震保険以外に、年金払積立傷害保険や積立傷害保険といった長期損害保険契約でも、一定の条件を満たせば地震保険料控除の適用が受けられます。 |

| 住宅借入金等特別控除の額 | 住宅ローンなどを利用して、新築住宅の購入や増改築を行った場合に適用されます。年末時点における借入残高に応じて所得税の控除が受けられる仕組みです。 |

該当する控除を受けていない場合、この箇所は空欄になっています。

源泉徴収票が発行されるタイミング

会社から源泉徴収票を発行してもらうのは、主に以下のタイミングです。

年末調整後

1つ目のタイミングは、毎年12月に行われる年末調整後です。

本来従業員がおさめるべき税金は、会社が毎月の給与から天引き(源泉徴収)し、代わりに税務署へ納税しています。

しかし、給与を支払うタイミングでは所得額にかかわらず一律の税率が適用されていたり、配偶者控除や生命保険料控除といった所得控除が反映されていないこともあるため、正確な納税額になるわけではありません。

そのため、12月の時点で正確な年収や所得税率、所得控除などを反映させ、実際に納税する金額を明らかにする、いわゆる年末調整を行います。

この年末調整を行った後、12月または1月の給与明細と一緒に源泉徴収票を受け取るのが一般的です。

年末調整対象外の従業員に対しても、同時期に源泉徴収票が発行されます。

退職時

退職する際は、最後の給与明細書と一緒に源泉徴収票が発行されます。

退職時の源泉徴収票には、その年の1月1日から退職時までの給与や社会保険料の支払額、納税済みの所得税額などが記載されています。

会社が退職金を支給する場合は、「給与所得の源泉徴収票」とは別に、「退職所得の源泉徴収票」を発行しなければなりません。

退職後の転職を考えている方は、転職先での年末調整時に源泉徴収票が必要なので、失くさないように保管しておきましょう。

紛失時は再発行が可能

源泉徴収票を紛失した場合は、会社申請することで再発行してもらえます。

ただし、再発効までに時間がかかることもあるため、再発行が必要な場合は余裕を持って依頼するようにしましょう。

源泉徴収票をなくしたときは?再発行までどのくらいかかるのか・退職後に必要な理由を解説!

源泉徴収票が必要になる場面

源泉徴収票が必要になる場面は次の3通りです。

- 転職するとき

- 確定申告をするとき

- 収入の証明をするとき

転職するとき

源泉徴収票は、転職先の会社が年末調整をするために必要になります。

転職先の会社では、前に勤めていた会社の源泉徴収の内容と、現在勤めている会社の源泉徴収の内容を合算して年末調整を行うためです。

前職の会社で受け取った源泉徴収票を大切に保管しておき、転職先の求めに応じて提出しましょう。

転職する際に注意すべき点は、新しい会社に移るタイミングです。

たとえば前の会社を11月頃(年末調整前)に退職し、年をまたいで転職先の会社に入社する場合は、自身で確定申告をしなければなりません。

12月時点で在籍している会社がないと、勤務先による年末調整が行われないからです。

仮に源泉徴収によって所得税を払いすぎていた場合、確定申告をしなければ還付金を受け取れないので留意しておきましょう。

確定申告をするとき

会社員は基本的に確定申告不要ですが、年収が2,000万円を超えたり副業の所得が20万円を超過したりする場合は、確定申告が必要です。

2019年4月以降、確定申告の際に源泉徴収票を添付する必要がなくなりました。

しかし、確定申告の書類に源泉徴収票の内容を記載する必要があるため、源泉徴収票を手元に置きながら手続きを進めたほうがスムーズだといえるでしょう。

会社員でも確定申告は必要?自分でするやり方やどのような人が必要か解説

収入の証明をするとき

私たちが生活を送るうえで、ときに収入証明の提示を求められる場合があります。

源泉徴収票は収入の証明としても使用可能です。

収入証明の提示が求められる主なシーンは以下の通りです。

- 住宅ローンやマイカーローンを組む

- 融資やキャッシングなどで高額な借り入れを行う

- マンションやアパートなどの賃貸契約を結ぶ(場合による)

- 保育園の入園申請を行う

- 家族の扶養に入る

収入証明は、役所で発行できる所得証明書や課税証明書でも代用できます。

しかし、発行手続きの手間と時間がかかるため、手元にある源泉徴収票を提出するほうが効率的だといえるでしょう。

源泉徴収票の見方に関する疑問

源泉徴収票の見方に関するよくある質問を紹介します。

還付金はどこに記載されている?

配偶者控除や扶養控除、生命保険料控除などが発生すると、年末調整後に還付金が戻ってくる場合があります。

還付金の金額は「給与明細書」に記載されるのが一般的です。

年末調整後の12月か1月の給与明細書の、「年末調整」の欄を確認しましょう。

所得税以外にも、iDeCoやふるさと納税などで住民税の控除を受ける場合は、翌年5~6月に発行される「住民税決定通知書」から確認できます。

ふるさと納税で控除された金額はどこで見る?

ふるさと納税は、「ワンストップ特例制度」と「確定申告」のどちらで申告するかで控除方法が異なります。

ワンストップ特例制度とは条件を満たすことで確定申告をしなくても寄付金控除が受けられる制度です。

それぞれの控除方法の違いは以下の通りです。

| 申告方法 | 控除方法 |

| ワンストップ特例制度 | 自己負担金2,000円を除いた寄付金が住民税から控除 |

| 確定申告 | 1. 確定申告時に寄付金の一部が所得税の還付金となる 2. 還付された残りの金額が住民税から控除される |

どちらを使っても、控除される総額に変わりはありません。

ふるさと納税の控除額は源泉徴収票から確認できず、毎年5〜6月に送られてくる「住民税決定通知書」の「寄付金控除」もしくは「税額控除額」の項目から確認する必要があります。

確定申告による所得税の還付金を確認する場合は、後日国税庁から送られてくるハガキに内容が記載されています。

ふるさと納税はワンストップ特例制度と確定申告どっちがお得?違いを解説

ふるさと納税で寄付できる限度額はどこで見る?

ふるさと納税はあくまで自治体への寄付金として扱われるため、寄付金控除が適用されます。

寄付金控除は、「寄附金支出合計額」と「所得 × 40%」のいずれか少ない方からマイナス2,000円という控除上限額が定められているほか、配偶者控除や生命保険料控除などがあれば、上限額が引き下げられる仕組みです。

たとえば、30,000円の控除上限額しかない方がふるさと納税で50,000円分の寄付を行っても、差額の20,000円は控除できないため、自己負担として支払う必要があります。

上限額の計算式は複雑なので、さとふるやふるさとチョイスといったふるさと納税サイトの「控除上限額シミュレーション」を活用すると良いでしょう。

まとめ:源泉徴収票の見方ポイントを押さえて確認しよう

源泉徴収票は聞き馴染みのない用語や金額が並んでおり、内容を理解するのが難しく感じる方もいるでしょう。

しかし、源泉徴収票の見方を理解しておくと、年収や納税額、1年間の手取り額が正確に把握できます。

自身の収入状況を把握できれば、転職時の希望年収の参考にしたり、より適切な収支管理ができるようになるでしょう。

また、源泉徴収票は転職時や収入を証明する際に必要なので、少なくとも数年は大切に保存しておくのがおすすめです。

紹介した源泉徴収票の見方を押さえながら有効活用してください。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 税金の関連記事 | |

| 税金の使われ方 | 所得納税書の入手方法 |

| 雑所得とは | 所得税の計算方法 |

| 宝くじの税金 | 住民税の分割払い |

| 会社員にできる節税 | ボーナスの税金 |

| 転職後の住民税 | 配偶者控除について |

| 会社員の確定申告 | 退職時の税金 |