クレジットカードで金利が発生するケース!計算方法や種類も解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

買い物をするときに持っていると便利なクレジットカードですが、分割払いの回数に応じて「金利」が発生する場合があります。

クレジットカードはショッピングをしたときに1回払いしか行わない人は、あまり「金利」を気にしなくても大丈夫ですが、分割払いやリボ払いを行うときには「金利」が発生するので注意しなければいけません。

この記事では、クレジットカードを利用するときに押さえておきたい「金利」について解説します。

| クレジットカードの関連記事 | |

| カードを停止する方法 | コンビニのカード利用 |

| カード持たない理由 | キャッシュカード違い |

| カードのランク解説 | サインが必要な理由 |

| CVVとは | 紛失時の対処方法 |

| 理想的な枚数は何枚? | 利用限度額の変更 |

| 陸マイラーとは | 在籍確認される理由 |

| アメックスゴールドの審査 | デビットカードとは |

この記事の目次

クレジットカード使用で発生する「金利」とは

クレジットカード会社に支払う「金利」とは何か、「金利」の支払方法、「金利」の節約の仕方を見ていきましょう。

「金利」とは

辞書で「金利」という言葉を調べると『貸金・預金に対する利子。利息。』という答えがでてきます。

この説明からすると、クレジットカードで商品を分割払いした場合は「貸金」とは異なり、正確にはクレジット会社に払うコストを「金利」とする表現は違うかもしれません。

多くのクレジットカード会社では、ショッピング枠を使って分割払いなどで購入したときに発生するコストを、「分割手数料」「リボ払い手数料」、キャッシング枠を使ってお金を借りたときに発生するコストを「金利」と表現していますが、この記事ではクレジットカード会社に払う手数料や利息などのコストをまとめて「金利」と表現します。

クレジットカードで発生した金利の支払方法

クレジットカードの使用で発生する金利には「買い物の支払いを毎月の分割払いにしたとき」の手数料があります。

例えば買い物をして12回の分割払いを選択すると、支払開始月から支払終了月までの12か月に渡ってクレジットカード会社への金利を加算して支払っていくことになります。

分割払いの月払いは3回~48回まで分割できることが一般的で、クレジットカード会社が指定する回数からクレジットカード利用者が都合のいい回数を選ぶ仕組みになっています(JCBでは3回、5回、6回、10回、12回、15回、18回、20回、24回から選択)。

分割払いを行わず、1回払いを選択すれば金利はかかりません。

分割払いやリボ払いを選択すると金利が発生し、支払開始月から返済額に金利を加算して払う必要がでてきます。

金利を節約できる「繰り上げ返済」も可能

全てのクレジットカードの分割払いやリボ払いは、繰り上げ返済をすることが可能です。

24回払いで2年計画の分割払い返済を行っていても、3カ月目でお金に余裕が出来たら繰り上げ返済を行っても良いのです。

繰り上げ返済を行えば、発生する金利はその月までとなり、支払う金利を大きく節約することが出来ます。

お金に余裕が出来たら繰り上げ返済を行う癖を付けましょう。

クレジットカードの金利が発生するケース

先にお話ししたようにクレジットカードの金利は1回払いを選択していれば発生しません。

金利が発生するのは

- リボ払いを含めた「分割払い」をしたとき

- 遅延損害金が発生したとき

- キャッシングをしたとき

の3つケースに分かれます。

クレジットカードの金利が発生するケースについて解説します。

1. 分割払い

分割払いには、月々カード会社と決めた金額を返済していく「リボ払い」、ボーナス月(7月、12月など)にまとめて払う「ボーナス払い」、3回~24回などの回数を決めて毎月同じ金額を払う「月払い」の3つのサービスがあります。

分割払いはお店で「何回払いで」「リボ払いで」と指定することにより利用できますが、後でカード会社の会員ページやコールセンターに電話することにより支払い方法を変更することも可能です。

リボ払い

従来の返済は「支払い回数を決めて半年、1年、2年などで返済をする」といった形でしたが、リボ払いでは「クレジットカードの使用残高が増えても、月々の支払額は変わらない」ことをコンセプトに作られています。

リボ払いは完済までの期間がわかりにくく、毎月の支払額が一定なので「支払できているから、まだ大きな買い物ができる」と錯覚しやすいため、リボ払いは注意が必要な支払方法です。

ボーナス払い(一括・二回・併用)

ボーナス払いは、ボーナス月の6~8月、もしくは12~1月に使用した利用金額をまとめて払う方法です。一括でまとめて払う方法、夏と冬のボーナス月の2回に分けて払う方法があります。

クレジットカードで大きな買い物をしたときに、その商品だけボーナス払いを行うなど他の分割払いとの併用も可能です。ボーナス払いは、どの店舗でも行えるわけでなく、店舗が限られています。また、ボーナス1回払いのときは金利がかからないが、2回払いにすると金利がかかるクレジットカード会社もあるなどさまざまです。

月払い

月払いは2回~48回位の回数を決めて、商品の購入代金を分割して支払っていく方式です。12万円を12回払いにしたとき、12万円÷12回=1万円に金利を加えた金額を毎月返済していきます。

返済までの期間はわかりやすいのですが、繰り返し使うと毎月の支払額が増えていきます。利用は大きな買い物だけに限定するなど考えたほうが良いでしょう。

②遅延損害金

遅延損害金は返済期日に指定の金融機関からの引落が出来ない、または支払えず滞納してしまったなどの場合に適用される金利です。

金利はクレジットカード会社の規約で定められており、滞納した場合は通常の金利手数料から遅延損害金へと切り替わります。

クレジットカード会社により遅延損害金の金利は異なりますが、三井住友カードはショッピングの遅延損害金は年率14.6%、キャッシングの遅延損害金は年率20.0%に設定されています。

③ キャッシング

クレジットカードはショッピングをするだけでなく、キャッシングといって現金を借りることも可能です。

現金を借りた場合にも利息を支払うことになります。

クレジットカード会社のキャッシングの金利は、年率15%~18%になっているカード会社が多くあります。

クレジットカードの金利を計算してみよう

クレジットカードの金利を、しっかりと理解しないで使っている人も多いのではないでしょうか。

クレジットカードの金利を理解しておけば、どの位のコストがかかるか買い物前にある程度見通しを立てることが出来ます。

クレジットカードの金利の計算をしてみましょう。

リボ払いで発生する金利の計算方法

リボ払いはあらかじめ決めた一定額を毎月支払っていく返済方式です。

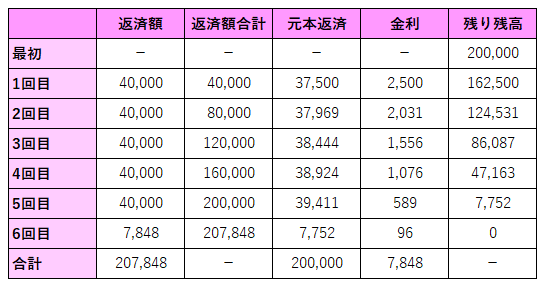

例えば「毎月4万円返済するリボ払い設定」で、20万円の品物を金利年率15%(月利は1.25%)で購入したときの完済までの支払い推移の例は以下のようになります。(金利に端数が出た場合は円未満切り捨て)

リボ払いの金利の計算を理解するポイントは、月利を計算して残っている残高×金利(この場合は1.25%)が発生することです。

電卓で計算することが煩雑であれば、クレジットカード会社のホームページの返済シミュレーションで計算してみましょう。

毎月4万円の支払い設定なら6カ月後には完済しますが、毎月の支払額が少なければ少ないほど元本返済額が少なくなり、完済までの日数が長引き、その間無駄な金利が発生し続けます。

お金に余裕が出来たら毎月の返済設定額を増やすことや、繰り上げ返済をするなどして、無駄な金利を支払わないようにしましょう。

分割払いで発生する金利の計算方法

分割払いは、2回~48回程度の回数を選んで支払う返済方式です。

回数を決めて払うので、「12回払いにしたら完済は1年後」など完済までの期間がイメージしやすくなります。

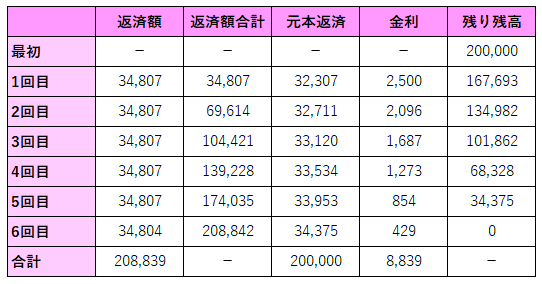

20万円の品物を、6回払い、年率15%(月利は1.25%)で購入した場合の金利を計算すると、完済までの支払い推移の例は以下のようになります。(金利に端数が出た場合は円未満切り捨て)

金利が毎月いくらかかっているかを計算したいときは、残り残高に月利をかけ合わせた数字をかけ合わせることにより計算できます。

6回払いを12回払い、24回払いと長くすることによって、支払う金利の合計額は多くなっていきます。

こちらもカード会社の返済シミュレーションで計算できますので利用してみると良いでしょう。

遅延損害金で発生する金利の計算方法

遅延損害金は支払いが遅延したときに支払う金利です。遅延損害金の金利の計算の方法は「支払期日の翌日から完済の日まで日割り計算した額」になります。

「遅延損害金は高い」と思いがちですが、クレジットカードのショッピング枠の遅延損害金はおよそ15%の設定(キャッシング枠はおよそ20%)になっているクレジットカード会社が多いので、分割払いやリボ払いの金利とそれほど変わりません。

支払いが遅延すると金利よりも以下のような影響が発生することが考えられます。

- 信用情報機関に記録される

- その後のローン審査やカード更新が行われにくくなる

この影響が発生する方が、遅延損害金が発生するより重い事態に陥るので、遅延は絶対に行わないようにしましょう。

もし意図せず遅延してしまった場合は必ずクレジットカード会社に連絡し、はやめに遅延を解消するようにしてください。

キャッシングで発生する金利の計算方法

クレジットカードでキャッシングを行った場合の金利は15%~18%が一般的です。返済方法は毎月のカード利用金額に上乗せしてリボ形式で返済していく方法が一般的になります。

金利の計算方法は、借入額×年利×30(日)÷365(日)で計算することが可能です。

翌月の返済に金利は発生しない

クレジットカード会社によっては、キャッシングで借りた翌月の締日までに繰り上げ、借りた額をすべて返済すると金利が発生しない場合があります。

金利のルールはクレジットカード会社によって違いますが、金利の節約になるので利用してみましょう。

クレジットカードで金利が発生しないパターン

クレジットカードは購入してから、最初の返済期日は翌月、もしくはその次の月からになります。

普通に考えると購入した日から完済した日までの間、金利が発生しそうですが、分割払いの使い方によっては金利が発生しないパターンもあるのです。

節約になるクレジットカードの金利が発生しないパターンについて解説します。

分割払いではなく一括返済にする

クレジットカードは常に一括返済(1回払い)を選択していれば金利によるコストはかかりません。

翌月支払える金額しか買い物をしないようにすると、無駄遣いを控えることも出来ます。

金利を節約するためには、クレジットカードは基本的に一括返済を選択するようにしましょう。

分割で2回払い、3回払いなら金利なしのパターンも

クレジットカード会社によっては分割の2回払い、もしくは3回払いまでなら金利をサービスしてくれる場合もあります。

ただし、2回払いを選択できないクレジットカード会社も多く、3回払いは金利が発生するクレジットカード会社の方が多数派なので注意は必要です。

金利なしの支払い回数は持っているクレジットカードによりますので、ルールを確認してから選択しましょう。

ショッピングクレジットを活用する

ショッピングクレジットとは、クレジットカードを利用せず商品を購入することを言います。

「個品割賦購入あっせん」が正式名称で、ショッピングローンとも呼ばれ、テレビショッピングで購入するときの分割払いでよく使われています。

ショッピングクレジットは通常、金利が発生しますが、商品によっては金利を販売店が負担してくれることがあります。

もしショッピングクレジットで金利なしの利用が可能なときは利用してみると良いでしょう。

加盟店が金利を負担してくれるケースがある

年末や年度末などは、電気量販店などでは売り上げを伸ばすため、「クレジットカードの分割手数料ゼロキャンペーン」が行われることがあります。

これは販促効果を高める為にクレジットカード加盟店である販売店が金利を負担してくれています。

キャンペーンを行う時期はある程度決まっていますので、この時期に合わせて買い物を行っても良いでしょう。

まとめ:クレジットカードで金利が発生するケースを認識しておこう

クレジットカードの金利について解説してきました。

まとめると、クレジットカードの金利は、以下のようになります。

- 金利は、分割払い・リボ払い・ボーナス払い (複数回払い)・キャッシングを利用したときに発生する

- 返済が滞ると遅延損害金も発生する

- 金利の計算の方法は使用残高×金利で日数、回数に応じて計算可能

- 一括払いなど金利がかからないケース、分割手数料ゼロキャンペーン、ショッピングクレジットなど販売店が金利を負担するサービスもある

金利の計算はご自身で行うことも出来ますが、クレジットカード会社のシミュレーションを利用すると簡単に計算できます。

クレジットカードでショッピングをする場合、常に1回払いにすることや、金利がかからないキャンペーンなどを利用することで金利が節約できますので、ご自身のクレジットカードの情報を定期的にチェックして、お得な利用をしてください。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| クレジットカードの関連記事 | |

| カードを停止する方法 | コンビニのカード利用 |

| カード持たない理由 | キャッシュカード違い |

| カードのランク解説 | サインが必要な理由 |

| CVVとは | 紛失時の対処方法 |

| 理想的な枚数は何枚? | 利用限度額の変更 |

| 陸マイラーとは | 在籍確認される理由 |

| アメックスゴールドの審査 | デビットカードとは |