宝くじの税金はいくら引かれる?翌年の確定申告必要有無についても解説

「宝くじ」を購入して「もし高額当選したら」とイメージしたことがある方も多いかもしれません。

もしドリームジャンボ宝くじで1等3億円と前後賞1億円をあわせて当選したら、5億円もの当選金が手に入ることになります。

高額すぎて想像しにくいですが、もし「年収が5億円」だった場合、半分近くは所得税として引かれてしまい、手元に残るのはほぼ半分の金額となってしまいます。

宝くじに当選した場合も、同様に税金が引かれてしまうのでしょうか。

この記事では、宝くじに当選したら翌年税金が引かれるのか、確定申告は必要なのか解説します。

当選金が当たった場合の受け取り方も解説していますので、ぜひ参考にしてください。

\現在開催中の無料セミナーはこちら/

▶︎▶︎【年収上げるよりも手取りが増える?】

オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?

人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

宝くじに当選したら考える税金について【所得税・住民税】

宝くじの当選金は原則「非課税」

結論からいうと、宝くじに当選しても税金は引かれません。

宝くじの当選金は、「所得」として扱われないからです。

そのため、所得に対して課税される「所得税」と、「住民税」は非課税となります。

これは「当せん金付証票法(通称“宝くじ法”)」の第13条で「当せん金付証票の当せん金品については、所得税を課さない。」と定められているためです。

宝くじの当選金は所得として計上されないため、翌年の税金が上がる心配もありません。

宝くじには様々な種類が存在しますが、代表的な下記のサービスも全て「非課税」となります。

- 「普通くじ」(ジャンボ宝くじ等)

- 「数字選択式宝くじ」(LOTO(ロト)、NUMBERS(ナンバーズ))

- 「スクラッチくじ」

- 「ネット専用くじ」

“宝くじ自体”に税金が含まれている

宝くじの当選金が非課税なのは、宝くじの売上金自体に税金が含まれているからです。

宝くじを購入する時点で購入者はすでに税金を負担しているため、当選金には税金が課されないようになっています。

宝くじの発売元は、全国都道府県や政令指定都市などの自治体です。

販売によって得られた売上金のうち、約40%が自治体への収益金として地域の公共事業などに充てられます。

例えば1枚300円の「年末ジャンボ宝くじ」の場合、購入時に約40%の120円を収益金として支払っていることになります。

宝くじを購入する時点で税金を納めていることになるため、仮に高額当選した場合でも税金を負担がないという仕組みです。

宝くじの売上金額の使い道

「宝くじ公式サイト」によると、2020年度の宝くじの販売実績額は8,160億円です。その収益金は、以下のように振り分けられています。

| 収益金 | 使い道 |

| 36.6% (2,982億円) | 「収益金」として発売元である全国都道府県及び20指定都市へ納められ、公共事業等に使われる |

| 1.4% (113億円) | 社会貢献広報費 |

| 15.0% (1,226億円) | 印刷経費、売りさばき手数料など |

| 47.0% (3,839億円) | 当選金として当選者に支払われる |

自治体に納められている収益金は、以下のような用途で活用されています。

- 高齢化少子化対策

- 防災対策

- 公園整備

- 教育及び社会福祉施設の建築改修

宝くじに当選しても確定申告は不要

宝くじに当選して高額の臨時収入を得た場合、「納税しないとペナルティがあるのでは」「確定申告しないといけないのでは」と心配になってしまうかもしれません。

しかし、宝くじの当選金に関しては確定申告が不要です。

上述した通り、宝くじの当選金は「非課税所得」であり、宝くじ購入の時点で既に税金を納めていることになっているため、所得税は課税されません。

所得税が課税されないため、確定申告は不要になります。

注意しておきたいのが、宝くじと似たものに懸賞の賞金や競馬の払戻金などです。

これらは必ずしも非課税ではなく、50万円を超えた場合は「一時所得」として課税され、確定申告が必要となるため注意してください。

スポーツくじの「toto」や「BIG」も同じ仕組み

宝くじの当選金のほか、「toto」や「BIG」などのスポーツくじの払戻金についても、所得税は課税されません。

スポーツくじは、文部科学省がスポーツの振興のために必要な資金を得る目的でつくられたものです。

購入金額の半分は当選払戻金として支払われ、経費・特定金額を差し引いた資金が収益となってスポーツ振興のために役立てられます。

「宝くじ」と「スポーツくじ」の違いとして、通常の宝くじは「共同購入」できるのに対し、スポーツくじは共同購入できない点が挙げられます。

「共同購入」とは、グループで共同して宝くじを購入し、当選した際にグループで当選金を受け取れる仕組みです。

スポーツくじの場合、「スポーツ振興投票の実施等に関する法律」第33条でグループでの購入を禁止しているため、共同購入は不可になっています。

参考:独立行政法人日本スポーツ振興センター「当せん金には税金はかかりますか。」

宝くじの当選金に税金が引かれる(かかる)ケース【贈与税・相続税】

宝くじの当選金に「所得税」「住民税」はかかりませんが、扱い方によっては税金がかかってくるケースがあります。

当選金を誰かに引き継ぐような場合は、特に注意が必要です。

当選金を人にあげる場合【贈与税】

当選金に税金が課されないのは、あくまでも当選金を「受け取る」際の所得税や住民税のみをいいます。

一旦受け取った当選金を人にあげる(贈与する)場合は、「贈与税」の課税対象になります。

贈与税の計算方法は、以下のとおりです。

- 贈与税:(贈与金額 – 基礎控除110万円)× 贈与税率 – 控除額

例えば、宝くじで1億円に当選した人が、その半分の5,000万円を子どもに贈与した場合、贈与税の計算は以下のようになります。

- (5,000万円 – 110万円)× 55%(税率) – 400万円(控除額) = 2,289.5万円

贈与税は受け取った側に課税されるため、5,000万円の贈与を受けてもその半分近くは税金で納めなければいけません。

贈与税には年間で110万円の基礎控除があります。1年間の贈与金額が110万円以内であれば、贈与税はかかりません。

当選金を贈与したい場合は、暦年贈与の仕組みを使って少額ずつ贈与を行なえば、税負担を軽減できます。

出典:国税庁「No.4408 贈与税の計算と税率(暦年課税)」

当選金を配偶者や子に相続させる場合【相続税】

宝くじの当選金を一度受け取ってしまうと、そのお金は受け取った人の財産になります。

受け取った当選金を配偶者や子に相続させる場合は、「相続税」の課税対象になります。

相続税の金額は、相続人の人数や遺産の分け方、控除の利用などで大きく変わってきます。

正確には法定相続分に応じて相続人ごとの税額を計算し、相続税の総額を求めてから実際の相続金額に応じて各相続人の税額を求めます。

ここではあくまでざっくりとしたイメージをつかむため、下記の計算式で表します。

- 相続税:(相続金額 – 基礎控除額3,000万円 + 600万円 × 法定相続人の数) × 相続税率

たとえば、3億円の当選金を相続人1人が相続した場合の相続税額は、以下の計算式で求められます。

- 基礎控除額:3,000万円 +(600万円 × 1人) = 3,600万円

- 課税価格:3億円 – 基礎控除額3,600万円 = 2億6,400万円

- 相続税額:2億6,400万円 × 45%(税率) – 2,700万円(控除額) = 9,180万円

上記の通り、3億円を相続した場合に手元に残るのは約2億円になってしまいます。

出典:国税庁「No.4152 相続税の計算」

出典:国税庁「No.4155 相続税の税率」

海外で購入した宝くじの当選金は課税対象

海外で購入した宝くじが当選した場合は、その当選金に税金が課されます。

この場合は「一時所得」の扱いとなります。

一時所得の計算方法は、以下のとおりです。

- 一時所得:総収入金額 – その収入を得るために支出した金額 – 特別控除(50万円)

※この金額の1/2が総所得金額に算入されます。 - 所得税の金額 :(課税対象の金額 × 税率 – 控除額 × 2.1%(復興特別所得税)

※平成25年(2013年)以降は、所得税に復興特別所得税(原則としてその年分の基準所得税額の2.1%)が付加されます。

例えば、海外で購入した宝くじで1億円が当たった場合、所得税の計算は以下のようになります(計算の便宜上、収入を得るための支出は0円とします)。

- (1億円 – 50万円)×1/2 = 4,975万円(この金額が課税対象として給与などの総所得金額に算入されます)

- 4,975万円 × 45%(税率)- 479.6万円(控除額)× 2.1%(復興特別所得税)≒ 369.4万円(所得税)

また、宝くじを購入した国と日本との間で「租税条約」が結ばれていないと、当選金はその国の課税対象となり二重課税となる可能性もあります。

海外で宝くじを購入する場合は、日本との間で租税条約が結ばれているかどうかを確認しておきましょう。

出典:国税庁「No.1490 一時所得」

出典:国税庁「No.2260 所得税の税率」

法人で当選すると法人税がかかる

個人で購入した宝くじが当選した場合は非課税ですが、法人で購入した宝くじが当選した場合は、当選金に法人税が課税されます。

法人で購入した宝くじの当選金は、益金に算入しなければならないため、全額が法人税の課税対象となります。

宝くじ当選金の受け取り方法と注意点

宝くじ売り場かみずほ銀行で受け取る

当選金の受け取り方法は、購入方法と当選金の額によって異なります。

宝くじ売り場で購入した場合、「宝くじ売り場」か「みずほ銀行」で受け取るのが基本です。

1万円以下の当選金

1万円以下の場合、「宝くじ売り場」または「みずほ銀行本支店」で受け取ります。

数字選択式宝くじの場合は、専用機関がある売り場でのみ受け取り可能です。

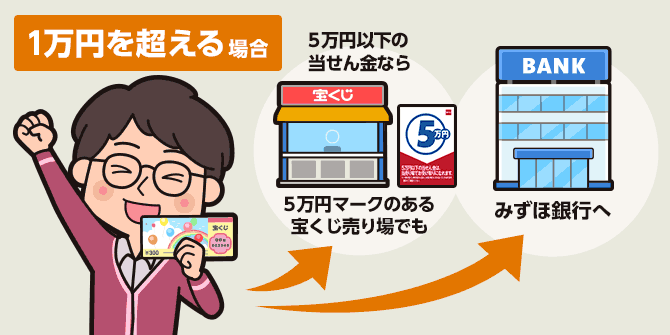

1万円を超える当選金

1万円を超える場合は、「みずほ銀行本支店」で受け取ります。

ただし、5万円以下であれば「5万円マーク」のある宝くじ売り場でも受け取れます。

50万円以上の当選金

50万円以上の場合、受け取れるのは「みずほ銀行本支店のみ」です。

50万円以上で本人確認書類が必要となり、100万円以上の場合は印鑑も必要となります。

顔写真付きの本人確認書類が無い場合は、補完資料として他の確認書類や公共料金領収書が必要になる場合もあるので準備しておきましょう。

また、当選金が100万円を超えると受け取りに1週間ほどかかります。

宝くじ公式サイト・金融機関の販売サイト・ATM宝くじサービスで購入した場合

インターネットサイトやATMで購入した場合、当選金は登録した受取口座や購入時に利用した口座へ自動で振り込まれます。

宝くじ公式サイトで購入した場合は、当選金と「お預かり当選金」の合計金額によって受け取り方法が異なりますので、詳細は公式サイトでご確認ください。

当選金の受け取りに必要な持ち物

当選金の受け取りに必要な持ち物は以下のとおりです。

当選金額によって必要なものが変わるので注意しましょう。

- 当たった宝くじ

- 本人確認書類(50万円以上の当選)

- 印鑑(100万円以上の当選)

当選金は当選した宝くじ券があれば受け取れます。しかし、当選金が50万円を超える場合は本人確認書類の準備が必要になります。

当選金額が100万円を超える場合は、本人確認書類に加えて印鑑も必要になります。

本人確認書類には運転免許証やマイナンバーカードなど、顔写真付きの身分証明書が必要です。

顔写真のないものであれば、種類の異なる本人確認書類や、公共料金の領収書などの補完書類を追加で提出する必要があります。

受け取り期間は1年間

当選金の受け取り期間は「当選金の支払開始日から1年以内」、スクラッチの場合は「券面に書かれた支払期限」までに受け取る必要があります。

この期間を過ぎると受け取れなくなってしまいますので注意しましょう。

「支払開始日」は宝くじの種類ごとに異なり、ジャンボ宝くじ等の普通くじの場合は原則、抽せん日から約5日後です。

数字選択式宝くじなどの「支払開始日」は、抽せん日の翌営業日、ネット専用宝くじのクイックワンの場合は「全ての結果確認完了日の翌営業日」と決まっています。

宝くじを購入する際に、支払い開始日についても確認しておくと安心です。

なお、万が一受け取れないと当選金は「時効当選金」となり、収益金と同様に自治体に納められることになっています。

参考:宝くじ公式サイト「当せん金支払開始日について教えてください。」

高額当選証明証を保管しておく

高額当選があったとしても税金はかかりません。

しかし、その当選金を使って急にマイホームや高級車などの高額な買い物をした場合、税務署から贈与税の無申告などを疑われて詮索される可能性があります。

高額当選した場合は「当選証明書」がもらえるため、宝くじに当選して得たお金であることの証明として必ず発行してもらいましょう。

ネットで購入して当選金が銀行口座に自動振り込みされた場合は、通帳に「タカラクジトウセンキン」と記帳されるので、すぐに見せることができるよう準備しておきましょう。

まとめ:宝くじに当選しても基本的に税金は引かれない

宝くじに当選して収益を得た場合でも、その当選金自体に税金(所得税・住民税)はかかりません。

宝くじにかかる税金は宝くじの販売代金に含まれているため、購入する段階ですでに負担していることになります。

しかし、一度受け取った当選金を贈与したり、相続したりする場合には贈与税や相続税がかかるため注意が必要です。

宝くじの当選金の使い道を考える時は、税金の負担も考えながら計画するとよいでしょう。

\現在開催中の無料セミナーはこちら/

▶︎▶︎【年収上げるよりも手取りが増える?】

オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?

人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 現在人気の記事一覧 | |

| マネリテとは | 断捨離の効果 |

| マイナンバーカード作り方 | マイナンバーカード自撮り |

| マイナポイント入手方法 | 住民票は移すべき? |

| ボーナスの平均支給額 | 預金封鎖とはなにか |

| 一攫千金は現実的? | 小銭の両替方法 |

| 年収別の手取り金額 | 現金書留封筒の購入場所 |

| 女性一人暮らしの食費 | おすすめ資産管理アプリ |

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。