先取り貯金おすすめのやり方!金額の目安や口座を分けて管理する理由

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

計画的に貯金ができない方は、毎月の給料を使う前に貯金する「先取り貯金」でお金を貯めることがおすすめです。

先取り貯金と一言でいってもさまざまな方法があるので、自分に合った方法で無理なく続けることが大切になります。

この記事では、先取り貯金の基本的な内容からおすすめのやり方、成功させるためのポイントを分かりやすく解説していきます。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

先取り貯金とは

「先取り貯金」とは、収入から毎月一定額を先に貯金する方法のことです。

給料を受け取ってから使い始める前に、事前に決めた貯金額を取り分けることで確実に貯金を増やしていくことができます。

計画的に貯金ができない方の多くは、入ってきたお金を次々使ってしまい、貯金する分のお金が残らないというケースが多いです。

しかし、先取り貯金であれば「貯金を仕組み化」して先に貯金するので、貯金をするお金がないという事態を防げます。

また、先取り貯金をして残った金額の範囲内で生活費や娯楽費を使うことになるため、ムダ使いを減らすことにも繋がります。

貯金を習慣化できるため、これまで貯金に失敗してきた人でも着実にお金を貯めていくことができるのが特徴です。

先取り貯金の目安は月収の10%〜30%

先取り貯金の金額は、おおよそ月収の10%~30%が目安です。

目安となる金額は家族構成やライフプラン、目標貯金額、現状の支出などそれぞれの状況によって異なります。

例えば家族構成で考えると、先取り貯金の目安は以下のように変わります。

| 家族構成 | 収入に対する先取り貯金額の目安 |

| 独身・一人暮らし | 10%~15% |

| 独身・実家暮らし | 20%~30% |

| 共働き・子無し | 20%~30% |

| 共働き・子持ち | 10%~25%(子どもの年齢による) |

実家暮らしは一人暮らしより支出が少ない傾向にあるため、貯金に回せる金額が高くなるという考え方です。

上記の目安なる割合を参考に、目標貯金額や現状の支出などを考慮して自分に合った金額を設定しましょう。

例えば「年間60万円貯めたいので理想は毎月50,000円を貯金したい。しかし現状の固定費を考えると厳しいので、目安は40,000円に設定する」といったように、無理なく続けられる現実的な金額を設定することが重要です。

先取り貯金のおすすめのやり方

これから先取り貯金を始めるのであれば、以下の6つの方法がおすすめです。

- 自動積立定期預金

- 財形貯蓄(一般財形貯蓄)

- 社内預金

- 封筒貯金

- 積立NISAの活用

- iDeCoの活用

それぞれのやり方を解説していきます。

自動積立定期預金

自動積立定期預金は、毎月決まった金額を自動で「定期預金の口座」に積み立てる方法です。

あらかじめ指定した日に設定した金額が、普通口座から定期預金口座に自動的に振り替えられます。

もし、給与振込で利用している銀行とは別の銀行口座で定期預金積立をしたい場合は、「自動入金サービス」の利用がおすすめです。

同じ名義の他行口座からでも、原則手数料無料で自動入金ができます。

自動入金サービスは、以下の銀行などで利用可能です。

- 住信SBIネット銀行

- イオン銀行

- ソニー銀行

- PayPay銀行

- セブン銀行

自動入金サービスも上手く活用し、自動積立定期預金を始めてみましょう。

財形貯蓄(一般財形貯蓄)

財形貯蓄は、企業が福利厚生のひとつとして用意している制度です。

毎月の給与から一定額が天引きされ、提携金融機関の定期預金に積み立てられます。

一般財形貯蓄の場合、原則として3年以上の積立期間が必要ですが、資金の使い途には制限がなく自由です。

払い出しの制限も基本的にはありませんが、先取り貯金を目的に一般財形貯蓄制度を利用するのであれば、解約や払い出しをせずにコツコツと積立を継続していきましょう。

社内預金

勤務先に社内預金の制度がある場合、給与天引きで貯蓄していくことが可能です。

天引きされたお金は、会社や委託先である信託機関が管理します。

社内預金の利息は、厚生労働省が定めた下限利率0.5%を超える必要があります。

銀行の普通預金と比べて高い利率で貯蓄できる点が、社内預金のメリットです。

封筒貯金

封筒貯金とは、封筒に現金を入れてお金を管理する方法です。

使う項目ごとや1週間に使うお金ごとに封筒を分けて、貯金用の封筒にも毎月現金を入れていきます。

例えば、1ヶ月の食費や娯楽費、光熱費の予定金額をあらかじめ決めておき、それぞれの項目ごとに封筒に現金を入れて、必要な場面でそこからお金を引き出します。

貯金用の封筒には毎月決めた額を現金で積み立てていくイメージです。

買い物や入金等でお金を使うときは、封筒から現金を出して支払うという形になります。

手元に現金を置いて管理したい「現金派」の方、実際にお金が溜まっていくさまを手元で確認したい方におすすめの貯金方法です。

積立NISAの活用

積立NISAは、毎月一定額を引き落として投資信託やETF(上場投資信託)を買い付けていく制度です。

積立NISAで発生した利益や分配金などは非課税になるため、税制面での優遇を受けながら資産形成をしていくことができます。

毎月投資する金額を設定することで、定期預金のように自動的に一定の金額を投資に回せます。

国が推奨している制度を活用して、コツコツ運用しながらお金を貯めていくことができる点が、積立NISAのメリットです。

積立NISAとは?投資初心者におすすめの理由をわかりやすく解説

iDeCoの活用

iDeCoは、老後の資産形成を目的として毎月一定額を運用する個人年金制度です。

掛金を拠出するとき、運用益が発生したとき、受け取るときに税制面での優遇を受けられるため、老後に向けた資産運用の手段としておすすめされています。

デメリットとして、原則60歳になるまで資金を受け取る(引き出す)ことができないため、このルールがネックで始められないという方もいるでしょう。

しかし、引き出せない仕組みを利用することで、貯めたお金を使ってしまうことを防げます。

老後資金のための先取り貯金としてiDeCoを利用するのであれば、60歳になるまで受け取れない点はメリットとも考えられるでしょう。

iDeCo(イデコ)とは?仕組みや始め方、注意点をわかりやすく解説

先取り貯金専用口座を作るのもおすすめ

普段使っている口座とは別に、「先取り貯金専用の口座」を作るのもおすすめです。

専用口座を作ると、先取り貯金や家計管理をするうえで様々なメリットがあります。

貯蓄口座を分けて管理がおすすめな理由

貯金用の口座を分けて管理すると、1ヶ月の中で「貯めるお金」と「使えるお金」を簡単に切り分けられます。

給料が入ったタイミングで貯めるお金を貯金用の口座に移せば、残りが「今月使っていいお金」と分かりやすく把握できるためです。

さらに口座を、「給料振込用」、「貯金用」、「固定費用」、「生活費用」といったように用途別に分けるのもいいでしょう。

貯金や固定費など、金額が決まっているお金をそれぞれ別口座で管理すれば、残りの金額の範囲内で食費や交際費などをやりくりしようと考えられます。

具体的な口座の分け方

例えば給料が毎月25万円の場合、以下のような口座の使い分けが考えられます。

| 口座 | 目的 | 毎月振り込む金額 |

| 貯金用口座 | 先取り貯金 | 50,000円(給料の20%) |

| 固定費用口座 | 家賃 光熱費 通信費 保険料 など | 10万円 |

| 生活費用口座 | 食費 交際費 洋服代 など | 10万円 |

生活費用の口座は、給料が振り込まれる口座をそのまま使ってもよいでしょう。

ただし、ボーナスや臨時収入が入った際は貯金用口座へ移す割合を増やす工夫をしたり計画的に使わないと、その月だけ生活費に多く使ってしまう可能性があるため注意が必要です。

このように用途別に口座を分けることで、お金の管理が簡単になって無駄使いが減り、先取り貯金が成功しやすくなります。

銀行口座を複数持つメリット・デメリット!使い分けのコツも紹介

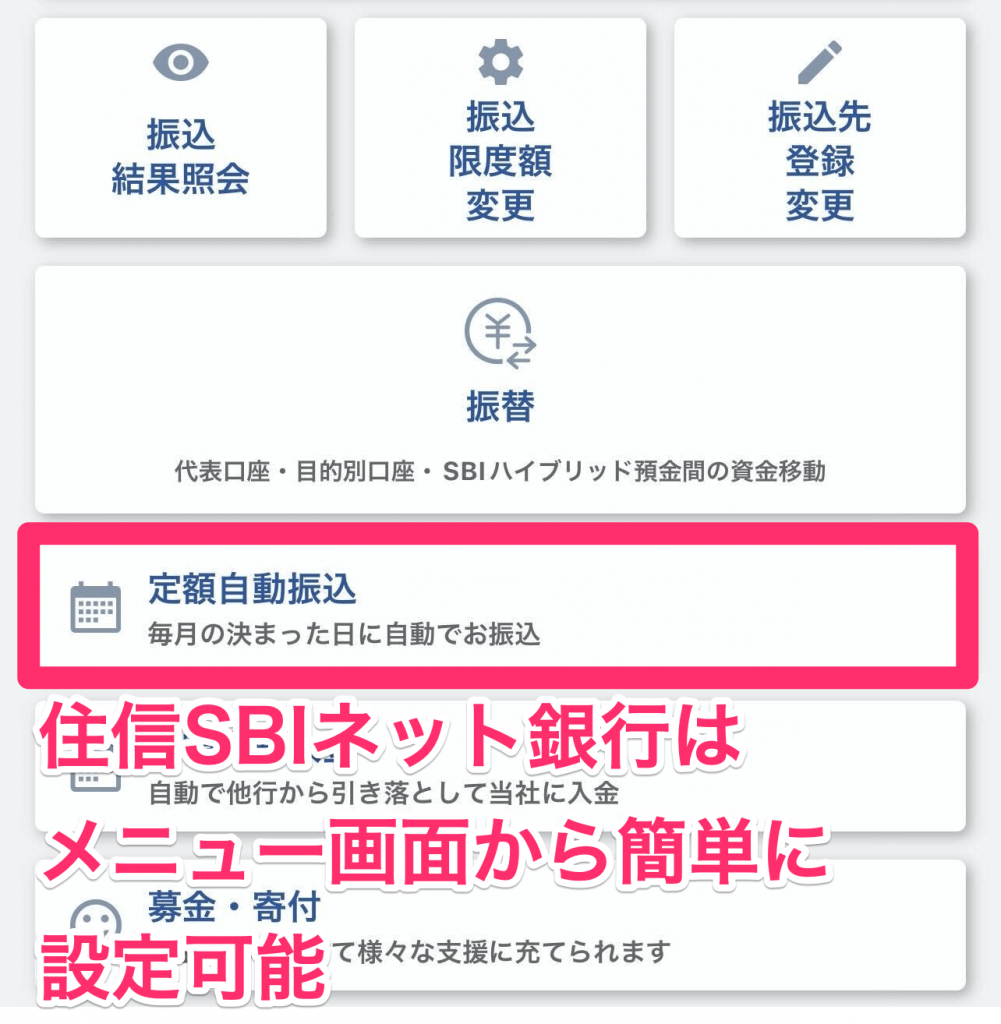

定額自動送金を利用すると便利

貯金用の口座を作る場合、銀行の「定額自動送金」サービスを使いましょう。

定額自動送金とは、「毎月決まった日に」、「決まった金額を」、「決まった口座に」自動で振り込んでくれるサービスです。

振り込みの手間がかからないうえ、自分の意思とは関係なく自動で振り込みが行われるため、確実に貯金ができます。

「給料振込用口座」から「貯金用口座」に振り込みを行う場合、給料振込用口座の定額自動送金サービスを利用し、振込先に貯金用の口座を指定します。

例えば毎月30,000円を貯金用口座に振り込むよう設定しておくと、自動で年間36万円の先取り貯金ができます。

サービス利用手数料や振込手数料は銀行や振込先によって異なりますが、多くの場合は数10円~数100円程度です。

自分が使っている銀行の「定額自動送金」内容を確認してみましょう。

先取り貯金におすすめの銀行口座

先取り貯金におすすめなのは、金利が高い傾向にある「ネット銀行」です。

金利が高ければ、貯金額が増えるほど受け取れる利息が多くなります。

またATM手数料がお得な「ゆうちょ銀行」もおすすめです。

おすすめする以下の4つの銀行について、それぞれの金利を中心に解説します。

- 住信SBI銀行

- 楽天銀行

- イオン銀行

- ゆうちょ銀行

住信SBI銀行

| 預金種別 | 金利(%) | |

| 普通預金 | 通常 | 0.001 |

| SBIハイブリッド預金 | 0.010 | |

| 定期預金 | 0.020 | |

普通預金の通常金利は0.001%と一般的な大手銀行と変わりませんが、SBI証券と連携した「SBIハイブリッド預金」では0.010%に上がります。

SBIハイブリッド預金はSBI証券と連携した円預金で、利用するには住信SBI銀行の口座に加えてSBI証券の口座が必要です。

参考:NEOBANK 住信SBIネット銀行「円普通預金」

参考:NEOBANK 住信SBIネット銀行「円定期預金」

楽天銀行

| 預金種別 | 金利(%) | |

| 普通預金 | 通常 | 0.02 |

| マネーブリッジ利用 | 残高1円~300万円:0.1 残高300万円を超えた分:0.04 | |

| 楽天カード利用 | 0.04 | |

| 定期預金 | 0.02 | |

普通預金の通常金利が0.02%と高金利のうえ、楽天証券との連携で利用できる「マネーブリッジ」では、300万円までの預金残高に対して0.1%と非常に高金利です。

また口座から楽天カード利用代金の引き落としがあると、金利が通常の2倍である0.04%になります。

イオン銀行

| 預金種別 | 金利(%) | |

| 普通預金 | 通常 | 0.001 |

| イオン銀行Myステージ特典 | プラチナ:0.10 ゴールド:0.05 シルバー:0.03 ブロンズ:0.01 | |

| 定期預金 | 0.010 | |

ステージに応じて特典が受けられる「イオン銀行Myステージ」で、最大0.10%の金利になります。

イオン銀行Myステージは、イオンカードやWAONといったイオン系サービスを利用するごとに「イオン銀行スコア」がたまり、その合計点数によりステージが決まるシステムです。

ゆうちょ銀行

| 預金種別 | 金利(%) |

| 普通預金 | 0.001 |

| 定期預金 | 0.002 |

金利は一般的な大手銀行と変わりませんが、ゆうちょ銀行店舗内、または郵便局内に設置してあるATMであれば、土日祝も含め手数料が常に無料です。

先取り貯金用口座のお金はあくまで貯金として引き出さないことが前提ですが、万が一引き出したい場合、ゆうちょ銀行は全国に店舗やATMがあるため旅行中や出張中でも使いやすいでしょう。

参考:ゆうちょ銀行「金利一覧」

参考:ゆうちょ銀行 「ATM利用にかかる料金・手数料」

先取り貯金が意味ない?失敗する原因

先取り貯金に失敗する原因として、毎月の収支と貯金額のバランスが取れておらず、結局貯金に手を出してしまうことが考えられます。

例えば、手取り20万円の人が毎月80,000円の先取り貯金をし、支出の内訳が以下のようになるとします。

| 項目 | 金額 |

| 先取り貯金 | 80,000円 |

| 固定費(家賃や光熱費など) | 10万円 |

| その他の生活費(食費や交際費など) | 20,000円 |

この場合は1ヶ月で自由に使えるお金がわずか20,000円となり、月の後半に足りなくなって先取り貯金に手を出してしまうかもしれません。

一度貯金に手を出すと歯止めがきかなくなってしまい、結局は全く貯金できなくなる可能性も高いです。

このような状況を避けるための方法を、次の章で具体的に解説します。

先取り貯金を成功させるポイント

先取り貯金を成功させるためには、以下の3つのポイントに注意しておきましょう。

- 現状の収支を確認する

- 目標金額と期間を決める

- 先取り貯金する金額を無理に高くしない

- 定期的に見直す

それぞれのポイントを確認し、ご自身の先取り貯金に活用してください。

現状の収支を把握する

現状の家計に無駄はないか、どれくらい貯金に回せるお金があるかを現実的に考えることが大切です。

収支の状況があいまいなまま貯金を始めても、生活費が足りなくなったり、全然お金が貯められなかったりと、結果として貯金に失敗してしまう可能性があります。

今のお金の流れを把握しやすいように、まずは家計簿を付けてみるのがおすすめです。

支出については、コンビニでのちょっとした買い物や会社での飲み物の購入など、細かな出費を把握することで節約できる部分が見えてきます。

現状の収支状況をもとに、無理のない範囲で先取り貯金を始めてみましょう。

【2025】資産管理アプリのおすすめ8選!無料のアプリや選ぶ際のポイントも解説

目標金額と期間を決める

貯金を始めるのであれば「なんとなく貯めよう」ではなく、明確な目標を立てましょう。

例えば、結婚資金300万円、住宅購入の頭金500万円、来年の旅行費用30万円など、はっきりとした目標があると、逆算して月々の先取り貯金額を算出できます。

目標を決めるときは、金額を高く設定しすぎないことが大切です。

高すぎる目標は達成までの現実味が薄れ、次第にやる気がなくなっていく可能性があります。

仮に最終目標金額が100万円の場合は、目先の目標は30万円、50万円と一歩手前に設定し、その金額を達成していく過程を体感しながら、無理のない範囲で先取り貯金を進めていきましょう。

貯金ができない人の特徴や性格!貯金する方法や目標額の決め方

先取り貯金する金額を無理に高くしない

先取り貯金の金額を無理に高くすると、続けることが難しくなります。

先取り貯金の目安は月収の10%~30%と解説しましたが、この金額はあくまでも目安です。

人それぞれ家計の状況は異なるため、月収の10%を貯金するのが難しい場合は5%や3%でも問題ありません。

大切なのは自分の収支に見合った金額の設定と、先取り貯金の継続です。

貯金の癖を付けて習慣になっていくと、そこから貯金額を徐々に高くするのは難しくありません。

まずは少額から始めてみて、様子を見ながら金額を調整しましょう。

目標は定期的に見直す

一度設定した先取り貯金の額は、定期的に見直していくことをおすすめします。

ライフスタイルが変化すると収入や支出も変化し、最初に設定した先取り貯金の内容が現状に適していない可能性があるためです。

ルールを遵守することは大切ではありますが、収支の変化に応じて定期的に家計を見直し、その時々で最適な金額で先取り貯金を続けられるよう調整しましょう。

まとめ:先取り貯金で計画的にお金を貯めよう

先取り貯金は、計画的にお金を貯めるのが苦手という方でも堅実に貯金ができる方法です。

定期的に収支を把握し、無理のない金額から始めてみるとよいでしょう。

また、先取り貯金には、ご自身で設定できるものから会社の福利厚生を利用するものまでさまざまな種類があります。

この記事で紹介した先取り貯金の方法の中から、自身に適したものを選んで始めてみてはいかがでしょうか。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 各年代の平均貯金額の記事 | |

| 20代の平均貯金額 | 30代の平均貯金額 |

| 40代の平均貯金額 | 50代の平均貯金額 |

| 60代の平均貯金額 | |

| 貯金の関連記事 | |

| 100万円貯める方法 | 貯金200万円は少ない? |

| 貯金300万の資産運用 | 40歳1000万は少ない? |

| 生活防衛資金はいくら? | 手取り15万円貯金方法 |

| 先取り貯金について | 貯金できない人の特徴 |

| 固定費の節約方法 | 実家暮らしの貯金方法 |

| 500円玉貯金について | 365日貯金について |