ストップ高・ストップ安とは?翌日どうなるかや値幅制限の仕組みをわかりやすく解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

ニュースや新聞などで「ストップ高」「ストップ安」という言葉を目にしたことがある人も多いと思います。

「ストップ高」「ストップ安」は、株式投資に関連する言葉です。

株式市場では株価が日々変動していて、大きく上昇することもあれば鋭角に下落することもあります。

しかし、日本の株式市場では「ストップ高」「ストップ安」の制度があるため、1日で株価が変動する幅が制限されています。

この記事では、「ストップ高」「ストップ安」の意味や、値幅制限の仕組みについて解説します。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

ストップ高・ストップ安とは

株価の上昇/下落による売買停止のこと

ストップ高・ストップ安とは、1日の株価の上昇や下落を一定額までに制限する制度です。

1日の取引で、株価が一定額まで上昇すると「ストップ高」となり、その日はストップ高の価格以上に株価が上昇しません。

反対に、株価が一定額まで下落すると「ストップ安」となり、株価はその価格以下には下落しなくなります。

このストップ高・ストップ安の制度は、全ての国で採用されている制度ではありません。

例えば、アメリカではストップ高・ストップ安がないため、前日の終値と比較して30%〜50%以上の株価変動が起きることがあります。

※アメリカでは証券取引所が強制的に取引を中断させる「サーキットブレイカー」という制度が存在します。

アメリカ市場に値幅制限はないものの、あまりにも急激な値動きや取引があった際に発動されます。

1日の株価変動に一定の値幅制限がある

東京証券取引所は前日の終値を基準として、1日の株価変動に一定の制限を設けています。

一度でも制限に達した銘柄はストップ高・ストップ安となり、その日はその値段以上・以下での取引が停止されます。

国内市場では、前日1,000円だった株価が翌日に2,000円まで急騰することや100円まで急落することはありません。

ストップ高になりやすいタイミング

株価の変動は様々な要因で起こるため、事前にストップ高・ストップ安を予測することは難しいです。

「ストップ高になる」ということは、その銘柄を購入する投資家がたくさんいて株価が上昇し続けている状態です。

- TOB(企業買収)への期待

- 好決算の発表

- 業績の上方修正

- 株主還元の拡充

- 他社との協業や大型取引などポジティブなニュース

このような場合は株価の上昇が期待でき、ストップ高になる可能性が考えられます。

TOBとは「株式公開買付」のことで、企業があらかじめ期間・株数・価格を提示し、株主から取引所外で株式を購入することをいいます。

TOBで株式を購入する際は、その時の株価より高い価格を設定することが一般的で、TOBが発表されると株価が買付価格に近づくケースが多いです。

ストップ安になりやすいタイミング

「ストップ安になる」ということは、その銘柄を売却する投資家が多く、株価が下落している状態です。

そのため、投資家にとってその企業の悪いニュースがあるとストップ安になりやすいと考えられます。

- 決算をミスした

- 業績の下方修正

- 商品・サービスに関するネガティブなニュース

このような場合は株価下落が予想され、最悪の場合はストップ安になるタイミングとして考えられます。

ストップ高・ストップ安になるとどうなる?

ストップ高・ストップ安になった後の投資判断は、きっかけとなった要因や投資スタイル次第で変わります。

ストップ高になるとその日はそれ以上に株価が上昇せず、ストップ安になるとその日はそれ以上に株価は下落しません。

翌日まで時間があるため、その間にストップ高・ストップ安になった要因を特定することが大事です。

ここではストップ高・ストップ安になった際の対応例を記述します。

投資に正解はありませんので、以下の記述は参考程度に、その時々の状況から自身で判断してください。

ストップ高の翌日は一旦様子を見る

ストップ高の要因から「今後も株価が上昇する」、「ストップ高の状態でさえ株価が割安である」と判断するのであれば、そのまま保持することをおすすめします。

株価が引き続き上昇し、さらなるキャピタルゲインに期待できるでしょう。

一方で、「今の株価がすでに割高である」と判断した場合は、売却がおすすめです。

株価の下落が予想されるため、早めに売却した方が多くの利益を手元に残せます。

また、銘柄の全てを売却するのではなく、一部を売却してその後の値動きを観察するという選択肢もいいでしょう。

ストップ高翌日の投資判断で大切なポイントは「株価が妥当であるかを冷静に判断すること」です。

判断が難しい場合は、動かずに様子を見るという選択肢もあります。

ストップ安の翌日は成行注文で損切り

損切りルールを定めている場合、ストップ安になっても保有しているということは損切りルールを守れなかった可能性が高いです。

そのため、ストップ安の翌日は「成行注文」ですみやかに損切りすることをおすすめします。

ストップ安になっているため買い手が少なく、売り抜けることが困難になる可能性が考えられるためです。

基本的には成行注文で少しでも早い損切りがおすすめですが、市場価格が急落したときの成行注文は想定よりも低い価格で売買が成立する可能性がある点に留意しましょう。

ストップ安からの株価回復を期待する

「今の株価が企業価値よりも低い」、「ストップ安の要因が一過性のものだ」と判断する場合は、今後の株価回復に期待して売却しない選択肢もあります。

翌日以降の株価の回復を期待する場合、ストップ安の状態は割安で購入できるタイミングであるため、買い増す(ナンピンする)選択肢もあるでしょう。

ストップ安になった要因を特定し、今後の見通しを冷静に判断することが大切です。

ナンピン買いとは?成功例やタイミング、メリット・デメリットを解説

株式の値幅制限とは

値幅制限とは、市場の混乱を防ぎ、投資家を保護するための仕組みです。

適正な株価を保つ役割や、市場の混乱を防いで正常な判断力の失われた取引を抑制する役割などがあります。

1日の株価上限価格と下限価格について

前日の終値、または最終気配値(買いたい・売りたいの希望値)を「基準値段」といいます。

1日の価格の変動幅を、「基準値段」の上下一定範囲内に限定することを「値幅制限」といいます。

値幅制限の例

基準値段ごとの値幅制限は以下のように変化します。

基準値段にもよりますが、一般的に15%〜30%の範囲で制限されます。

| 基準値段 | 値幅制限 |

| 100円未満 | ±30円 |

| 200円未満 | ±50円 |

| 500円未満 | ±80円 |

| 700円未満 | ±100円 |

| 1,000円未満 | ±150円 |

| 1,500円未満 | ±300円 |

| 2,000円未満 | ±400円 |

| 3,000円未満 | ±500円 |

| 5,000円未満 | ±700円 |

(基準値段が5,000円以上の値幅制限は省略します)

例えば前日の終値が1,800円の場合、「基準値段2,000円未満」に該当します。

株価の変動幅は±400円で、1,400円〜2,200円までのため、株価が1,400円まで下落するとストップ安になり、2,200円まで上昇するとストップ高となります。

値幅制限の特別措置について

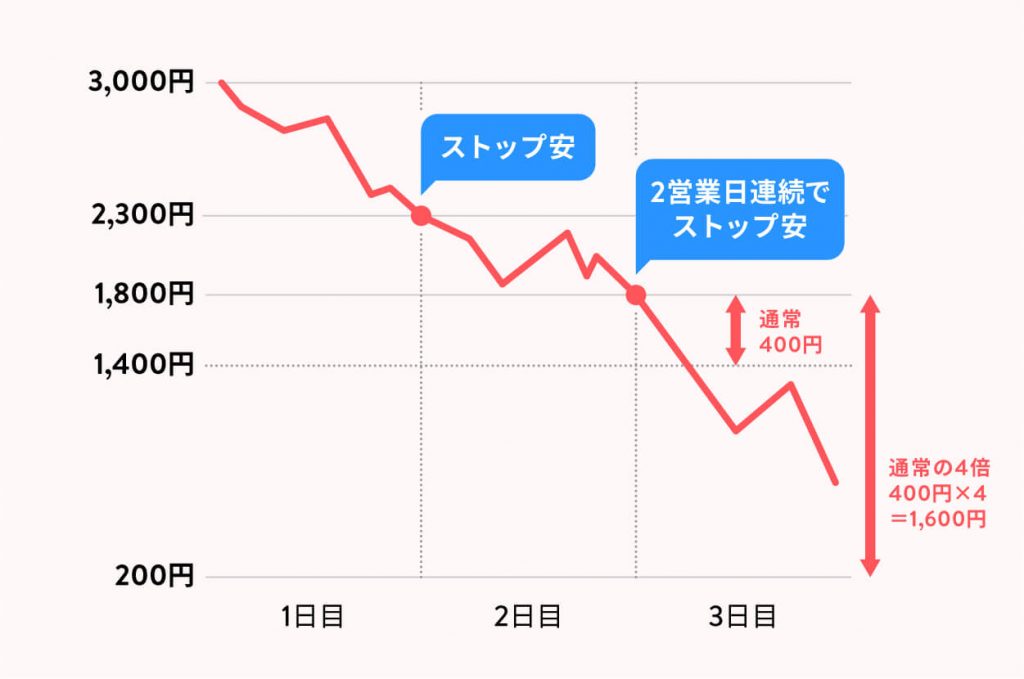

値幅制限には「特別措置」と呼ばれる制度があります。

特別措置の条件に該当する銘柄は、値幅制限の上限や下限に変更が加わります。

値幅制限の拡大

2営業日連続で株の売買が行われず(出来高が0株)に、ストップ高もしくはストップ安となった銘柄は翌営業日から値幅制限が規定の4倍に拡大されます。

ストップ高が続いた銘柄は、値幅制限の上限のみが拡大され、ストップ安が続いた銘柄は下限のみがそれぞれ拡大されます。

例えば、2営業連続でストップ安となり、値幅制限の拡大要件を満たした銘柄があるとします。

翌営業日の基準値段が1,800円の場合、値幅制限が拡大されるため、その日の株価の下限は通常1,400円(1,800円 – 400円 )のところ、200円(1,800円 − 400円 × 4)になります。

値幅制限が拡大された日以降に限度額以外での値段で売買が成立すると、翌営業日から通常の値幅制限に戻ります。

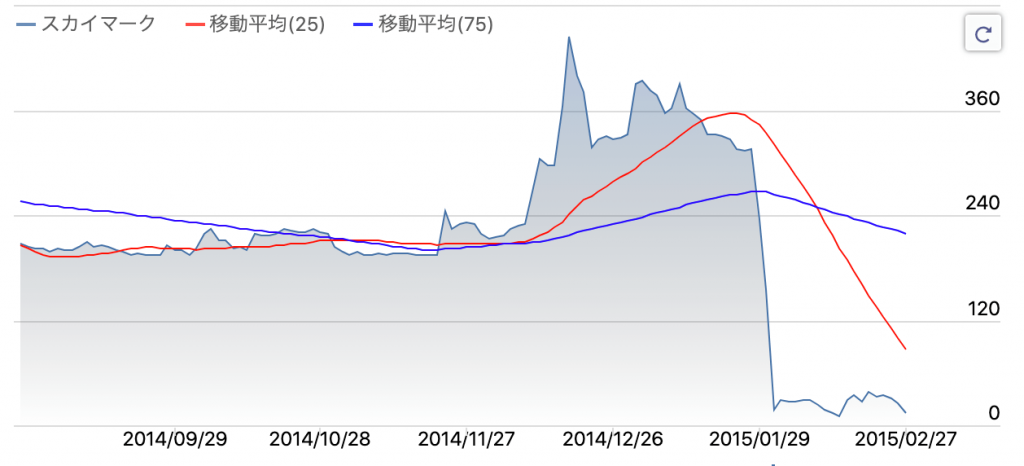

値幅制限の撤廃

値幅制限が適用されないケースも存在していて、主に上場廃止が決定している銘柄が該当します。

値幅制限が撤廃されるということは「ストップ安が適用されない」ことになるため、状況によってはまとまった売り注文により株価が大幅下落する可能性があります。

過去には1日で約80%も株価が下落したケースもあったため、上場廃止が決定している銘柄には注意しましょう。

出典:みんかぶ(旧みんなの株式)「スカイマーク (9204):株価チャート」

ストップ高・ストップ安がある理由

株価の異常な暴騰や暴落を防ぐため

株価の異常な暴騰や暴落があると、投資家が正しい判断ができないまま取引を行ってしまう可能性があります。

投資家心理として、株価の下落が止まらない銘柄を保有している場合は損失を抑えるために早く売却(損切り)したくなり、株価が上昇し続けている銘柄を見つけると買いたくなるかもしれません。

ストップ高やストップ安があることで、パニック売りなどの心理的不安や恐怖からくる取引や、株価の異常な値動きの抑制につながります。

投資家を保護するため

ストップ高やストップ安は、取引所が投資家を守ってくれる役割もあります。

暴落や暴騰の影響を完全に避けることは難しいですが、ストップ高・ストップ安があるため1日の損失は一定額までに限定されます。

ただし、ストップ高・ストップ安の仕組みがあっても損失のリスクは変わりません。

株価が暴落したときにも慌てないように、予め損切りのルールを設定しておくことがおすすめです。

値幅制限のない市場の場合

値幅制限のない市場では、「サーキットブレーカー制度」が導入されているケースがあります。

「サーキットブレーカー制度」は、株式や先物などの価格が暴騰・暴落した際に取引を一時中断する制度です。

取引を中断させることで、相場の異常な変動でパニックになった投資家が冷静な判断ができるように促します。

日本では一部の先物・オプション取引に導入されています。

海外ではアメリカのニューヨーク証券取引所やNASDAQ、中国の上海証券取引所などで導入されている制度です。

意外と発生件数は多い

ストップ高やストップ安は日々発生しています。

ストップ高・ストップ安銘柄は、「Yahoo!ファイナンス」や「Kabutan」で確認できるので、ストップ高やストップ安になった銘柄が気になる方は、下記をご覧ください。

同日にストップ高からストップ安になった企業例

ストップ高やストップ安になると上限や下限を超える価格での取引はできませんが、その日の取引そのものが完全にできなくなるわけではありません。

例えば、ストップ高となった銘柄でも上限未満での取引は可能です。

そのため、同日にストップ高からストップ安になる出来事が過去に起きています。

ブランジスタ

2016年5月16日に電子雑誌の発行・販売などを手がける株式会社ブランジスタの株価が、午前にストップ高、午後にはストップ安になる出来事がありました。

その日の前日終値が12,850円で、16日の取引開始から株価が上昇し、ストップ高となる15,850円まで上昇しました。

そこから一転し、午後には株価が一気に下降を始め、ストップ安となる9,850円まで株価は下降し、その日の取引を終えました。

まとめ:ストップ高・ストップ安の銘柄を購入する際は注意しよう

日本の株取引においては「ストップ高・ストップ安」の制度があるため、1日の値動きは一定額までに制限されています。

ストップ高・ストップ安の制度は、株価の異常な暴騰や暴落から投資家を守る制度です。

ストップ高になった銘柄が、その後ストップ安になるまで下落した事例があるように、ストップ高になった銘柄が翌日以降必ずしも株価の上昇を続けるわけではありません。

ストップ高・ストップ安になった銘柄のその後の値動きは分からないため、このような銘柄の取引は慎重に行いましょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 投資の関連記事 | |

| 株式投資の始め方 | 従業員持株会とは |

| 投資で生活可能? | 配当金で生活できる? |

| 自社株買いとは | 空売りとは |

| 10万円以下の株主優待 | 高配当株のメリット |

| 投資はいくらから? | モメンタム投資とは |

| 投資の種類 | 分散投資とは |

| 長期投資の効果 | コアサテライト戦略 |

| 複利の効果 | アセットアロケーション |

| ポイント投資の特徴 | 株主総会とは |