新卒の手取り給料の平均額はいくら?おすすめの使い道も紹介

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

新入社員の方にとって、「初任給の実際の手取り額はどれくらいか?」というのは、生活にもかかわる重要な部分です。

しかし、企業の求人票には初任給の額面金額は記載されていても、税金や保険料が差し引かれた「手取り額」が掲載されているケースはほとんどありません。

この記事では、厚生労働省のデータや具体的なシミュレーションを交えながら新卒の手取り給料平均額はいくらなのかを解説します。

| 各年代の平均貯金額の記事 | |

| 20代の平均貯金額 | 30代の平均貯金額 |

| 40代の平均貯金額 | 50代の平均貯金額 |

| 60代の平均貯金額 | |

| 貯金の関連記事 | |

| 100万円貯める方法 | 貯金200万円は少ない? |

| 貯金300万の資産運用 | 40歳1000万は少ない? |

| 生活防衛資金はいくら? | 手取り15万円貯金方法 |

| 先取り貯金について | 貯金できない人の特徴 |

| 固定費の節約方法 | 実家暮らしの貯金方法 |

| 500円玉貯金について | 365日貯金について |

この記事の目次

新卒の手取り平均

厚生労働省が公表している「令和元年賃金構造基本統計調査結果(初任給)の概況」によると、新卒者の初任給の平均額(額面金額)は以下のようになります。

| 学歴 | 男性 | 女性 | 男女計 |

| 高校卒 | 16万8,900円 | 16万4,600円 | 16万7,400円 |

| 高専・短大卒 | 18万4,700円 | 18万3,400円 | 18万3,900円 |

| 大学卒 | 21万2,800円 | 20万6,900円 | 21万200円 |

| 大学院修士課程修了 | 23万9,000円 | 23万8,300円 | 23万8,900円 |

会社員として働く場合は給与から税金や保険料などが差し引かれるため、実際の手取り額は上記の金額よりも少なくなります。

初任給の手取り額はいくらくらいになるのか、詳しく解説します。

初任給の手取りは20万円前後

実は初任給の手取りは、額面金額と大きくは変わりません。

先にお伝えした表の通り、大学卒の男女平均の額面金額が21万200円でしたが、この場合の初任給の手取り額は約20万円となります。

多くの新入社員は、入社後初月に差し引かれる項目が「雇用保険料」と「所得税」の2つだけだからです。

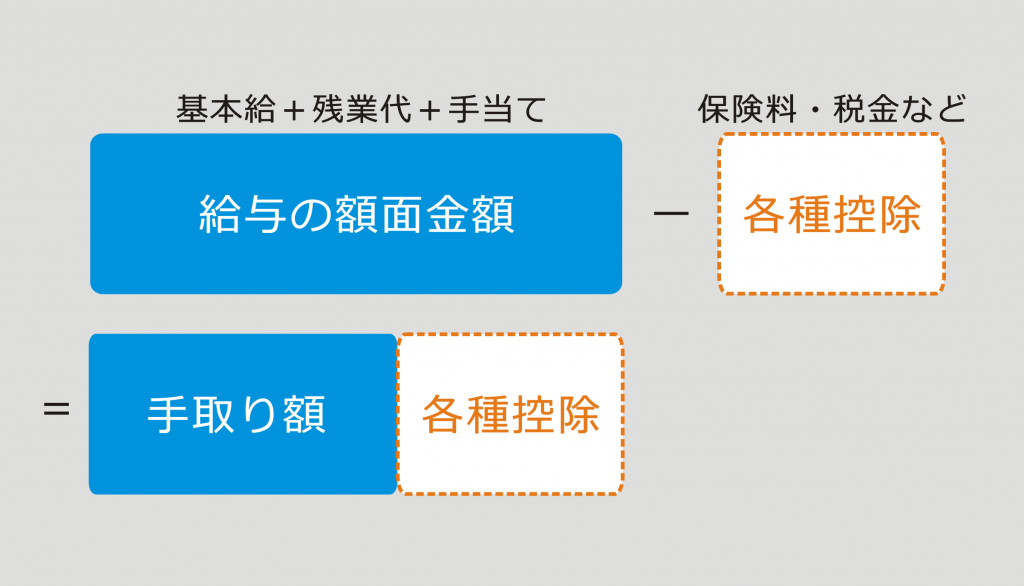

そもそも会社員の手取り額は、以下のように額面金額から各種控除を差し引いて求められます。

そして給与から差し引かれる項目(各種控除)には以下のような種類があります。

| 初任給から引かれる項目 | |

| 雇用保険 | 失業した際に失業給付金を受給するための保険。給与の額面金額の0.3%分が引かれる。 |

| 所得税 | 本来会社員が納めるべき税金を会社が納税してくれ、その分を給与から天引き(源泉徴収)される。 源泉徴収制度があるおかげで会社員は自分で確定申告をする必要がなくなる。 |

| 初任給の翌月から追加で引かれる項目 | |

| 厚生年金保険料 | 高齢になってから年金を受給するために支払う掛け金。企業と労働者で保険料を折半する。 |

| 健康保険料 | 病院代や入院費の自己負担額を抑えるための保険。企業と労働者で保険料を折半する。 |

新入社員の初任給から引かれるのは雇用保険と所得税のみなので、額面金額から引かれる控除額も少なくて済むわけです。

たとえば初任給が20万円だとすると、初任給の手取り額とその翌月の手取り額は以下のようになります。

| 項目 | 初任給 | 初任給の翌月以降 |

| 額面金額 | 200,000円 | 200,000円 |

| 雇用保険料 | 600円 | 600円 |

| 所得税 | 4,770円 | 3,770円 |

| 厚生年金保険料 | 0円 | 18,300円 |

| 健康保険料 | 0円 | 9,840円 |

| 手取り額 | 194,630円 | 167,490円 |

参考:国税庁「令和4年分 源泉徴収税額表」

参考:全国健康保険協会「令和3年3月分(4月納付分)からの健康保険・厚生年金保険の保険料額表」

上記の通り、翌月からは健康保険料と厚生年金保険料が引かれ始めるため、2ヶ月目からの金額をベースに考えたほうがいいでしょう。

新卒1年目は住民税が引かれない

新卒として企業に入社してから1年が経過すると、今度はさらに給与から住民税が引かれるので注意が必要です。

住民税は現在住んでいる都道府県や市町村に納める税金で、前年度の所得金額に基づいて税額が決まります。

会社員1年目の場合は前年度に所得が発生していない場合が多いため、ほとんどの方は1年目は住民税が引かれない仕組みとなっています。

ただし、前年度にアルバイトやインターンなどで年収100万円を超える収入を得ていた場合は、社会人1年目であっても住民税が課税されることがあります。

いずれにしても社会人2年目からは必ず住民税が差し引かれますので、手取り金額が少なくなる点は把握しておきましょう。

新卒で年収1,000万円を狙える企業もある

新卒者の初任給の平均額は大学卒で21万200円なので、ボーナスを考慮せずに年収にすると約240万円ほどの金額になります。

しかし、最近では「入社1年目から年収1,000万円を支払う」という企業が登場し始めました。

年収1,000万円といえば、これまでは会社員が長年かけて目指す目標金額でしたが、時代の変化に伴って能力さえあれば新卒1年目からでも高給を得るチャンスが生まれつつあります。

ここでは新卒で年収1,000万円を狙える企業の取り組みを解説します。

くら寿司の例

回転寿司チェーンを展開するくら寿司は、2020年春入社の新卒採用から年収1,000万円の人材を募集しました。

くら寿司はアメリカや台湾でも回転寿司チェーンを展開していますが、こうしたグローバル市場で活躍できる幹部候補生を育てるために有能な人材を集めようとしています。

幹部候補生に応募する条件は、26歳以下かつTOEIC800点以上であることです。

くら寿司の新卒向け求人票によると、幹部候補生以外の初任給は総合職で20万円となっているため、年収1,000万円という提示は破格の待遇だといえます。

NEC(日本電気)の例

IT・電機大手のNEC(日本電気)は、2019年10月より新卒採用の研究職を対象に年収1,000万円を支給する仕組みを発表しました。

NECが高年収の人材を獲得しようとしているのは、外国企業との間に人材力で大きな差があるという危機感を感じているからのようです。

たとえばアメリカを代表するIT企業のGoogle(Alphabet)やAmazon、Appleなどの外資系企業が日本に進出した際、高年収を提示することで次々と優秀な人材を囲い込みました。

そうした背景から、従来の年功序列制度で優秀な人材を確保するのが困難だと判断したNECは、社会人1年目でも能力が高ければ高い給与を支払うという決断をしたようです。

三菱UFJ銀行の例

三菱UFJ銀行は2022年春入社の新卒採用において、FinTech(フィンテック)やDX(デジタルトランスフォーメーション)に精通した人材に年収1,000万円を支払う採用システムを導入しました。

新入社員にこのような高待遇を与えるのは、それだけ銀行業界においてデジタル分野の開拓が急務となっているからです。

具体的な採用枠としては、「ファイナンシャル・テクノロジー」「システム・デジタル」など計4分野の専門職に採用された学生のうち、技能や経験を高く評価された一部の社員を対象としています。

年収1,000万円の場合の手取り金額

仮に年収が1,000万円あった場合、手取り額はいくらになるのか具体的にシミュレーションしてみます。

ここでは、「給与50万円×12ヶ月+賞与200万円×2回=年収1,000万円」を想定して計算をしてみます。

| 項目 | 給与 | 賞与 |

| 額面金額 | 500,000円 | 2,000,000円 |

| 雇用保険料 | 1,500円 | 6,000円 |

| 所得税*1 | 18,960円 | 612,600円 |

| 厚生年金保険料*2 | 45,750円 | 137,250円 |

| 健康保険料*2 | 24,600円 | 98,400円 |

| 手取り額 | 409,190円 | 1,145,750円 |

| 1年間の手取り額計 | 4,910,280円 | 2,291,500円 |

上記はあくまでシミュレーションとなっており、ふるさと納税やiDeCo、医療控除や扶養の有無によって変化しますので参考程度に見てください。

なお、今回は新入社員の想定なので住民税は含めていません。

年収1,000万円で2年目を迎えた場合、家族構成にもよりますが約60万円(毎月約5万円程度)の住民税が給与から引かれることになります。

新卒の手取り給料のおすすめの使い道

では、新卒の手取り給料をどのように使えば価値が生まれるのでしょうか。

おすすめの使い道は以下の4つです。

- 両親へのプレゼント:家族との関係が円満になる

- 自己投資:役立つスキルを身に付け将来の給与を高める

- 自分へのご褒美:モチベーションや仕事の能率がアップ

- 堅実に貯金:20代から資産運用を始めると資産価値が大幅に向上

それぞれの使い道について詳しく解説します。

両親へのプレゼント

初任給の定番の使い道としては、両親へのプレゼントがあります。

働いてから1人暮らしを始めると両親に会う機会が減りがちです。

これまで育ててもらった感謝も込めて花をプレゼントするとか、休暇中に家族と一緒に旅行や食事に出かけるといったことに初任給を使うのは、有意義な使い道と言えるでしょう。

「何を贈るか」よりも気持ちが大事ですので、無理のない範囲でプレゼントを考えてみましょう。

自己投資(スキルアップ)

働いて得た収入の一部を自己投資に回すのもおすすめの使い道です。

若いうちに自己投資してスキルを磨いておくことで自分の市場価値が上がっていき、将来的により高い年収を獲得できるチャンスにつながります。

自己投資には、例えば以下のようなものがあります。

- 専門書を購入してより深い知識や技術を身に付ける

- セミナーに参加してスキルを磨く、または交友関係を広げる

- 将来の転職も視野に入れて役立つ資格を取得する

- 副業にチャレンジするための準備に使用する

- 営業職なら髪型や服装などの見た目に気を配る

仕事に直結するようなスキルを磨くことで、現在の仕事にも影響を与え、結果的に給料があがりやすくなることもでしょう。

英会話やプログラミングなど、仕事の幅が広がるような技術を身に付ければ、転職する際に役立つこともあります。

30代女性の自己投資とは?有意義なお金の使い方をして自分を磨こう

ちょっとした自分へのご褒美

両親へのプレゼントや自己投資をして資金に余裕がある場合は、自分へのご褒美に給料を使ってみましょう。

今まで欲しかったけど我慢していたものとか、行きたかった場所に旅行に行くとか、食べたいものを食べに行くとかでもいいと思います。

自分のために自由にお金を使うことでモチベーションが高まり、ストレス発散や業務効率の向上といった効果が見込めます。

堅実に貯金に回す

初任給の堅実な使い道は、貯金です。

今後歳を重ねていくにつれてお金が必要な場面が増えていきます。

そんな時に貯金があるのとないのでは、取れる行動が変わってくるのはもちろん、心の余裕が違ってきます。

「初任給だから何かに使おう」ではなく、最初から貯金に回していくのも立派な資産形成です。

もし、1ヶ月に5,000円でも余ったお金があれば、積立NISAを始めてみましょう。

積立NISAは毎年40万円までの投資額が非課税になる制度で、少額から積立投資を行えます。

20代から始めると40歳になる頃には資産が大幅に増加している可能性が高いため、資金に余裕があれば検討してみましょう。

つみたてNISA(積立NISA)はデメリットしかない?新しいNISA制度やメリットも併せて紹介!

まとめ:給与の手取り額を見据えて慎重に企業を選ぼう

仕事を始める際に多くの人が気になるであろう初任給ですが、給与は額面金額と手取り額に分かれる点に注意が必要です。

もし初任給の額面金額が20万円だとしても、入社1ヶ月目は約19万円、2ヶ月目以降は約17万円と、税金や保険料が引かれて手取り額が少なくなることを覚えておきましょう。

最近では、新卒1年目から年収1,000万円という高額な給与を支給する企業も出てきました。

みんながみんな対象になるわけではありませんが、経験や年齢に関わらず能力に応じて高額な給与が支払われるというのは、仕事をしていく上でもモチベーションにつながります。

「初任給では手取りでいくらもらえるか」という点をしっかりと念頭に置いて、家計管理に活かしましょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 各年代の平均貯金額の記事 | |

| 20代の平均貯金額 | 30代の平均貯金額 |

| 40代の平均貯金額 | 50代の平均貯金額 |

| 60代の平均貯金額 | |

| 貯金の関連記事 | |

| 100万円貯める方法 | 貯金200万円は少ない? |

| 貯金300万の資産運用 | 40歳1000万は少ない? |

| 生活防衛資金はいくら? | 手取り15万円貯金方法 |

| 先取り貯金について | 貯金できない人の特徴 |

| 固定費の節約方法 | 実家暮らしの貯金方法 |

| 500円玉貯金について | 365日貯金について |