年収400万のふるさと納税限度額はいくら?独身・共働きなど条件別に紹介

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

ふるさと納税は、自治体に寄付することで所得税の還付や住民税の控除が受けられる制度です。

寄付金の使い道を指定できたり、返礼品を受け取れたりと、メリットが多いことから人気を集めています。

しかし、年収や家族構成に応じて控除の上限額が異なるため、自分自身が利用できる上限額を把握しておくことが重要です。

この記事では、年収400万円の人がふるさと納税をする場合の上限額やメリット、注意点を解説します。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税とは

ふるさと納税とは、自分が居住していない地域に対して寄付できる制度のことです。

手続きによって寄付金のうち2,000円を超える部分が、所得税の還付・住民税の控除が適用されます。

また、寄付をした自治体から返礼品を受け取れる点もふるさと納税の特徴です。

地域名産の食材や工芸品、日用品など、自治体ごとにさまざまな返礼品が用意されているため、気になる地域に寄付をして返礼品をもらうことができます。

「税金の還付・控除を受けながら好きな返礼品をもらえる」というのが、ふるさと納税の基本的な仕組みです。

【2025】ふるさと納税は損する?会社員や個人事業主など立場別にデメリットや回避法を紹介

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

年収400万円はふるさと納税するべき?

ふるさと納税は、その年の年収によって寄付できる上限金額が変わります。

年収が高い人ほど上限金額が高く、年収が低い人ほどふるさと納税できる金額は少なくなります。

年収400万円の場合は、ふるさと納税した方がよいのでしょうか。

今すぐ始めるべき

ふるさと納税は、税金の還付・控除や返礼品の受け取りなど、さまざまなメリットがあります。

こうしたメリットは、年収400万円の人も十分に恩恵を受けることが可能です。

「やらない理由はない」と言えるほど魅力的な制度であるため、まだやっていない方はすぐに始めることをおすすめします。

控除がある場合は上限金額を確認

ふるさと納税で受けられる控除は、上限金額が定められています。

上限金額を超えて寄付した場合には控除が受けられないため、事前に上限額を把握しておくことが大事です。

特に、医療費控除や住宅ローン控除があったり、iDeCoに加入していたりする場合は、ふるさと納税の上限金額が少なくなります。

各種控除が適用されている場合は、しっかりとシミュレーションをしてご自身の控除上限金額を確認しておきましょう。

年収400万円でふるさと納税はいくら可能?

同じ年収400万円であっても、家族構成によって控除上限額は異なります。

あらかじめご自身の家族構成の上限額を把握しておくことが大切です。

ここでは独身・共働き夫婦などの条件別に、おおよその上限額をご紹介します。

独身・共働き:42,000円程度

年収400万円で独身、または共働きで配偶者が扶養に入っていない状態の場合、ふるさと納税の上限額は42,000円程度です。

配偶者や子どもを扶養していないのであれば、結婚している場合でも独身と同じ上限額が適用されます。

また、住宅ローン控除や医療費控除などが適用されている場合は、ふるさと納税の上限額が変動します。

42,000円はおおよその金額として把握し、詳細な金額はふるさと納税のサイトなどでシミュレーションしましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

シングルマザー(小学生1人):42,000円程度

小学生の子どもが1人いるシングルマザーの方は、独身者などと同じ42,000円程度が上限額となります。

本来は扶養親族がいるほど上限額が低くなっていきますが、16歳以下の扶養親族は控除の対象となりません。

そのため、小学生の子どもがいても上限額が低くなることはありません。

夫婦(控除あり):33,000円程度

配偶者控除が適用される夫婦の場合、ふるさと納税の上限額は33,000円程度です。

独身者や控除適用なしの夫婦に比べて上限額が低くなることに注意しましょう。

また、子どもがいる場合は16歳以上になると控除が増えます。

子どもが成長すると、上限額が低くなっていくことを頭に入れておきましょう。

共働き+高校生1人:33,000円程度

配偶者控除が適用されない共働き夫婦と高校生の子どもが1人いる場合、ふるさと納税の上限額は33,000円程度です。

16歳から19歳の扶養親族は38万円の所得控除が適用され、ふるさと納税の上限額が低くなるためです。

今後、子どもが大学に進学すると上限額はさらに低くなります。

ふるさと納税のサイトでシミュレーションをして、上限額のチェックをしておきましょう。

年収400万円でふるさと納税をするメリット

住んでいる街以外に納税(寄付)できる

ふるさと納税では、自分が住んでいる街以外の自治体に寄付することができます。

全国の自治体から選べるため、好きな街に寄付できる点がふるさと納税のメリットです。

例えば、地元を離れて生活をしている場合、生まれ育った街に寄付することができます。

また、これまで住んでいた地域で応援したい街に寄付することも可能です。

ご自身が支援したいと感じる自治体がある方は、ふるさと納税を活用しましょう。

返礼品をもらうことができる

ふるさと納税では、寄付した自治体から返礼品をもらうことができます。

実質的な自己負担2,000円で返礼品がもらえる点も、ふるさと納税の魅力と言えるでしょう。

ふるさと納税の返礼品には、地域の特産品や工芸品、日用品などがあります。

各自治体で魅力的な返礼品を用意しているため、気に入った返礼品を選ぶことが可能です。

お得に返礼品を受け取ることができるため、気になる地域にふるさと納税をしましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

寄付金の使い道を指定できる

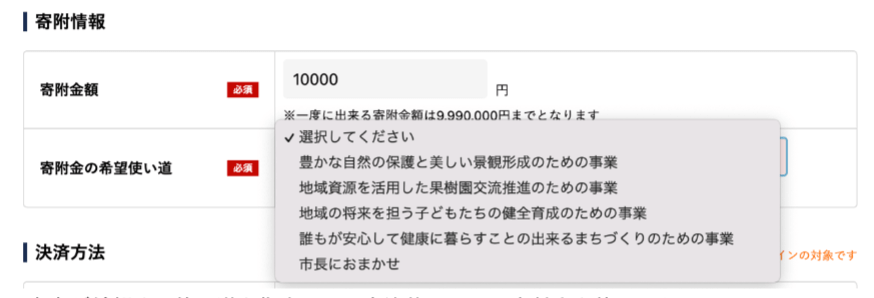

ふるさと納税の寄付金は、自治体に対して使い道を指定することができます。

教育や福祉など、自治体でどのようにお金を使って欲しいのか希望を伝えられる点も、ふるさと納税のメリットです。

例えば、ふるさと納税サイトの「ふるなび」では、寄付申し込みフォームにて以下のような形で使い道を指定できます。

ご自身が希望する使い道を指定して、自治体の発展に寄付金を使ってもらいましょう。

年収400万円でふるさと納税をする際の注意点

直接的な節税にはならない

ふるさと納税は、直接的に税金を減らす仕組みではないことに注意しましょう。

厳密には、本来自分が居住する自治体に支払うはずの税金を、ほかの自治体に前払いしているイメージです。

あくまで使うはずだった税金をふるさと納税に使うことで、お得な返礼品をもらえるという仕組みであるため、支払う税金自体を減らしたい人はほかの方法で控除を受けましょう。

控除限度額は収入によって異なる

ふるさと納税で控除が適用される限度額は、収入によって異なります。

「年収400万円では〇〇円」というように、その人の年収によって変動することを頭に入れておきましょう。

仮にふるさと納税の上限金額を超えてしまった場合、その金額は控除の対象となりません。

ふるさと納税をする際には、必ず上限金額を確認してから行いましょう。

自分名義でないと控除・還付されない

ふるさと納税で所得税の控除・住民税の還付を受けるためには、自分本人の名義で申し込まなければなりません。

家族名義で申し込んでも控除の対象とならないため、忘れずに本人名義で申し込み手続きをしましょう。

また、支払いのクレジットカードの名義が寄付者と違う場合も、控除が適用されません。

例えば、妻が夫名義のクレジットカードで決済をしてしまっても、控除の対象とならないことに注意が必要です。

申し込みをする際には、必ず寄付者とクレジットカードで同じ名義に揃えましょう。

まとめ:年収400万円の方はふるさと納税をお得に活用しましょう

ふるさと納税は、税金の還付・控除が適用される上にお得な返礼品がもらえる魅力的な制度です。

年収や家族構成に応じて控除が適用される上限額が異なるため、事前にシミュレーションなどでチェックしておくことが大切です。

本記事で紹介した注意点を意識しながら、ふるさと納税をお得に活用しましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎