ふるさと納税が住民税から控除されたか確認する方法!住民税決定通知書の見方を紹介

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

私たちは毎年「住民税決定通知書」を受け取っています。

住民税決定通知書には、1年間で納める住民税の金額以外にも、ふるさと納税で実際に住民税から控除されたかどうかがわかる情報も記載されています。

この記事では、ふるさと納税の寄付金が実際に住民税から控除されているかどうか確認するための住民税決定通知書の見方を紹介します。

ふるさと納税は自己負担2,000円で豪華な返礼品をもらえる制度として人気ですが、住民税や所得税からしっかりと控除されているか確認する必要があります。

この記事の参考に、実際に控除されているかどうか確認してみてください。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税の控除を確認できる「住民税決定通知書」とは

今年(6月〜翌年5月)支払う住民税の通知書

年末調整や確定申告で確定した前年の所得をもとに、6月〜翌年5月までの1年間に納める住民税が決まります。

「住民税決定通知書」は、今年の住民税はいくらかを知らせてくれる書類です。

今年納める住民税の他にも、前年の所得や所得控除額なども記載されています。

毎年5月下旬〜6月上旬に配布される

「住民税決定通知書」は、毎年5月下旬〜6月上旬に配布されます。

会社員の方は勤務先から「住民税決定通知書」、または「住民税課税決定通知書」が渡されます。

個人事業主やフリーランスの方には「税額決定兼納税通知書」という名称で自宅に郵送されます。

住民税決定通知書の配布は年に1度で、再発行は不可となっています。手元に届いたら大切に保管しましょう。

ふるさと納税の控除がされているか確認できる

ふるさと納税をした方は、ワンストップ特例制度を利用するか、確定申告をして翌年の住民税から控除を受ける手続きをしたはずです。

「住民税決定通知書」を見れば、ふるさと納税の自己負担額を超えた金額が実際に住民税から控除されているかどうかを確認することができます。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

ワンストップ特例制度の場合の確認方法

ワンストップ特例制度を利用した方は、ふるさと納税の控除が住民税のみです。住民税決定通知書を確認するだけで、控除されているかどうかを確認できます。

昨年のふるさと納税の寄付額を正確に覚えていない方は、返礼品と一緒に届いた「寄附金受領証明書」をご確認ください。

ふるさと納税はワンストップ特例制度と確定申告どっちがお得?違いを解説

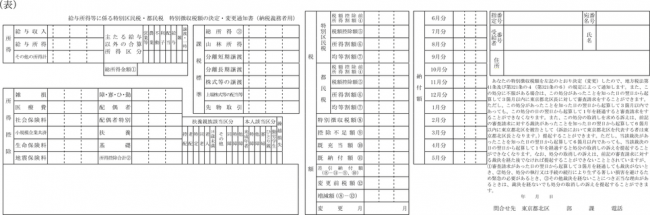

手順1.住民税決定通知書の摘要欄を確認

まずは「住民税決定通知書」の摘要欄を確認してください。

ふるさと納税の申請が正常にできていれば、ここに控除額が記載されています。

摘要欄に何も記載がない場合は、住民税の控除が行われていない可能性があります。

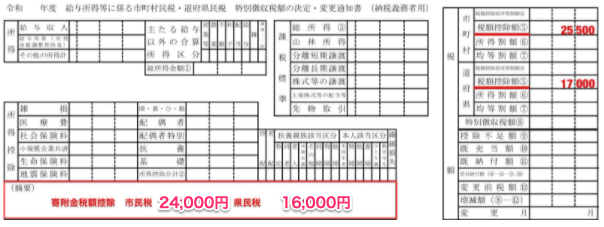

手順2.「寄附金税額控除」の市民税と県民税を確認

自治体によっては、寄附金税額控除を「市民税」と「住民税」に分けて記載せずに「寄附金税額控除 〇〇円」と記載されるケースもあります。

画像右側にある市町村と道府県の税額控除額を見ると、実際に住民税が控除されているかどうかわかります。

ただし、税額控除額の欄にはふるさと納税以外の控除額も含まれています。

住宅ローン控除を医療費控除を受けている方は、ふるさと納税の控除額のみを正確に調べることはできません。

正確な数字を調べたい場合は、お住まいの自治体にお問い合わせてください。

手順3.市民税と県民税の合計が寄付金額と一致しているか確認

摘要欄にある寄附金税額控除(税額控除額)が、昨年寄附した金額と一致しているかどうかを確認します。

ふるさと納税の寄付には自己負担金2,000円がかかるため、合計金額から2,000円を差し引いて計算します。

例.42,000円を寄付したときの確認方法

例えば42,000円の寄付した場合、実際に控除される金額は40,000円です。

摘要欄の寄附金税額控除の額は市民税24,000円と県民税16,000円を合計して40,000円となるため一致しています。

税額控除額については、調整控除があるため、単純計算しても数字は合いません。

調整控除によって、多くの方は市町村民税と道府県民税金を合わせて2,500円控除されます。

そのため、税額控除額を計算する際は

税額控除額の合計 – 2,500円

となります。画像の例では、(25,500円 + 17,000円)- 2,500円 = 40,000円 となります。

この金額と昨年寄付した合計金額から自己負担金2,000円を引いた金額が一致していれば適切に控除されたことになります。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

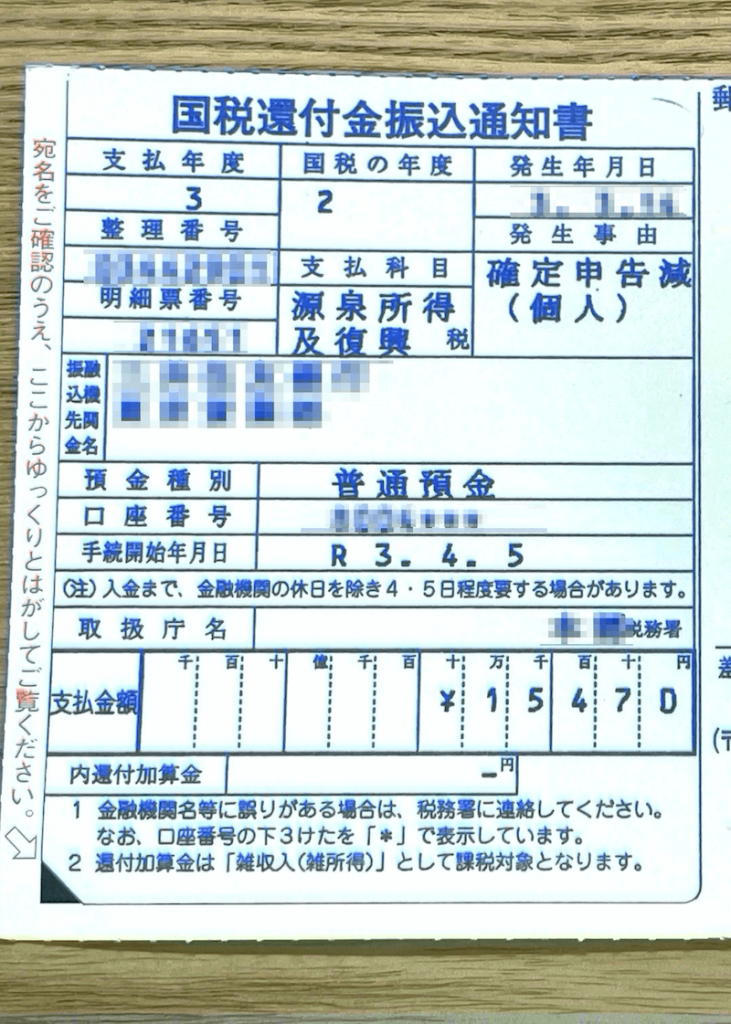

確定申告の場合の確認方法

事前に用意する持ち物

ふるさと納税を行った方が確定申告をした場合、住民税の控除に加えて、所得税からも控除されます。

住民税決定通知書を見ると、住民税の控除は確認できますが、所得税の控除は確認できません。

ふるさと納税の控除額を確認するため、事前に以下2つの書類を用意してください。

- 住民税決定通知書

- 昨年の確定申告書の控え(もしくは「国税還付金振込通知書」)

住民税から控除される金額を知るために「住民税決定通知書」、所得税から控除される金額を知るために「昨年の確定申告書の控え」が必要です。

【2025】ふるさと納税確定申告のやり方!還付がいつなのかも紹介!

手順1.去年の確定申告書から所得税率を確認する

所得税の控除額を調べるためには、所得税率を調べる必要があります。

所得税率は課税される所得金額に応じて、5%〜45%の7段階に区分されています。

去年の確定申告書にある課税される所得金額から所得税率をご確認ください。

所得税率の一覧

| 課税される所得金額 | 所得税率 |

| 1,000円 〜 1,949,000円 | 5% |

| 1,950,000円 〜 3,299,000円 | 10% |

| 3,300,000円 〜 6,949,000円 | 20% |

| 6,950,000円 〜 8,999,000円 | 23% |

| 9,000,000円 〜 17,999,000円 | 33% |

| 18,000,000円 〜 39,999,000円 | 40% |

| 40,000,000円〜 | 45% |

上記の表は平成27年分以降のものです。

改正によって今後所得税率が変動する可能性があります。

手順2.所得税の控除合計を計算する

上記の表をもとに、所得税率を確認できたかと思います。

所得税の控除合計の計算式

(昨年寄付した金額 – 2,000円)× 所得税率 × 1.021

昨年寄付した金額と所得税率を上記の計算式に当てはめて所得税の控除額を計算してください。

令和19年までの確定申告には、復興特別所得税として原則2.1%加算されます。

「1.021」は復興特別所得税を計算に含めるための数字です。

所得税の控除額は、総所得金額等の40%までが上限です。

手順3.住民税決定通知書の摘要欄を確認

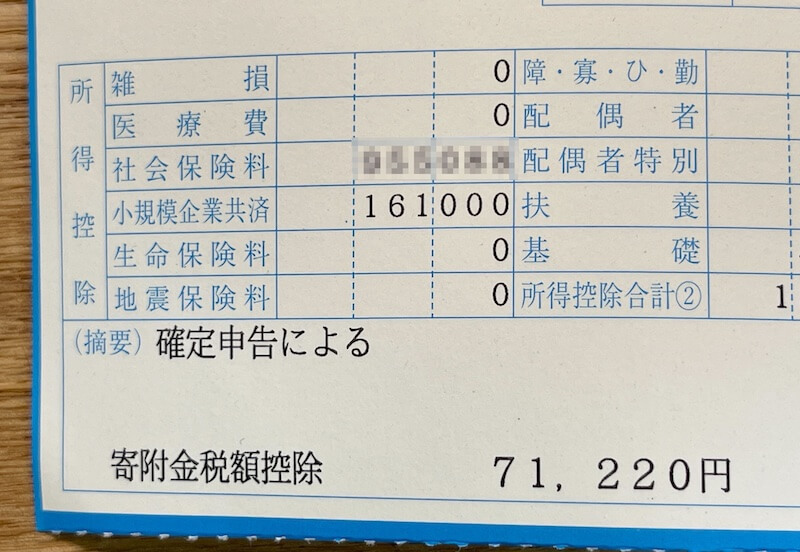

次に住民税からの控除額を確認するために、住民税決定通知書を使います。

住民税決定通知書の摘要欄を確認してください。「寄附金税額控除」の文字と金額が書かれているかと思います。

摘要欄に「寄附金税額控除」の記載がない場合は住民税の控除が行われていない可能性が考えられるため、お住まいの自治体にご相談ください。

手順4.「寄附金税額控除」の市民税と県民税を確認

寄附金税額控除の横に市民税〇〇円、県民税〇〇円との記載があるはずです。

自治体によっては「寄附金控除〇〇円」と市民税と県民税の合計額のみが記載されているケースもあります。

住民税決定通知書には摘要欄とは別に、市民税と県民税の税額控除額が記載されています。

税額控除額にある金額が実際に住民税から控除される金額です。

ただし、税額控除額の欄にはふるさと納税以外の控除も含まれているため、他の控除も受けている方はふるさと納税で控除された金額のみを住民税決定通知書から調べることはできません。

複数の控除を受けている方で、ふるさと納税の控除額を知りたい方は自治体にお問合せください。

手順5.所得税控除額と市民税、県民税の合計が寄付金額と一致

住民税の控除額を知るために、税額控除額の金額を確認します。

税額控除額の欄には調整控除という別の控除額も反映されているため、その金額も含めて計算します。

多くの人は市民税・県民税合わせて2,500円の調整控除があるため、ふるさと納税の住民税からの控除額を求める際は

市民税と県民税の税額控除額の合計 – 2,500円

となります。

最後に、手順2で求めた所得税の控除額と住民税の控除額の合計が昨年寄付した金額から自己負担金2,000円を引いた金額と一致していれば、ふるさと納税の控除が無事行われたと確認できます。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

ふるさと納税控除が正しくなかった場合

自治体側のミスで控除されていない、もしくは控除額が間違っているケースがあったり、ワンストップ特例制度を利用した後に確定申告をしたが、ふるさと納税の申告を忘れた、などふるさと納税の控除が正しく行われていないケースもあります。

住民税決定通知書を確認した結果、以下の3つの問題点があった際はふるさと納税の控除が正しく行われていない可能性が考えれらます。

- 住民税の控除がされていない

- 計算の結果、控除額が少なく記載されている

- 計算の結果、控除額が多く記載されている

控除が正しく行われなかった原因をご自身で見つけ出し、対処することは困難です。上記を確認できた場合は、税務署へ相談に行くことをおすすめします。

その際、ふるさと納税による寄付を証明するために「寄附金受領証明書」が必要になります。正しく控除が行われたことを確認するまでは、大切に保管しておきましょう。

ふるさと納税の控除申請を忘れた場合

ふるさと納税の控除申請を忘れた場合は、確定申告の提出期限から5年以内であれば控除を受けられます。

もともと確定申告をしていない方は「還付申告」手続きで、確定申告をした方は「更生の請求」の手続きをすると、過去5年にさかのぼって控除が適用されます。

手続きの際には、請求の証拠となる書類として寄附金受領証明書が必要になります。

寄附金受領証明書は再発行されないケースもある書類なので、手元に届いたら大切に保管しておきましょう。

まとめ:ふるさと納税で住民税が控除されたか確認しよう

毎年5月下旬〜6月上旬に届く住民税決定通知書を確認すると、ふるさと納税の寄付額から自己負担金を除いた金額が実際に住民税から控除されているかどうか確認できます。

控除が正しく行われていないケースもあるため、住民税決定通知書が届いたら控除が正しく行われている必ず確認しましょう。

確認した結果、控除が正しく行われていない可能性が考えられる場合は、税務署にご相談してください。

その際、ふるさと納税の寄付を証明する「寄附金受領証明書」が必要になるため、ワンストップ特例や確定申告を終えた後も大切に書類を保管しておきましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎