年収600万円のふるさと納税は上限限度額いくら?条件別に紹介

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

国税庁の調査によると、令和2年の給与所得者の平均給与は「433万円」でした。

年収600万円の会社員・公務員の方であれば、平均よりも多くの収入があり、その分税金を多く納めていることになります。

ふるさと納税の限度額は年収によって大きく変わるため、多く稼いでいる人ほど上限金額が高く設定されています。

年収600万円の方であれば上限額が高めに設定されているので、ふるさと納税はおすすめです。

この記事では、年収600万円のふるさと納税の上限額について解説します。

上限額を意識せずにふるさと納税を行うと損をしてしまうことがあるため、これからふるさと納税を始めようとしている方は参考にしてください。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税とは

ふるさと納税とは、日本全国のさまざまな自治体に寄付をする制度です。

ただの寄付ではなく、以下のようなメリット・特徴があります。

- 希望する自治体に寄付ができる

- 返礼品をもらえる

- 所得税・住民税の控除を利用できる

自分の選んだ自治体に寄付ができ、寄付金のうち自己負担2,000円を除く金額が所得税と住民税から控除されます。

例えば50,000円の寄付を行った場合、48,000円が所得税と住民税から控除されるイメージです。

多くの自治体では、寄付のお礼に地元の特産品を中心とした「返礼品」が送られます。

そのため、ふるさと納税は実質2,000円の自己負担で、寄付をしつつ日本全国の特産品をもらえる制度ともいえます。

【2025】ふるさと納税は損する?会社員や個人事業主など立場別にデメリットや回避法を紹介

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

年収600万円の方はふるさと納税するべき?

積極的に活用するべき

先ほど解説した通り、ふるさと納税のメリットは「税金の控除を受けつつ、返礼品をもらえる」点です。

税金の控除を受けるために手続きの手間は発生しますが、その点を考慮しても年収600万円の方であればふるさと納税を積極的に活用すべきといえます。

年収600万円の独身の会社員で、他に控除を受けていないと仮定した場合、所得税を約20万円、住民税を約31万円の合計約51万円を納付していることになります。

この約51万円の税金を少しでも抑えられる点で、ふるさと納税の活用はおすすめです。

まだふるさと納税を始めていない方は、この機会に取り組んでみましょう。

いくらまで利用できるか確認しよう

ふるさと納税ができる上限金額は、年収や扶養家族の有無、受けている控除の有無によって人それぞれ異なります。

納めている税額以上の控除は受けられないためです。

ふるさと納税の控除限度額は、年収と利用している控除によって変動します。

例えば、配偶者や子どもが扶養に入っている場合は「配偶者控除」や「扶養控除」を利用できます。

他にも老後資金の形成のためにiDeCoをやっている方は「小規模企業共済等掛金控除」を、生命保険や地震保険に加入している方は「生命保険料控除」や「地震保険料控除」を利用していることになるため、同じ年収600万円の方と比較して納税額が少ないことから、ふるさと納税の控除限度額も少なくなります。

控除限度額以上の金額を寄付すると、限度額を超えた部分は全額自己負担となるため、ふるさと納税を行う前に必ず控除限度額を確認しましょう。

iDeCo(イデコ)にはデメリットしかない?お得に投資する方法

年収600万円だとふるさと納税はいくら可能?

同じ年収600万円の方であっても、家族構成によってふるさと納税の控除限度額は異なります。

ここでは、家族構成別の控除上限額をシミュレーションします。

3パターン紹介しますので、自身の家族構成に近いケースを参考にしてみてください。

シミュレーションの条件は以下の通りです。

- 会社員

- 社会保険料控除は給与所得の15%

- ふるさと納税以外の特別な控除はなし

会社員を前提としているため、自営業・フリーランスの方などの事業所得が中心の方は、年収が600万円であっても上限額が異なります。

また、会社員であっても、加入している健康保険によって保険料率が上下し、上限額も変動します。

あくまでも目安として、ふるさと納税を行う際の参考にしてください。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

独身・共働き:77,000円程度

年収600万円で独身・共働き夫婦の場合、ふるさと納税の上限額目安は77,000円です。

ここでの共働き夫婦は「配偶者控除」「配偶者特別控除」を受けていない状態を指します。

また、子どもがいる共働き夫婦やシングルマザーの場合でも、子どもが中学校を卒業するまでは扶養控除の対象とならないため、上限額の目安は77,000円になります。

夫婦(扶養あり):69,000円程度

配偶者が専業主婦(主夫)の場合、ふるさと納税の上限額の目安は69,000円です。

配偶者控除が適用されるため、共働き夫婦と比較して上限額が低くなっています。

配偶者控除の要件の1つに「配偶者の年間合計所得が48万円以下」とあります。

パートやアルバイトなど、収入が給与所得のみの場合は、年間103万円以下の収入であれば配偶者控除が適用されます。

一方で、ブログ(アフィリエイト)やライター、せどりなどで稼いでいる場合は事業所得に該当するため、利益から経費を差し引いた収入が48万円以下でないと、配偶者控除が適用されません。

また、共働き夫婦のケースと同様に子どもがいる夫婦では、子どもが高校生になると上限額が低くなる点に注意しましょう。

【2025】配偶者控除とは?配偶者特別控除との違いや計算シミュレーションを紹介

夫婦(扶養あり)+ 高校生1人:60,000円程度

配偶者が専業主婦(主夫)で、高校生の子どもが1人いる場合、ふるさと納税の上限額の目安は60,000円です。

配偶者控除に加えて子供に扶養控除が適用されるため、上限額が低くなっています。

注意点として、19〜22歳の子どもは特定扶養親族の対象となるため、ふるさと納税の上限額がさらに低くなります。

また、高校生以上の子どもの人数によっても上限額が変動するため注意が必要です。

以下、夫婦(扶養あり)の世帯における子どもの人数と年齢別の上限額の目安です。

年収600万円でふるさと納税をするメリット

住んでいる街以外に納税(寄付)できる

ふるさと納税では、日本全国の自治体に寄付ができます。

制度を通じて寄付したお金は手続きをすると所得税・住民税から控除されるため、希望する自治体に納税(寄付)できる制度ともいえるでしょう。

教育や福祉、消防、救急など、生活に身近な行政サービスの運営に住民税は使われています。

生まれ育った街や応援したい地域など、希望する自治体を支援できる点がふるさと納税のメリットです。

返礼品をもらうことができる

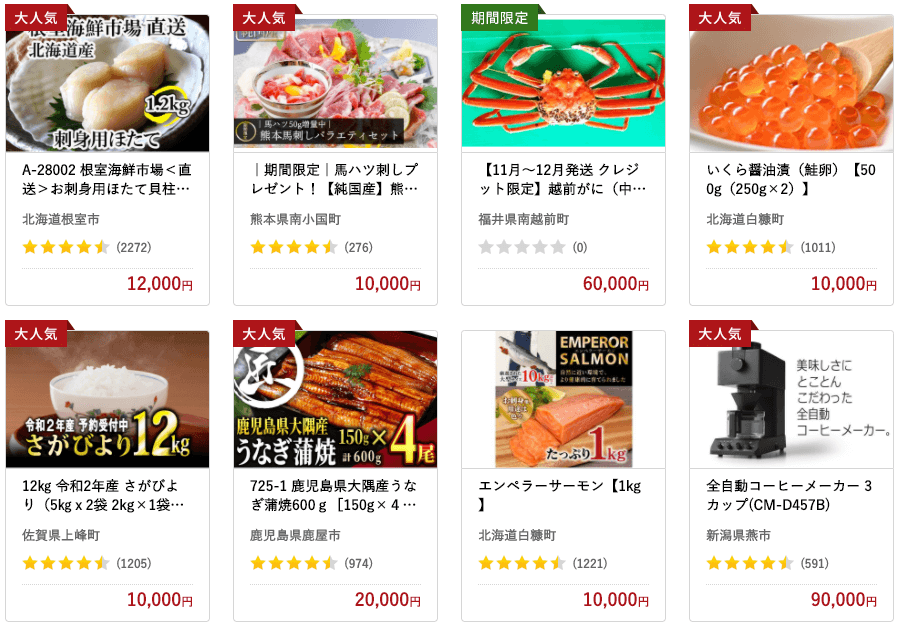

ふるさと納税を利用して寄付を行うと、多くの場合で返礼品がもらえます。

返礼品は自治体の特産品が中心で、日本全国のさまざまな自治体に寄付することで各地の名産をもらうことができます。

肉や魚介類、果物などの食品や日用品、工芸品、家電など、さまざまな種類の返礼品があります。

寄付金のうち、自己負担2,000円を除く金額は税金から控除されるため、返礼品の価値が2,000円を超えていればその時点で得をしたことになります。

年収600万円であれば、控除限度額が多い人で77,000円ほど、扶養家族が多い方であっても20,000円ほどは見込めるため、ふるさと納税はお得な制度となっています。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

寄付金の使い道を指定できる

ふるさと納税の特徴として、寄付金の使い道を指定できる点が挙げられます。

寄付を申し込む際に、寄付金の使い道を指定できます。

- 子育て・教育支援

- 高齢者・障がい者支援

- 地域復興

- 環境保全

- 災害支援

上記の他にも寄付金の使い道は様々存在するため、返礼品から選ぶのではなく寄付金の使い道から寄付する自治体を選んでみるのもいいかもしれません。

年収600万円でふるさと納税をする際の注意点

最終的に納税金額が減るわけではない

ふるさと納税は「会社員(サラリーマン)の節税」として紹介されることがありますが、納税金額が減るものではありません。

手続きを行うことで税金の控除を受けられますが、実際は本来払うべき税金を前払いしているイメージが近いです。

例えば、ふるさと納税で50,000円寄付した場合、自己負担2,000円を除く48,000円が税金から控除されます。

50,000円の支出に対して、48,000円分の税金を支払わなくてもよくなるだけであるため、最終的な納税金額が減るわけではないため注意が必要です。

返礼品を考慮しない場合は、むしろ2,000円の支出が増えてしまうことにもなります。

ふるさと納税は本来払うはずだった税金を使って、支払った金額の3割ほどが返礼品として受け取れるため、お得な制度ということになっています。

自分の上限金額を必ず確認する

ふるさと納税の控除限度額は、毎年同じわけではありません。

同じ年収600万円の方であっても、家族構成や他の控除の利用状況によって控除上限額が変化します。

収入の減少や子どもの年齢の変化、医療費の増加、iDeCoを始めたなど、様々な理由から前年の限度額より低くなることがあります。

ふるさと納税したお金は、控除限度額を超えた部分は税額控除されません。

毎年自分の上限金額を調べてから、ふるさと納税に取り組みましょう。

自分名義でないと控除・還付されない

ふるさと納税は、自分名義で申し込まないと税金の控除が受けられません。

基本的には、利用者本人がふるさと納税の手続きをすることが望ましいですが、本人の了承がある場合は、家族が代理で手続きを行うことを認められるケースがあります。

家族にふるさと納税の手続きを代理で行ってもらう場合は、必ず利用者の本人名義であることを確認しましょう。

また、クレジットカードで決済する場合は、本人名義のクレジットカードを利用する必要があります。

何かと手間が発生する可能性もあるため、基本的に自分のふるさと納税は自分自身で行うのが望ましいでしょう。

まとめ:年収600万円の方は今すぐふるさと納税を始めよう

年収600万円の方であれば、ふるさと納税で50,000円以上の寄付ができる方も珍しくありません。

本来納めるはずの税金を使って、日本全国のさまざまな自治体の魅力的な返礼品をもらえるため、特別な理由がない限りふるさと納税をやった方がいいといえます。

返礼品を活用してちょっとした贅沢をしたり、節約に活かしたりとメリットは大きいです。

ふるさと納税を行う際は、必ず自身の限度額を確認しましょう。

控除限度額は人によって毎年異なる可能性があるため、前年と同じ年収だとしても去年より限度額は低いということもありえます。

ふるさと納税サイトで簡単にシミュレーションできるため、毎年忘れずに行いましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎