【2025】ふるさと納税確定申告のやり方!還付がいつなのかも紹介!

記事監修者

山口 祐平

宅地建物取引士、ファイナンシャルプランナー、証券外務員の資格を持つ専門家。

証券や投資用不動産の販売において、卓越した商品分析力を発揮し、幅広い商品知識を駆使して顧客に最適な投資プランを提案している。

商品特性の深い理解に基づき、複雑な金融商品や不動産投資に関するニーズに対応し、信頼性の高いコンサルティングを提供。

これまで培ってきた知識と経験をもとに、顧客の資産形成に寄与している。

記事監修者

山口 祐平

宅地建物取引士、ファイナンシャルプランナー、証券外務員の資格を持つ専門家。

証券や投資用不動産の販売において、卓越した商品分析力を発揮し、幅広い商品知識を駆使して顧客に最適な投資プランを提案している。

商品特性の深い理解に基づき、複雑な金融商品や不動産投資に関するニーズに対応し、信頼性の高いコンサルティングを提供。

これまで培ってきた知識と経験をもとに、顧客の資産形成に寄与している。

好きな自治体に寄附することで返礼品を受け取れる「ふるさと納税」では、確定申告が必要となるケースがあります。

ふるさと納税を利用する際は、「自分には確定申告する必要があるのか」「確定申告に必要なものはなにか」をあらかじめ把握しておくことが大切です。

この記事では、ふるさと納税で確定申告が必要なのはどんな人か、申請内容や確定申告のやり方などについて解説します。

用意すべき必要書類や注意点なども紹介しますので、ふるさと納税で確定申告が必要になった際は参考にしてください。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税で必要な申請

ふるさと納税では、所得控除ができる「寄附金控除」が適用されます。

寄附金控除を受けるためには「確定申告」、もしくは「ワンストップ特例制度の申請」のどちらかが必要です。

ここでは、確定申告とワンストップ特例制度について解説します。

確定申告

「確定申告」は、前年1年間(1月1日〜12月31日)の所得と納めるべき税金を計算し、税務署に申告・納税することを指します。

納めすぎた税金がある場合は、還付申告で精算手続きを行うことも可能です。

ふるさと納税で寄附金控除を受けるためには、原則として確定申告をする必要があります。

1年間でふるさと納税に支払った金額を申告することで、税金の控除・還付を受けられます。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

ワンストップ特例制度

「ワンストップ特例制度」とは、確定申告不要で寄附金控除が受けられる仕組みのことです。

以下の2つの条件を満たすことで、ワンストップ特例制度が利用できます。

- 前年1年間(1月1日〜12月31日)でふるさと納税の寄附先が5自治体以内であること

- ふるさと納税以外に確定申告が不要であること

確定申告とワンストップ特例制度は併用することができません。

基本的には会社員(サラリーマン)向けの制度となっており、自営業者やフリーランスで確定申告をする方は、ワンストップ特例制度が利用できないことに注意が必要です。

ふるさと納税で確定申告が必要な方

ふるさと納税で確定申告が必要なのは、主に以下に該当する方です。

- 6自治体以上に寄附した方

- ワンストップ特例制度の利用を忘れた方

- 医療費控除や住宅ローン控除を受ける方

- 副業収入が20万円以上ある方

上記に該当する方は、確定申告をすることで所得税と住民税の控除・還付が受けられます。

それぞれについて解説していきます。

6自治体以上に寄附した方

1月1日〜12月31日までの間に6自治体以上に寄附をした方は、確定申告をする必要があります。

ワンストップ特例制度が利用できるのは5つの自治体への寄附までであるため、6つ以上の自治体に寄附している場合はワンストップ特例制度が利用できません。

ここで注意したいのが、寄附の回数ではなく寄附をする自治体の数であるということです。

例えば6回ふるさと納税をした場合でも、同じ自治体に2回寄附している場合は5自治体となりワンストップ特例制度を利用できるため、確定申告する必要はありません。

ワンストップ特例制度の利用を忘れた方

ワンストップ特例制度の申請期日は、寄附をした翌年の1月10日までです。

期限までに申請するのを忘れてしまった方は、2月16日〜3月15日までに確定申告をしましょう。

複数の自治体に寄附した場合、1ヶ所でもワンストップ特例の申請書提出を忘れてしまうと確定申告が必要になります。

ワンストップ特例制度を利用したい方は、期日までに忘れず申請を行いましょう。

医療費控除や住宅ローン控除を受ける方

そもそも確定申告をする必要がある方はワンストップ特例制度を利用できないため、確定申告で寄附金控除を申請しなければなりません。

医療費控除や住宅ローン控除で税金の控除や還付を受ける予定の方は、確定申告でふるさと納税の寄附金控除も申請しましょう。

また、給与以外の所得が年間20万円以上ある方や自営業者の方も、確定申告をする必要があります。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

副業収入が20万円以上ある方

昨今人気を集めている「副業」ですが、1年間で20万円以上の利益が発生した場合は確定申告が必要になります。

会社員の方でも確定申告することになるため、ワンストップ特例制度が使えない点に注意が必要です。

例えば既にワンストップ特例制度で申請書を自治体に提出していたとしても、年末時点で副業収入が増えて確定申告が必要になった場合は、ワンストップ特例制度で提出した資料の効果はなくなります。

確定申告の際に、改めてふるさと納税の寄付金控除も入力する必要があります。

ふるさと納税の確定申告に必要なもの

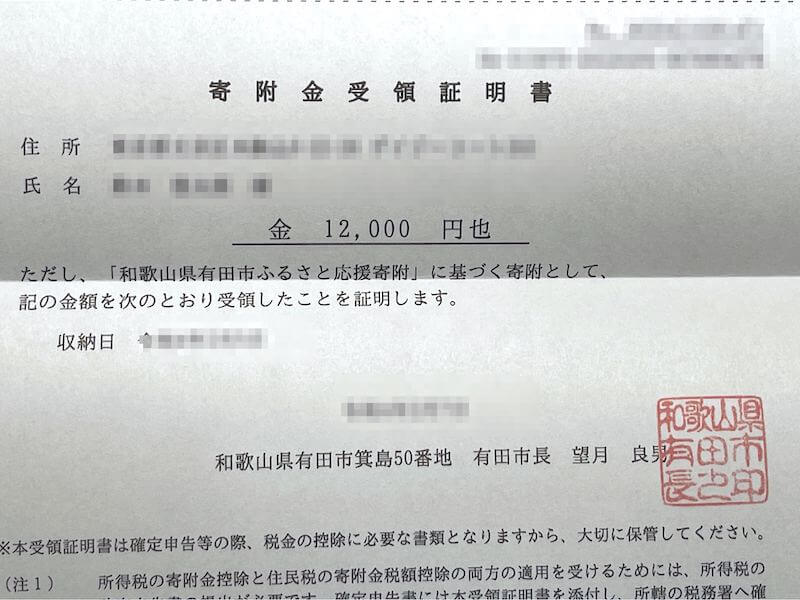

各自治体の寄附金受領証明書

確定申告をする際は、寄附先の自治体から送付される「寄附金受領証明書」が必要になります。

自治体によっては再発行できない場合もあるため、受け取ったら大切に保管しておきましょう。

令和3年分(2021年分)の確定申告からは寄附金受領証明書の代わりに、特定事業者が発行する年間の寄附額が記載された「寄附金控除に関する証明書」を添付することができるようになりました。

特定事業者とは、自治体とふるさと納税に関する仲介契約をしている業者として国税庁から指定された業者のことです。

国税庁のホームページから特定事業者を確認できるので、確定申告をする前に確認しておきましょう。

源泉徴収票

確定申告の際には、項目を入力するために対象期間中の源泉徴収票が必要となります。

年末から年始にかけて勤務先から発行されるため、忘れずに用意しておきましょう。

退職や転職で勤務先が変わった場合も、企業には源泉徴収票を発行する義務がありますので、もし手元にないという方は前の職場に問い合わせてみましょう。

銀行口座

確定申告でふるさと納税の寄附金控除が適用されると、所得税の還付金を受け取ることができます。

その際、還付金を受け取るための銀行口座を用意しておく必要があります。

確定申告時に本人名義の口座情報が必要となるため、準備しておきましょう。

マイナンバーカード

マイナンバーカードを持っている方は、マイナンバーカードだけで本人確認ができます。

スマホやパソコンから確定申告ができる「e-Tax」での申告も簡略化できるため、マイナンバーカードを持っている方は忘れずに準備しておきましょう。

もしマイナンバーカードを持っていない場合、「マイナンバーを確認できる書類」と「身元を確認できる書類」が必要です。

「マイナンバー通知カード」と「運転免許証」など、2種類の書類を用意しておきましょう。

なお、マイナンバーカードの発行は申請してから1ヶ月以上かかる場合もあるため、早めに申請しておくことをおすすめします。

確定申告はいつからいつまで

確定申告の期間は、例年2月中旬から3月中旬です。

令和3年分(2021年分)の確定申告は、令和4年2月16日(水)から3月15日(火)までとなっています。

ここ数年は新型コロナウイルスの影響で申告期限の延長が実施されていますが、期限ギリギリになると税務署が混雑するため、早めに済ませておくようにしましょう(スマホやパソコンから時間の制限なく申請できる「e-Tax」の利用がおすすめです)。

なお、払い過ぎた税金を還付してもらうための「還付申告」は、令和4年2月15日(火)以前からでも行えます。

ふるさと納税の確定申告のやり方

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

ふるさと納税の確定申告のやり方を解説していきます。

必要書類はなるべく早めに準備し、余裕を持って確定申告書を提出しましょう。

必要書類を準備する

まずは確定申告で必要な書類を準備しましょう。

- 寄附金受領証明書、または寄附金控除に関する証明書

- 源泉徴収票

- 銀行口座

- マイナンバーカード(なければ通知カードと運転免許証など)

あらかじめ不足しているものがないかを確認してから確定申告を行ってください。

確定申告書を作成する

確定申告書を作成する場合、「手書き」と「ウェブサイト上で作成」のどちらかを選択します。

それぞれの作成方法での申告書は、以下の表のリンクから入手可能です。

| 確定申告書の作成方法 | 入手先 |

| 手書き | 確定申告書のダウンロードはこちら |

| ウェブサイト上で作 | 確定申告書の作成はこちら |

上記のどちらかを選んで、確定申告書を作成しましょう。

手書きで作成する場合、国税庁のホームページからダウンロード、もしくは税務署で入手した確定申告書に直接記載します。

ウェブサイト上で作成する場合、国税庁ホームページの確定申告書作成コーナーから作成するか、確定申告書作成サービスを利用しても構いません。

確定申告書を提出する

確定申告書を作成したら、税務署に書類を提出します。

提出方法には以下の3種類があります。

- 郵送

- 持参

- 電子申告(e-Tax)

郵送や持参するのであれば、紙媒体で確定申告書を作成する必要があります。

ウェブサイト上で作成した場合は、予め印刷しておきましょう。

e-Taxを利用する場合は、ウェブサイト上で作成した確定申告書のデータをオンラインで提出可能です。

確定申告の時期は税務署が混雑するため、郵送やe-Taxの利用がおすすめです。

ふるさと納税の還付はいつ行われる?

所得税

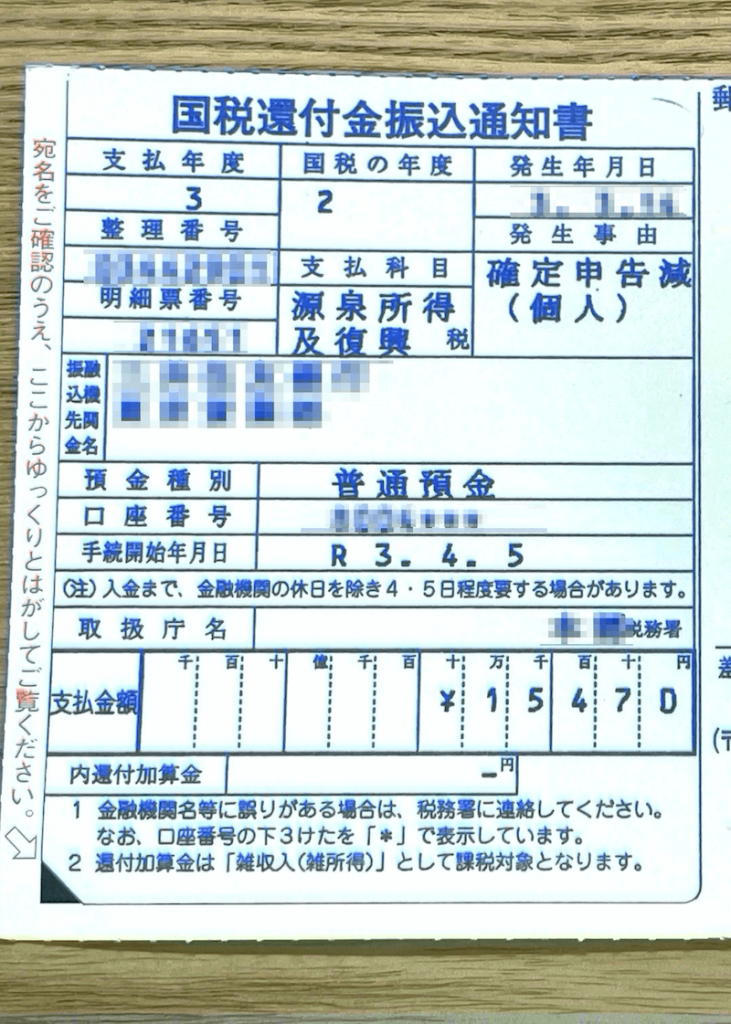

ふるさと納税の確定申告をした場合、所得税の還付にはおよそ1〜2ヶ月ほどかかります。

還付金は、確定申告の際に登録した銀行口座に振り込まれます。

e-Taxで申告した場合、e-Taxにログインすると還付金の状況が確認可能です。

住民税

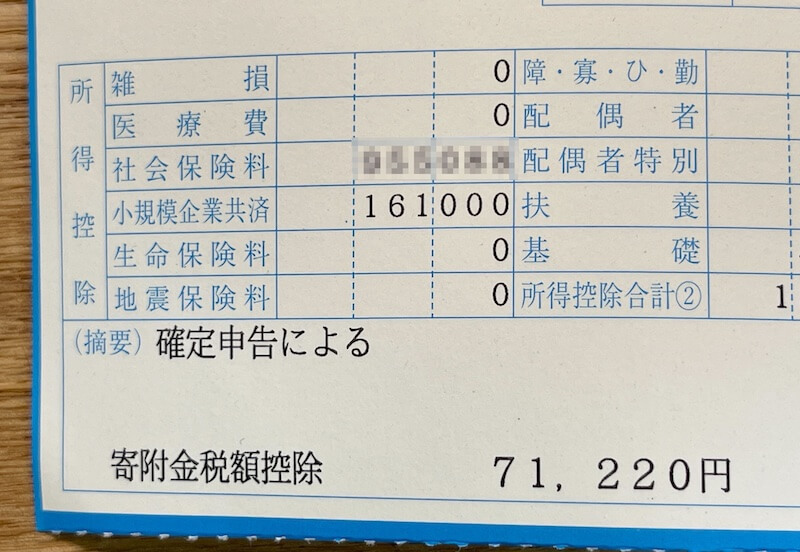

ふるさと納税をすると、翌年6月から翌々年の6月までの住民税に対しても寄附金控除が適用されます。

控除額は、毎年5、6月に配布・郵送される「住民税決定通知書」で確認可能です。

ふるさと納税で確定申告する際の注意点

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

会社員はワンストップ特例制度で確定申告が不要に

確定申告が必要ない会社員でふるさと納税の寄附先が5自治体以内の場合、「ワンストップ特例制度」を活用することで確定申告が不要となります。

ワンストップ特例制度を利用するためには、ふるさと納税をする際に「寄附金税額控除に係る申告申請特例書」の用意が必要です。

申請書を用意したら、「マイナンバーカード」や「通知カード+運転免許証のコピー」、「マイナンバーが記載された住民票の写し+運転免許証のコピー」を準備しましょう。

準備した書類を寄附先の自治体に提出することで、ワンストップ特例制度の申請が完了します。

確定申告とワンストップ特例で還付のされ方が異なる

「確定申告」と「ワンストップ特例制度」では、税金の還付方法が異なります。

確定申告をした場合は、ふるさと納税を行った年の所得税の控除(還付)と、翌年の住民税から控除されます。

一方でワンストップ特例制度の場合は、住民税からのみの控除となっており、所得税の還付はありません。

ただし、いずれの場合も最終的に控除される金額は同じです。

確定申告するふるさと納税利用者は同一でなければならない

ふるさと納税を利用する際は、「確定申告をする人」と「ふるさと納税を利用する人(寄附金控除を受ける人)」の名義が同一でなければいけません。

例えば夫婦であっても、夫名義でふるさと納税したものを妻が確定申告することはできません。

また、決済に使ったクレジットカードの名義と申込者が一致しない場合も、寄附金控除の対象となりません。

「妻の名義でふるさと納税したけれど、夫名義のクレジットカードで決済した」場合はふるさと納税そのものが無効になる可能性があるため注意が必要です。

確定申告とワンストップ特例制度は併用できない

確定申告とワンストップ特例制度は、併用できません。

ふるさと納税以外に確定申告をする必要がある場合は、ワンストップ特例制度を利用できないことに注意が必要です。

例えば、ワンストップ特例制度の申請書を自治体に提出した後に確定申告をしてしまうと、ワンストップ特例制度の申請は無効になります。

「一部の寄附だけをワンストップ特例制度で申請し、残りを確定申告で申請する」ことはできません。

株取引をしている場合は口座によって対応が異なる

株式投資をしている場合、確定申告が必要かどうかは取引口座の種類によって異なります。

取引の度に源泉徴収される「特定口座(源泉徴収あり)」の場合は、確定申告が原則不要なため、ワンストップ特例制度が利用可能です。

一方で、源泉徴収がされない「一般口座」や「特定口座(源泉徴収なし)」の場合は、確定申告が必要となるため、ワンストップ特例制度が利用できません。

ご自身が利用している口座の種類に応じて、確定申告やワンストップ特例制度などの対応をしましょう。

まとめ:ふるさと納税の確定申告を忘れずに行おう

ふるさと納税で確定申告が必要な方や準備すべきもの、やり方などを解説しました。

会社員の方は条件を満たしていれば「ワンストップ特例制度」を活用することで確定申告が不要になりますので、事前に調べておくことをおすすめします。

「確定申告」と聞くと面倒なイメージを持たれることが多いですが、ふるさと納税をしている場合は確定申告をしないと税金の控除や還付を受けられないため、必ず行うようにしましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎