一般NISAの利用期限は?積立NISAとの違いやロールオーバーを解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

2014年から導入されたNISA制度。運用益や配当金を非課税で運用できるということで、多くの投資家から人気を集めています。

その中でも一般NISAでは株式への運用が可能であり、年間120万円まで運用が可能です。普段から株式投資をしている方にとって、非課税メリットを大きく活かすことができます。

しかし一般NISAは2023年で取扱が終了し、2024年からは新NISAへ以降されることが発表されています。

この記事では一般NISAはいつまで利用できるのか、非課税運用を繰越できるロールオーバーについてや積立NISAとの違いについて解説します。

2024年から開始される新NISAについても主な変更点を紹介します。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

一般NISAとは

一般NISAの概要については次の通りです。

| 対象者 | 日本国内に居住する満20歳以上の人 |

| 年間投資可能額 | 120万円 (5年間で最大600万円) |

| 非課税運用期間 | 最長5年間 |

| 口座開設可能期間 | 2023年まで(2024年からは新NISAへ) |

| 対象商品 | ・上場株式 ・投資信託 ・ETF ・REIT など |

まずは、一般NISAの制度の概要について、詳しく解説していきます。

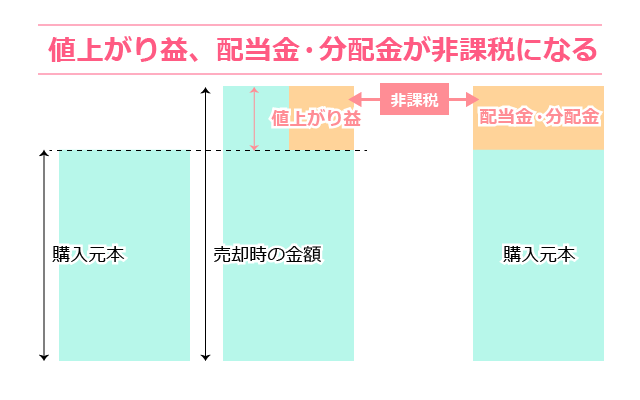

売却益が配当金が非課税になる

一般NISA口座を通じて購入した株式や投資信託の売却益・配当金は非課税となります。

通常の口座(一般口座・特定口座)では、配当金や売却益に対して20.315%の所得税・住民税・復興特別所得税がかかりますが、NISAを利用すればこれがかかりません。

例えば株価2,000円の株式を100株購入し、2,500円に値上がりした際に売却した際の利益や税金は以下のようになります。

- 購入金額

2,000円×100株=200,000円 - 売却金額

2,500円×100株=250,000円 - 利益額

250,000円-200,000=+50,000円 - 税額

50,000円×20.315%=10,157円

(実際に受け取れる金額:39,843円)

上記の場合、50,000円の利益に対して、10,157円の税金がかかります。

NISA口座を利用した場合は、上記の税金がかからず50,000円の利益をそのまま受け取れることが可能です。

画像出典:金融庁「NISAの概要」

非課税期間は5年間

一般NISAの非課税期間は5年間となっています。配当金も対象になっており、5年間は配当が非課税になります。

例えば毎年10,000円の配当金を受け取った場合は、5年分(最大50,000円)の配当金が非課税になります。

売却益についても、5年以内に売却して得た利益にかかる税金が非課税となります。

画像出典:金融庁「NISAの概要」

非課税期間は1月1日からカウントされる

非課税期間に関する注意点としては、株式の購入日から5年間ではなくNISA口座を開設した年の1月1日から数えて5年間となります。

例えば2021年にNISA口座を開設した場合は、その年のどのタイミングで株式を購入しても非課税期間は2025年の12月末までとなります。

配当金の権利確定タイミングによっては非課税にならない可能性がありますので、5年目に配当を受け取る場合はタイミングを確認しておきましょう。

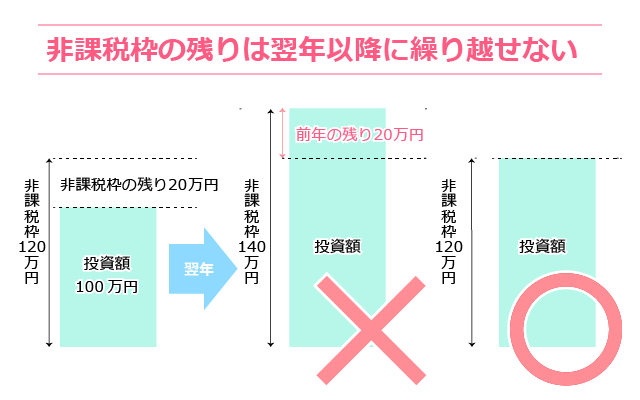

年間120万円まで投資できる

一般NISAの年間投資限度額は120万円までです。NISA口座で購入した株式を売却しても、その年の年間投資限度額は戻りません。

例えばNISA口座で30万円の投資信託を購入したとします。値上がりしたため翌月に売却した場合もNISAの投資枠は戻らず、残りの投資可能枠は90万円(120万円 – 30万円 = 90万円)となります。

また、その年に使い切れなかった枠があっても、翌年への繰り越しはできないため注意が必要です。例えば2021年にNISA口座で90万円しか投資しなかった場合、30万円分の枠が余ることになります。

この30万円は翌年に繰り越されることはないため、2022年も120万円分の購入が可能という仕組みです(30万円を繰り越して150万円の投資が可能とはならない)。

画像出典:金融庁「NISAの概要」

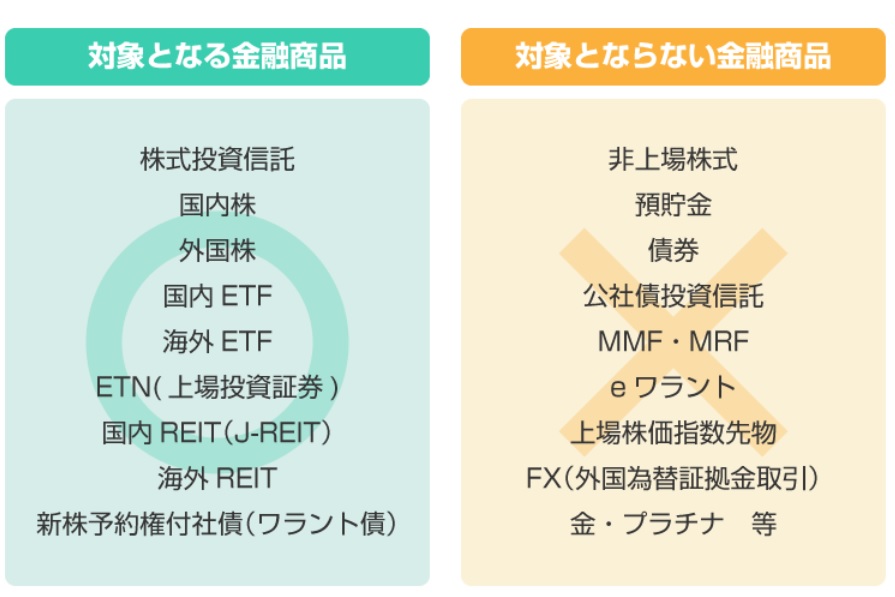

株式や投資信託が投資対象

一般NISAで非課税対象になる商品は、株式や投資信託などです。投資信託の場合はつみたて型の商品でも問題ありません。

積立NISAでは投資できる商品がかなり絞られたものになっていますが、一般NISAは縛りが少なく、普段株式投資するのと同じ感覚で投資できるのがメリットの1つです。

画像出典:金融庁「NISAの概要」

積立NISAとの併用はできない

一般NISAと積立NISAは併用することができません。利用できるNISA口座は1種類となります。

もし一般NISAから積立NISAに変更したい場合は、1年に一度だけ変更することが可能です。

NISAを利用している金融機関に「金融商品取引業者変更届出書」を提出することで、積立NISAへの切り替えができます。

しかし、一般NISAから積立NISAへ切り替えるためには、その年に一度もNISA口座を利用して商品の購入していないことが条件となります。

もし、商品の買い付けを行っていた場合は、翌年の切り替えとなりますので注意が必要です。

一般NISAはいつまで利用できるか

2023年12月31日まで

一般NISAの投資期間は、「2014年 〜 2023年12月31日」までとなっています。

2023年に購入した株式・投資信託についても5年間の非課税運用が可能です。

2027年の12月31日までは非課税ですので、覚えておきましょう。

2024年からは新NISAになる

2023年12月末で一般NISAの口座開設は終了しますが、2024年からは新NISAとなって新たに制度が開始されます。

| 対象者 | 日本国内に居住する満20歳以上の人 |

| 概要 | ・2階建ての構造となっている ・1階部分は積立NISAと同様の商品 ・2階部分は一般NISAと同様の商品 |

| 年間投資限度額 | ・1階部分:20万円 ・2階部分:102万円 ※原則として1階部分の投資を行なった方のみ2階部分への投資枠が利用できる |

| 非課税期間 | ・1階部分:5年間 ・2階部分:5年間 ※1階部分については終了後に積立NISAに移行可能 |

| 口座開設可能期間 | 2024年〜2028年 |

新NISAは一般NISAとは異なり、2階建の投資構造となっています。1階部分の投資については、積立NISAで取り扱われている商品に限定されています。

また、原則として1階部分(積立NISA)の投資枠を利用しなければ2階部分(一般NISA)の投資枠を利用することができません。

一般NISAのロールオーバーについて

一般NISAで購入した商品の5年間の非課税期間が終了すると、次のどちらかの取り扱いとなります。

- 売却する

- 通常の課税口座に移す

- 翌年の非課税投資枠を利用して非課税期間を延長する(ロールオーバー)

ここからは、非課税期間の延長である「ロールオーバー」について解説します。

非課税期間を最大10年に運用できる

ロールオーバーとは、非課税期間が終了した金融商品に対して翌年の非課税投資枠を利用して非課税口座内で保有し続ける手続きのことをいいます。

翌年の非課税口座枠に移行するため、新たに5年間の非課税投資枠が発生します。

つまり、ロールオーバーを利用することで非課税期間を最大10年間に延長することが可能です。(NISAの5年間 + ロールオーバーの5年間 = 10年間)

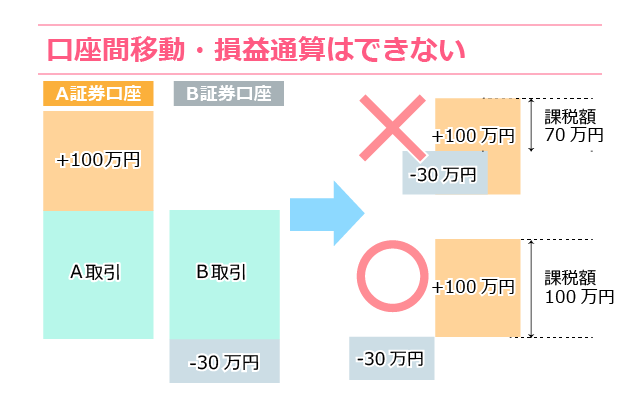

値下がりした際に損益通算はできない

ロールオーバーを利用することで非課税期間が10年になりますが、値下がりした際に損益通算ができない点には注意が必要です。

損益通算とは、他の口座で出た利益・損失を相殺し合う方法です。例えば証券会社Aの総合口座内で50万円の利益が発生し、証券会社Bの総合口座で30万円の損失が発生したとします。

上記の場合、損益通算を行うことで50万円の利益と30万円の損失を相殺することができます。元々は50万円の利益に対して税金が発生していたものを、20万円の利益に対しての課税となり、税金負担を抑えることが可能です。

しかし、NISA口座でロールオーバーした場合は損益通算ができません。この点は認識しておきましょう。

画像出典:金融庁「NISAの概要」

ロールオーバーするには手続きが必要

ロールオーバーは自動で行われるものではなく、改めて手続きが必要になります。

NISA口座を開設した証券会社や金融機関に「非課税口座内上場株式等移管依頼書(ロールオーバー依頼書)」を提出することで、ロールオーバーの手続きができます。

各金融機関によってロールオーバー依頼書の提出期限が異なるため、期限切れとならないよう早めに確認することをおすすめします。

一般NISAと積立NISAの違い

非課税口座枠が利用できるものは、一般NISA以外にも積立NISAがあり、どちらかから1つを選んで投資を行います。

一般NISAと積立NISAの違いについては次の通りです。

| NISAの種類 | 一般NISA | 積立NISA |

| 年間投資可能額 | 120万円 (5年間で最大600万円) | 40万円 (20年間で最大800万円) |

| 非課税運用期間 | 5年間 | 20年間 |

| 口座開設可能期間 | 2023年まで (2024年からは新NISAへ) | 2042年まで |

| 対象商品 | ・上場株式 ・投資信託 ・ETF ・REIT など | 国の基準を満たした ・投資信託 ・ETF など |

積立NISAは一般NISAよりも年間の投資上限枠が少ないですが、2042年まで投資枠を利用できます。非課税期間も最長20年であるため、長期的な積立運用に適しています。

初心者は積立NISAがおすすめ

初心者には長期・分散投資に向いている積立NISAがおすすめです。

初心者に積立NISAがおすすめな理由としては次の通りです。

- 対象商品が金融庁の基準をクリアしているものであり、長期・分散投資に向いている

- 積立投資によりリスクを抑えて運用できる

- 一度商品を購入したら毎月積立で購入されるため、銘柄管理の手間が少ない

積立投資信託については、リスクを抑えた運用が可能なため、投資経験の浅い方でも運用しやすいのが特徴です。

【2025】積立NISAのおすすめ銘柄10選!組み合わせや楽天・SBIの銘柄を紹介

投資経験者は一般NISAがおすすめ

投資経験者の方は一般NISAがおすすめです。

投資経験者に一般NISAがおすすめである理由としては次のものが挙げられます。

- 年間で利用できる投資枠が多い

- 株式の購入ができるため、より大きなリターンを狙える

一般NISAは積立NISAに比べて年間で利用できる投資枠が大きく、購入できる商品の幅が広いのが特徴です。

株式はリスクが大きくなりますが、高いリターンを狙うことも可能ですので非課税というメリットを活かせます。

まとめ:一般NISAは2024年からは新NISAへ

今回は、一般NISAがいつまで利用できるかについて解説しました。

一般NISAの口座開設は2023年までとなっており、2024年からは新NISAへと移行します。

細かいルールは変わるものの、大きな括りでの変更はありませんので、今からでも安心してNISAを始められます。

非課税のメリットを活かして投資したい方や株式・投資信託に興味のある方は、この機会にNISA口座を開設するのがおすすめです。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎