PFM(個人金融管理)とは?フィンテックを利用した資産形成を解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

最近はフィンテック(Fintech)という言葉をよく聞くようになりました。フィンテックとは、金融を意味するファイナンス(Finance)と、技術を意味するテクノロジー(Technology)を組み合わせた造語です。

個人の資産形成にもフィンテックの波は押し寄せてきています。すでに多くの人が利用している「オンラインバンキング」もフィンテックの一つです。

さらに家計簿アプリから投資のアドバイス・運用をしてくれるロボアドバイザーまで、フィンテックを利用したサービスは広がっています。

今回は、フィンテックを利用した資産形成について解説していきます。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

資産形成分野のフィンテック

.jpg)

個人の資産形成におけるフィンテックの活用は、主に次の2つです。

PFM(個人資産管理)

PFMとは、Personal Financial Managementの略で、「個人資産管理」を意味します。

多くの金融機関の口座情報を集約するアカウントアゲーション(口座統合)などによって、顧客の資産管理を行うサービスです。

ロボアドバイザー

ロボアドバイザーとは、 AI(人工知能)が資産運用のアドバイスや運用を行ってくれるサービス。顧客に合った投資信託の診断や運用プランの提案、自動での資産運用などを行ってくれます。

ロボアドバイザーは、ビッグデータを活用して個人投資家へのアドバイスを行ったり実際の運用を低コストで行ったりします。

投資家は、ロボアドバイザーを利用することによって、最先端の資産運用を実現させることが可能になるのです。

それでは、それぞれの項目について詳しく解説していきます。

PFM(個人資産管理)とは

PFMは進化した家計簿

さまざまなフィンテックサービスがある中で、私たちの暮らしの中にもっとも普及しているのがPFM(Personal Financial Management)。PFMというと難しく聞こえますが、要は「家計簿アプリ」のことです。

基本的な機能は、日々の支出や収入の管理・資産残高の記録など通常の家計簿と同じです。しかし、スマートフォンでレシートを撮影するだけで自動的に金額が入力されたり、金融機関と連動させて資産状況が把握できたりします。

パソコンやオンラインで作成できる家計簿は以前からありましたが、データの作成が自動化されるようになりました。またパソコンを使わず、スマホですぐに家計簿アプリを起動できるようになったことで、その機能と継続性が格段に向上したのです。

機能面では、従来の家計簿が「日々のお金の入力・集計」であったのに対し、PFMでは「今後のためにいくら貯める必要があるのか」、「現在何をすればいいのか」といった資産形成の具体的な方法まで提示できるようになりました。

従来は強い意志を持っていないと家計簿を継続することは困難でしたが、PFMの登場により、意志が弱い人でも初期設定さえしておけば、家計簿を簡単に続けられるようになりました。さらに、今後何をするべきかというアクションも明確になるツールとなったのです。

PFMではあらゆる金融機関の口座を一元管理できる

PMFはインターネットを通じて、個人が多くの金融機関に保有する口座の残高やカード情報などを一元管理し、金融機関が金融商品に関する情報を顧客に提供することができます。金融機関の口座の一元管理は、「アカウントアグリゲーション」と呼ばれています。

以前は、金融機関それぞれの口座にログインして残高照会をしないと、資産状況を把握することはできませんでした。しかし、各金融機関のAPI(Application Programming Interface)やスクリーンスクレイピングなどの技術を利用することによって、複数の金融機関の口座情報を取得し、パソコンやスマートフォンの画面に表示することが可能になったのです。

さらに、アカウントアグリゲーションを利用することにより、評価損益や目標金額の達成状況を把握できます。顧客が銀行口座やクレジットカードのログイン情報を入力すると、本人の資産に関するデータが自動的に出力され、自分の収入・支出情報をきめ細かく管理することができるのです。

代表的なPFMサービス

それでは、代表的なPFMサービスを見ていきましょう。

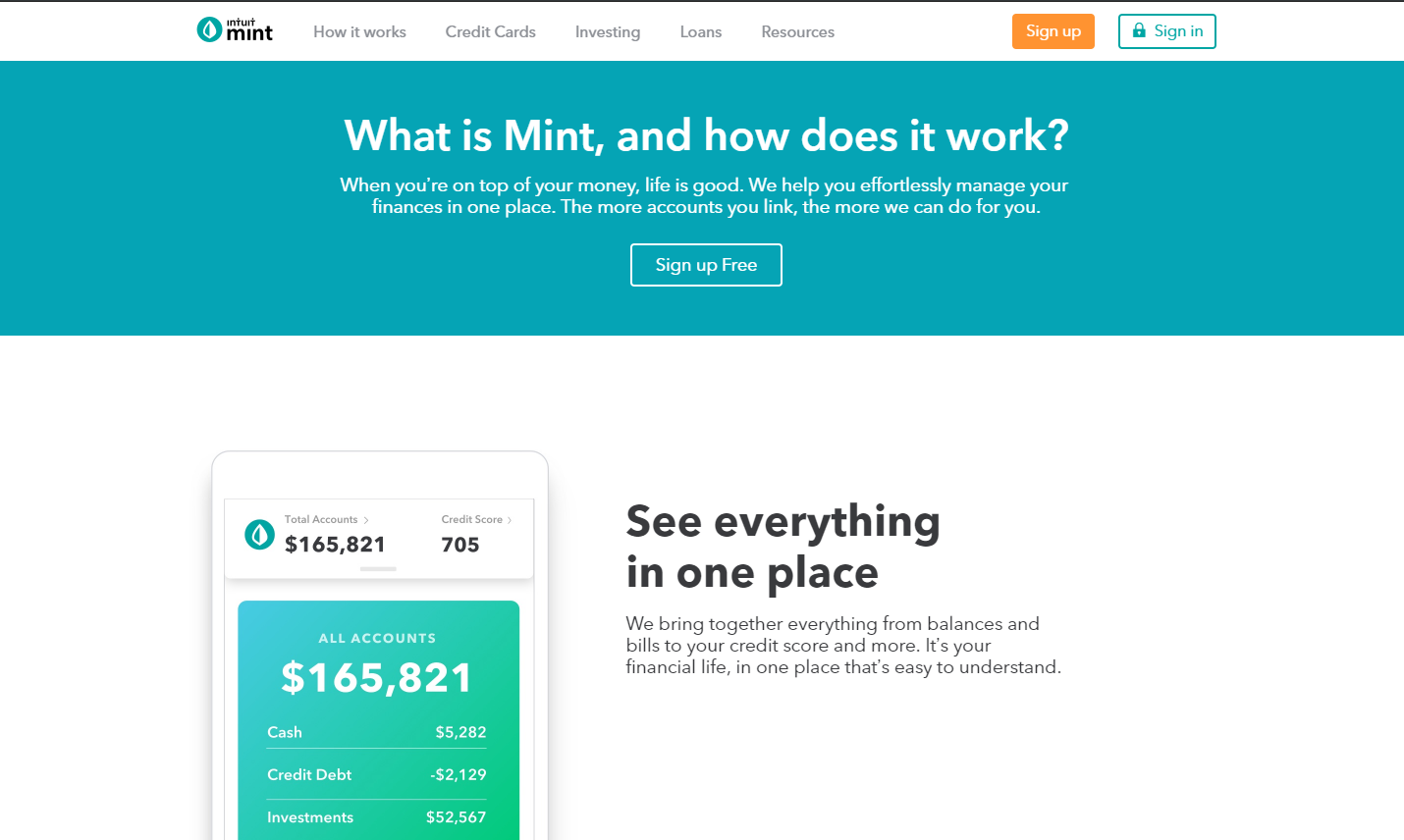

Mint(米)

出典:Mint

Mintは、金融関連のソフトウェア会社であるIntuitが無料で提供するPFMサービス。2007年にリリースされたPFMツールの草分け的存在です。銀行口座やクレジットカードのログイン情報を入力すると、自動で利用額や残高、履歴データを収集。

収入や支出を1ヶ所で管理できるサービスを提供しているのです。また、顧客の属性(年齢や性別、家族構成)から、もっとも適した金融商品を推薦するサービスもあります。

マネーフォワード(日本)

出典:マネーフォワード

日本の代表的なPFMサービスがマネーフォワードです。2012年に家計簿・資産管理ツールとしてリリースされました。利用者が700万人を超える個人向け家計簿アプリは、銀行口座やクレジットカードなどと連携しています。

アプリを用いてパソコンやスマホ・タブレット端末を金融機関やカードにつなげば、複数の口座の利用履歴や残高を一括管理する「アカウントアグリゲーションサービス」によって家計簿が作成されます。

コンビニで使った電子マネーも、買い物に使ったクレジットカードも、給料が振り込まれた銀行口座も、お金の出入りが一つで確認できるのです。

ロボアドバイザーとは

PFMでお金の流れを把握したら、ロボアドバイザーで資産運用を始めてみましょう。ロボアドバイザーとは、個人の資産運用のアドバイスや運用を、AI(人工知能)などコンピュータを駆使して行うフィナンシャルアドバイザー(FA)のことです。

ロボアドバイザーも、フィンテックのサービス。主な特徴は以下の通りです。

手数料が安くて気軽に資産運用を始められる

日本の代表的なロボアドバイザーサービスである、「ウェルスナビ」や「テオ」の手数料は預かり資産の1%。さらに長期保有や残高によって、手数料が割引になるサービスもあります。

ネット証券で取引するより手数料がかかりますが、対面式や電話による資産運用相談にかかる手数料と比べると、きわめて安くなります。

また、スマホやタブレットなどのモバイル端末を利用することにより、いつでもどこでも資産運用のアドバイスを求めることが可能です。さらに銘柄の買い付けやリバランス(銘柄の入れ替え)などもすべてコンピュータに任せることができるサービスもあるので、投資家はポートフォリオや価格のチェックをするだけで済むのです。

ロボアドバイザーの詳細については、以下の記事を参考にしてみてください。

ハイブリッド・ロボアドバイザーの登場

フィンテックの他のサービス同様、ロボアドバイザーも当初はフィンテックベンチャーが手掛けて、それに続いて既存の金融機関が取り組むという流れになっています。

米国では、2007~2008年にフィンテックベンチャーのウェルスフロントやベターメント社が米国のロボアドバイザー市場を牽引していました。しかしその後、ETF(上場投資信託)で有名な資産運用会社であるバンガード社やブラックロック社のほか、大手金融機関がロボアドバイザー市場に参入。

2017年後半には、ロボアドバイザーの資産運用額トップはバンガードの800億ドル、次にオンライン証券のチャールズ・シュワブが200億ドル半ば、ベターメントが100億ドルとなっています。

大手の資産運用会社や金融機関のロボアドバイザーは、コンピュータによるサービスだけでなく、人によるアドバイスも提供しています。手数料体系は、人のアドバイスを求める頻度や時間などに応じて設定されるのが一般的です。

ロボアドバイザーは、人による伝統的なアドバイスを代替するのではなく、補完する役割を担っています。現在の日本では、ウェルスナビやテオなどベンチャー系のロボアドバイザーサービスが主流ですが、今後は金融機関による人とのアドバイスが融合したハイブリッド型のロボアドバイザーサービスも生まれてくることが予想されます。

まとめ

今回は、フィンテックを利用した資産形成は、PFMを利用した家計簿サービスでお金の管理をし、ロボアドバイザーで資産運用をする、という流れになります。

これまで、お金の管理から運用まで個人がすべて行うというのは大変なことでした。

しかし、フィンテックサービスを利用することで簡単に資産形成できます。

ただ、一度にすべてを始めるというのは大変ですから、まずはマネーフォワードなど、家計簿アプリで日々のお金を管理することから始めてみてはいかがでしょうか。

┏──────────────┓ 現在開催中の無料セミナーはこちら! ┗──────────────┛ ▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎ ▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 投資の関連記事 | |

| 株式投資の始め方 | 従業員持株会とは |

| 投資で生活可能? | 配当金で生活できる? |

| 自社株買いとは | 空売りとは |

| 10万円以下の株主優待 | 高配当株のメリット |

| 投資はいくらから? | モメンタム投資とは |

| 投資の種類 | 分散投資とは |

| 長期投資の効果 | コアサテライト戦略 |

| 複利の効果 | アセットアロケーション |

| ポイント投資の特徴 | 株主総会とは |