ふるさと納税は年収250万だとやる意味ない?限度額はいくらか解説

ふるさと納税は、税額控除の手段として人気があります。

しかし、中には年収が高い人がするものだと考えている人もいるのではないでしょうか。

この記事では、年収250万円の人がふるさと納税を行う場合、いくらが限度額となるかについて解説します。

一般的な世帯構成でのシミュレーションも行っているので、ふるさと納税するか検討している方はぜひ参考にしてみてください。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税とは

「ふるさと納税」は、自分の好きな自治体に寄付を行うことで所得税の還付や住民税の控除などを受けられる制度です。

自分の居住地や出身地だけでなく、日本全国の自治体の中から自分で寄付する自治体を選ぶことができます。

所定の手続きを行えば、寄付金額のうち2,000円を超える部分について税額控除の対象となります。

税額控除の上限額は年収によって異なるため、ふるさと納税を行う場合はその年の収入をある程度把握しておく必要があります。

税制面の優遇に加え、寄付を行った自治体から名産品をはじめとした返礼品がもらえるため、年々人気を増している制度です。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

ふるさと納税は年収250万円だとやる意味ない?

ふるさと納税はその年の年収によって寄付できる上限額が変わってきます。

年収が高い人ほど上限金額が高く、年収が低い人ほどふるさと納税できる金額は少ないです。

年収250万円の場合は、ふるさと納税した方がよいのでしょうか。

基本的にはやった方がいい

ふるさと納税は、翌年支払う税金の負担を減らせたり返礼品をもらうことができるため、所得税や住民税を支払っている会社員の人にはメリットが大きい制度です。

年収250万円であっても、世帯構成によっては数万円の寄付が可能なので、ぜひ上限金額をシミュレーションしてみましょう。

控除がある場合は要確認

ふるさと納税では、寄付による税額控除の上限が定められています。

控除の対象となる金額は総所得金額から計算されるため、まずは自分の所得金額をきちんと把握することが重要です。

もし今年の年収が去年と大きく違わない場合は、去年の源泉徴収票を参考に所得金額や控除金額を確認してみましょう。

特別な控除などがない場合は問題ありませんが、生命保険料控除や医療費控除、住宅ローン控除などの所得控除を受けている場合や、iDeCoに加入している場合は注意が必要です。

所得控除によって課税所得そのものが減少するため、ふるさと納税の税額控除対象となる上限金額も減ってきます。

寄附金控除の限度額以上にふるさと納税を行ってしまうと、超えた部分は控除の対象外となってしまうため、ふるさと納税以外の所得控除がある場合は、事前にしっかりと確認しておきましょう。

年収250万円のふるさと納税の限度額はいくら?

年収250万円のふるさと納税上限金額について解説します。

ふるさと納税の上限額は、年収や世帯構成によって異なります。

ここでは、全額控除されるふるさと納税額について、一般的な世帯構成を例にしてシミュレーションしてみました。

※「ふるさと納税以外の控除がない」という前提で算出しています。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

独身・共働き:21,000円程度

年収250万円の単身者・または共働き夫婦の場合、ふるさと納税の上限額目安は21,000円です。

上限金額が21,000円であれば、寄付先に多くの選択肢があります。

食べ物や日用品など、さまざまな商品(返礼品)の中からお好きなものを選べるため、希望する返礼品がもらえるでしょう。

上限金額の21,000円に収まるなら、複数の自治体への寄付も可能です。

複数の自治体にふるさと納税する場合、5自治体を超えるとワンストップ特例制度(確定申告が不要の制度)が使えなくなってしまうため注意しましょう。

ふるさと納税はワンストップ特例制度と確定申告どっちがお得?違いを解説

シングルマザー(小学生1人):21,000円程度

シングルマザーで小学生の子供が1人いる場合も、独身世帯と同様の21,000円がふるさと納税の目安金額となります。

子供が中学生以下(16歳未満)の場合は、控除額に影響がないため計算に入れる必要はありません。

未就学児や小学生の子供を持つシングルマザーの場合は、独身と同じ計算式で計算できます。

夫婦(扶養あり):13,000円程度

片働き夫婦の場合は、扶養家族がいる分税額控除されるため、ふるさと納税の目安は13,000円程度となります。

子供がいる場合は、子供の年齢によって控除額が変化します。

子供が16歳未満であれば、納税額の目安は13,000円のままで変わりません。

ただし、子供が16歳以上になると扶養控除の対象になるため、ふるさと納税可能額は減少します。

例えば、夫・専業主婦の妻・高校生(16歳以上)世帯でのふるさと納税額目安は、約5,000円です。

共働き+高校生1人:13,000円程度

共働きで高校生の子供が1人いる世帯では、ふるさと納税の目安は13,000円程度です。

共働きのため両夫婦は扶養の対象外ですが、16歳以上の子供がいる場合は扶養控除の対象になり、課税所得金額が下がるためです。

19歳以上23歳未満の子供がいる場合は、特定扶養親族としてさらに大きな扶養控除を受けられるため、ふるさと納税可能額はさらに減少します。

年収250万円の方がふるさと納税をするメリット

年収250万円の方がふるさと納税を行うメリットを確認していきます。

住んでいる町以外に納税(寄付)できる

ふるさと納税では、自分の好きな自治体に寄付できます。

地元やこれまで住んだことのある町など自分に縁のある場所を選ぶのも良いですし、好きな町や応援したい自治体を選んでも良いでしょう。

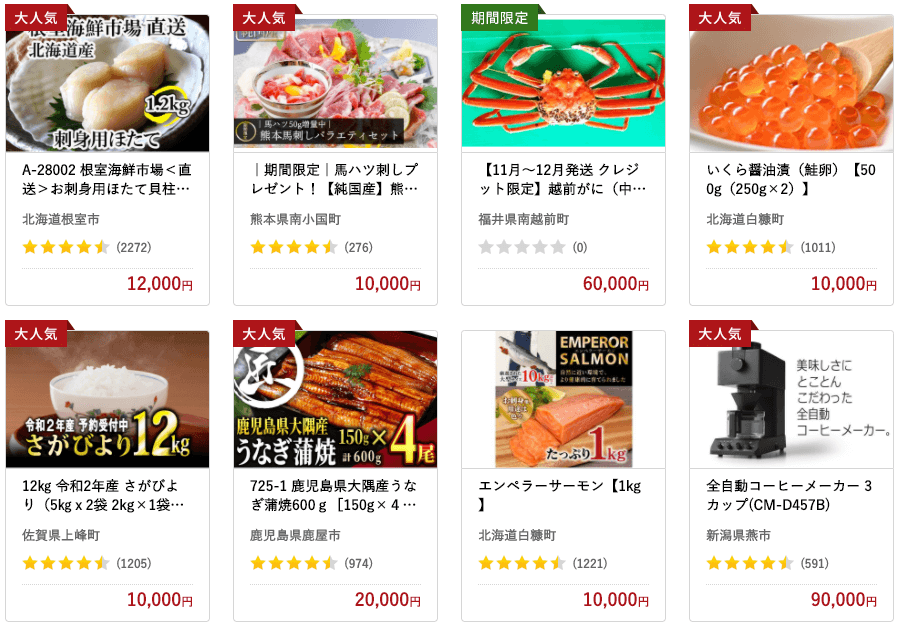

返礼品をもらうことができる

出典:楽天ふるさと納税

返礼品を楽しめるのが、ふるさと納税の魅力の一つです。

多くの自治体がふるさと納税へのお礼として、地元の特産品などを寄付した人に送っています。

本来支払うべき税金をふるさと納税で支払うことで、普段の生活を豊かにするような返礼品を手に入れられる点は大きなメリットです。

ふるさと納税の返礼品には、お肉やお米、海産物などの特産品の他、地域で作られた加工品や家具、トイレットペーパーやティッシュなどの日用品など、さまざまな種類のものがあります。

最近では災害復興や支援のための資金としてもふるさと納税を利用できます。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

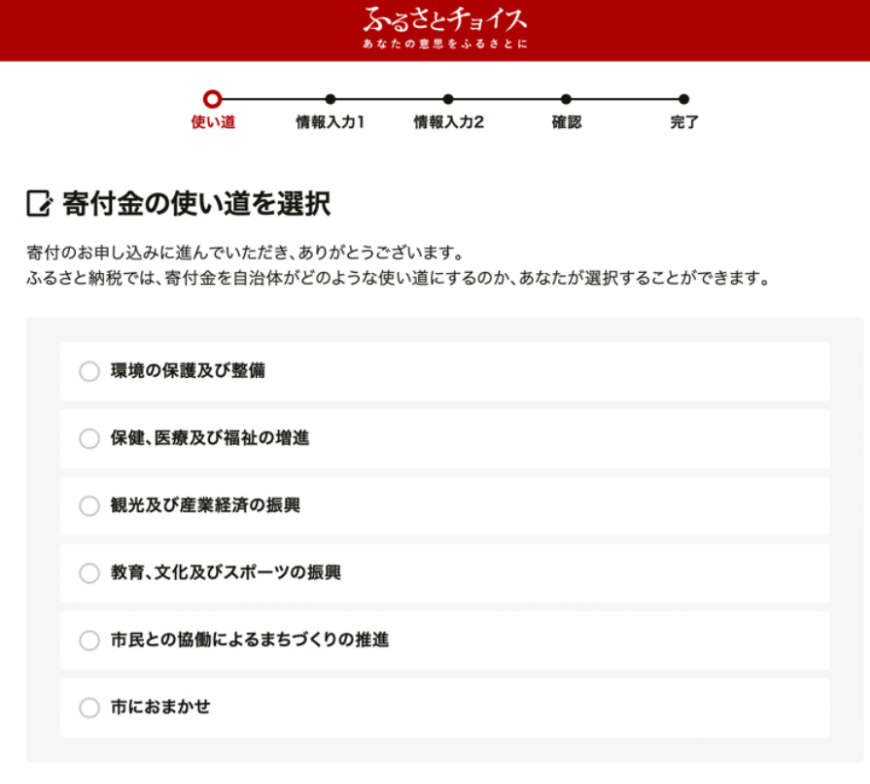

寄付金の使い道を指定できる

出典:ふるさとチョイス

ふるさと納税では、寄付金の使い道を指定できます。

使い道は自治体によってさまざまですが、環境保護や福祉の増進、教育支援など幅広い選択肢の中から選択できるようになっています。

自分が応援したい、協力したいと思う事業にお金を寄付できるのは嬉しいですね。

返礼品を選んだ後に寄付金の使い道を選択することもできますし、逆に寄付金の使い道から返礼品を選ぶことも可能です。

年収250万円でふるさと納税をする際の注意点

年収250万円の人がふるさと納税を行う場合、注意したい点がいくつかあります。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

直接的な節税にはならない

ふるさと納税は、厳密には節税の手段ではありません。

支払う税金の金額そのものを減らすことはできないためです。

納めるべき税金を先に居住地以外の自治体に納めることで税金を前払いする、というイメージが近いでしょう。

また、ふるさと納税を行う場合、2,000円は自己負担となるため、返礼品を考慮しなければ単純な支払い金額は増えてしまいます。

あくまで本来支払う税金を有効活用できる制度だという点を理解しておきましょう。

控除限度額は収入によって異なる

ふるさと納税で控除される税額の上限は、収入によって異なります。

年収250万円ではいくらまで、というように、その年の収入に応じてふるさと納税の控除限度額が決まります。

上限を超えた部分はすべて自己負担となり、税額控除の対象とはなりません。

同じ年収でも世帯構成や他の税額控除の有無によって限度額が異なるため、ふるさと納税をする際は必ず自分の控除額上限を確認してから行いましょう。

自分名義でないと控除・還付されない

ふるさと納税は、納税者本人の名義で行う必要があります。

返礼品を申し込む際に、納税者以外の名義や住所で申し込んでしまうと、控除や還付の対象になりません。

例えばふるさとチョイスでは、本人の了承があれば代理で寄付の手続きをすることは問題ないとされていますが、申し込みの際には寄付者本人の情報入力が必要です。

急な場合を除き、夫や妻が代理でふるさと納税をすることは避け、本人が直接申し込むのが安全です。

まとめ:年収250万円でも積極的にふるさと納税を活用しましょう

年収250万円の方でもふるさと納税を行うメリットは大きいです。

ただし、家族構成や既に利用している控除がある場合は、上限金額が異なってきますので注意が必要です。

ふるさと納税を行う際は、自分の年収や税額控除の上限をしっかりとシミュレーションで確認してから行うようにしましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。