年収500万のふるさと納税限度額はいくら?独身・共働きなど条件別に紹介

「ふるさと納税」の制度を活用すると、その地域の特産品や日用品といった豪華な返礼品を受け取りながら、所得税や住民税を控除できるという特徴があります。

上限金額は収入や受けている控除によって左右されるため、「自分の現在の年収でどの程度の控除が受けられるのか」という疑問を持つ方も多いでしょう。

この記事では、年収500万円の方がふるさと納税のできる上限金額を解説します。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税とは

ふるさと納税には、以下のようなメリット・特徴があります。

- 希望する自治体に寄付できること

- 返礼品がもらえること

- 所得税・住民税の控除があること

ふるさと納税は、応援したい自治体に寄付をすることで、代わりに返礼品や税金の控除が受けられる制度です。

寄付した金額のうち、自己負担額2,000円を除いた金額が所得税や住民税から差し引かれます。

例えば、ふるさと納税で10,000円の寄付を行ったとすると、自己負担額2,000円を除いた8,000円が税金から控除される仕組みです。

寄付のお礼(返礼品)にはお肉や海鮮食品、果物といった地域の特産品が多いため、少ない自己負担で豪華な返礼品を受け取れるメリットがあります。

【2024】ふるさと納税は損する?会社員や個人事業主など立場別にデメリットや回避法を紹介

年収500万円でもふるさと納税するべき?

ふるさと納税による税金の控除額は、寄付した本人の収入額によって上限額が異なります。

では、年収500万円の方の場合はふるさと納税をすべきなのか、以下で詳しく解説します。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

やらない理由はない!やったほうがいい

結論からいえば、年収500万の方はふるさと納税を行うべきだと言えます。

ふるさと納税の税金控除額は収入が多いほど上限が高くなり、単身世帯で年収500万円の収入がある場合、控除額の上限は61,000円となります。

この61,000円に自己負担額2,000円を引いた計59,000円が、ふるさと納税で控除を受けられる金額です。

返礼品の返礼割合は寄付金額の30%以下になるよう法律で定められているため、税金控除を受けながら、さらに「63,000円 × 30% = 18,900円」分の返礼品を受け取ることができます。

こうしたメリットがあることから、年収500万円の方はすぐにでもふるさと納税を始めてることをおすすめします。

ほかの控除がある場合は要確認

ふるさと納税以外に医療費控除や住宅ローン控除、扶養控除など別の控除を受けている場合は、ふるさと納税の控除額上限が変わる可能性があるので注意が必要です。

これらはその年の所得金額によって上限が決められているため、たくさんの控除を受けているほどふるさと納税で受けられる控除額が少なくなる可能性があります。

複数の控除を受けている場合は、ふるさと納税の控除額上限がどの程度になるか、各社サイトのシミュレーションページで確認しましょう。

年収500万円でふるさと納税はいくら可能?

ふるさと納税の控除額上限は、寄付を行う本人の収入額によって変わるほか、家族構成の違いでも上限額に差が生まれます。

| 家族構成 | 控除額上限 |

| 独身または共働き | 61,000円 |

| 夫婦(1人は扶養に入っている) | 49,000円 |

| 夫婦+高校生の子供1人 | 40,000円 |

| 夫婦+高校生と大学生の子供1人ずつ | 28,000円 |

| 共働き+高校生の子供1人 | 49,000円 |

| 共働き+大学生の子供1人 | 44,000円 |

| 共働き+高校生と大学生の子供1人ずつ | 36,000円 |

※「ふるさと納税以外の控除がない」という前提で算出しています。

独身・共働き:61,000円程度

単身世帯または子供がおらず夫婦が共働きをしている場合は、ふるさと納税の控除額上限が61,000円となります。

ここでの共働きとは、寄付を行う本人が配偶者控除を受けていないケースを指します。

ふるさと納税で61,000円も寄付できれば、20,000円弱の返礼品を受け取ることができるため大変お得です。

シングルマザー(小学生1人):61,000円程度

ふるさと納税の控除制度は、子どもがいる場合でも、高校生以上の子供がいてはじめて控除額上限に差が生まれます。

小学生の子どもが1人いるシングルマザーの場合は、税金計算的には「母親1人」という単身世帯と同様の適用となります。

そのため、控除額上限は単身世帯と同じく61,000円です。

寄付できる金額や返礼品の価値も単身世帯のケースと変わりません。

夫婦:49,000円程度

夫婦で暮らしている場合は、ふるさと納税の控除額上限は49,000円となります。

ここでいう「夫婦」とは、寄付を行う方の配偶者に収入がなく、配偶者控除が適用されているケースを指します。

単身世帯に比べて夫婦の控除額上限が低いのは、配偶者控除の適用によってふるさと納税の控除が減額されているためです。

また、夫婦に中学生以下の子供がいても計算には含めず、あくまで「夫婦」としてカウントされます。

【2024】配偶者控除とは?配偶者特別控除との違いや計算シミュレーションを紹介

共働き+高校生1人:49,000円程度

夫婦が共働きで高校生の子供が1人いる場合、ふるさと納税の控除額上限は49,000円となります。

こちらも夫婦の場合と同様、単身世帯のときよりも控除額上限が低く設定されています。

その理由は、16歳以上の扶養親族がいる場合は扶養控除が適用されるからです。

扶養控除の金額は扶養親族が増えるほど増額されるため、基本的に16歳以上の子供(扶養親族)が多いほど、ふるさと納税の控除額上限が減額されていきます。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

年収500万円でふるさと納税をするメリット

年収500万円の方がふるさと納税を行うと、次のようなメリットが生まれます。

- 住んでいる街以外に納税(寄付)できる

- 返礼品をもらうことができる

- 寄付金の使い道を指定できる

それぞれのメリットについて詳しく解説します。

住んでいる街以外に納税(寄附)できる

ふるさと納税は自分の住んでいる地域以外にも、全国の自治体を自由に選んで寄付できます。

これにより、ふるさと納税を自分が好きな自治体の応援に活用することが可能です。

家族でよく旅行に出かける地域がある場合は、いつもの感謝の気持ちをふるさと納税の寄付で表すこともできるでしょう。

自身の住民票がある自治体に寄付を行うこともできますが、その場合は返礼品を受け取れないので注意が必要です。

返礼品をもらうことができる

ふるさと納税で寄付を行うことで、その自治体から特産品やギフト券といった返礼品が受け取れます。

本来払うはずだった税金を控除で差し引けるため、実質的に自己負担額2,000円のみで新鮮な海産物やブランド米、日用品などをもらえるのがふるさと納税の魅力です。

例えば山口県長門市では、市場流通量推定1%未満の地鶏「長州黒かしわ」を返礼品として用意しており、ふるさと納税ではこうした市場に出回りにくい貴重な品を受け取れる可能性があります。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

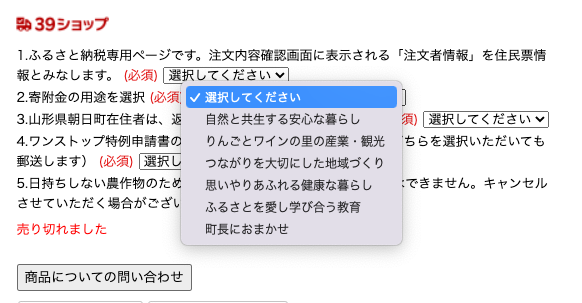

寄付金の使い道を指定できる

各自治体は、「医療・福祉」や「子育て環境の保護」、「自然保護」などのように寄付金の使い道を明らかにしており、ふるさと納税で寄付を行う際は、こうした寄付金の使い道を自分で指定できます。

使い道を指定する際は、ふるさと納税サイトで寄付を申し込む際に行えます。

寄付金の使い道は各自治体の公式サイトで確認できるため、寄付を行う前に確認しておくとよいでしょう。

年収500万円でふるさと納税をする際の注意点

年収500万円でふるさと納税を行う際は、次の3つのポイントに注意が必要です。

- 直接的な節税にはならない

- 控除額上限は収入によって異なる

- 自分名義でないと控除・還付されない

それぞれの注意点について詳しく解説します。

直接的な節税にはならない

ふるさと納税は、寄付として支払った金額から自己負担額2,000円を引いた金額が税金から控除されるだけであって、直接的な節税にはなりません。

例えば10,000円の寄付を行った場合、所得税と住民税から計8,000円が控除されますが、これでは10,000円を支払って8,000円分の税金を減らしただけです。

つまりふるさと納税は、本来支払うべきだった税金を寄付金として前払いしていることになります。

なぜ「ふるさと納税はお得」と言われているかというと、寄付金額の最大30%分の返礼品を受け取れるからです。

先ほどの例をあげると、10,000円の寄付を行って3,000円分の返礼品を受け取り、なおかつ8,000円分の税金を控除できることになります。

自己負担額は2,000円なので、「返礼品3,000円 – 自己負担額2,000」の1,000円分がお得になっていることがわかります。

寄付金額にかかわらず自己負担額は一定のため、寄付する金額が多くなるほどよりお得になる仕組みです。

サラリーマンができる税金対策一覧!18選の税金対策を紹介

控除額上限は収入によって異なる

「年収500万円では○○円」と決まっているように、ふるさと納税では、その人の年収によって控除される上限金額が異なります。

上限金額を超えた分は控除対象にならないため、ふるさと納税をする際は必ず上限金額を確認してから行いましょう。

ふるさと納税の控除額上限は、総務省の「ふるさと納税ポータルサイト」に年収別で記載されています。

自分名義でないと控除・還付されない

ふるさと納税は自治体への寄付となるため、年齢を問わず誰でも制度を活用できます。

ただし税額控除を受ける場合のみ、その控除を受ける本人名義で申し込む必要があるので注意しましょう。

もし家族名義で申し込んだ場合は控除を受けることができません。

まとめ:年収500万円の方はふるさと納税をお得に活用しよう

好きな自治体に寄付を行うことで、税額控除を受けられるふるさと納税。

その税額控除の上限は収入によって決まっており、年収500万円の場合は61,000円(単身世帯・共働き)が一つの目安となります。

さらにふるさと納税では、寄付金額の最大30%分の返礼品が受け取れるため、税額控除を適用させつつ地域の特産品を選べるというメリットがあります。

ふるさと納税を最大限に活用することで、日常がよりお得になることでしょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。