年収450万円のふるさと納税限度額はいくら?条件別に紹介

ふるさと納税の控除限度額は、年収や家族構成によって変わってきます。

限度額を超えて寄付を行った場合、超えた分の税金は控除を受けられません。

損をしないためには、自分の控除限度額がいくらなのかしっかり把握することが大切です。

この記事では、年収450万円の人がふるさと納税する場合の控除限度額はいくらなのか、やるメリットはあるのかについて解説します。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

この記事の目次

ふるさと納税とは

ふるさと納税とは、自治体に寄付することで税金の控除が受けられる制度です。

寄付した金額から自己負担額2,000円を引いた額が、所得税や住民税から差し引かれます。

また、寄付をした自治体からはお礼として「返礼品」が送られてきます。

つまり、ふるさと納税で寄付をすれば本来税金として納めるはずだったお金を返礼品に変えることができるのです。

返礼品がどんなものなのかは、寄付する自治体の名物や特産品、日用品など、自治体によって異なります。

欲しい返礼品から寄付先を選ぶのもいいですし、自分の応援している自治体に寄付をするのもいいでしょう。

煩雑な手続きはありませんので、興味ある方はぜひこの機会に始めてみましょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

年収450万円の人はふるさと納税をやるべき?

ふるさと納税は誰でもできる制度ですが、年収が少ないほど控除限度額が低くなり、年収が高い人ほど大きな金額を寄付できます。

ここでは、年収450万円の人はふるさと納税をやるべきなのか解説します。

今すぐ始めよう

年収450万円の人は、ふるさと納税を今すぐ始めましょう。

年収450万円の所得税と住民税は、合計でおよそ30万円です。

対して、ふるさと納税の限度額は、独身・共働き世帯でおよそ52,000円です。

この金額が、所得税や住民税から控除されます。

ふるさと納税の返礼品は寄附金額の3割程度のものとなりますので、約17,000円分の返礼品に変えることができます。

自分の好きな地域を応援しながら十分なメリットを受けられるため、年収450万円の人もふるさと納税するのがおすすめです。

控除がある場合は要確認

ふるさと納税の控除限度額は、その他の控除を受けていると低くなります。

特に注意したいのは、以下の控除です。

- 配偶者控除・配偶者特別控除

- 扶養控除

- 医療費控除

- 小規模企業共済等掛金控除(iDeCoの掛金控除)

- 住宅ローン控除

配偶者控除や扶養控除、医療費控除、iDeCoの掛金控除は所得控除です。

課税所得が少なくなると、ふるさと納税の控除限度額は低くなります

また、住宅ローン控除も所得税や住民税から引かれる税額控除です。

ふるさと納税の控除によって所得税や住民税の額が少なくなると、住宅ローン控除を満額受けられなくなるケースがあります。

これらの控除を受けている場合、必ず控除限度額のシミュレーションや税理士などへの相談をしたうえで、上限金額を確認しましょう。

年収450万円のふるさと納税の上限金額はいくら?

ふるさと納税の控除限度額は、家族構成によっても変わります。

ポイントは、扶養家族がいるかどうかです。

扶養家族がいて扶養控除や配偶者控除を受けている場合は、限度額が少なくなります。

ここでは、年収450万円の人がふるさと納税をした場合、控除限度額がいくらになるのか家族構成別にシミュレーションしてみます。

独身・共働き:52,000円程度

独身、もしくは共働き世帯の場合、ふるさと納税の控除限度額は52,000円程度です。

共働き世帯の場合、配偶者控除や配偶者特別控除は受けられません。

そのため、ふるさと納税の限度額は、独身世帯と同じになります。

ただし、医療費控除やiDeCoの掛金控除など、その他の控除を受けている場合は上限金額が少なくなるので注意してください。

より正確な金額を知りたい場合は、ふるさと納税サイトで詳細なシミュレーションをするのがおすすめです。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

シングルマザー(小学生1人):52,000円程度

小学生を1人かかえたシングルマザーの場合も、ふるさと納税の控除限度額は52,000円程度になっています。

子どもがいるため限度額が低くなりそうですが、扶養控除は16歳以上の子供がいる場合に適用される所得控除です。

小学生には扶養控除は適用されないため、限度額は独身世帯と同じ額になります。

夫婦(扶養あり):40,000円程度

夫婦どちらかが働いている、もしくは働いていても扶養内である場合、ふるさと納税の控除限度額は40,000円程度になります。

限度額が低くなる理由は、配偶者控除を受けられるからです。

配偶者控除は、配偶者の年収が103万円以下の場合に適用されます。

配偶者が専業主婦(夫)や収入の少ないパートの場合、配偶者控除が適用されてふるさと納税の控除限度額は低くなります。

共働き+高校生1人:40,000円程度

両親が共働きで高校生の子供が1人いる場合も、ふるさと納税の控除限度額は40,000円程度です。

この金額になる理由は、高校生の子供に対して扶養控除が適用されるからです。

扶養控除は、16歳以上の扶養親族がいる場合に適用されます。

働いていない高校生がいる場合、扶養控除が適用されてふるさと納税の控除限度額は低くなります。

なお、子どもが19~22歳である場合は、扶養控除額がさらに大きくなります。

その分ふるさと納税の限度額もさらに低くなるので、大学生の子どもを持つ方は注意してください。

年収450万円の人がふるさと納税をするメリット

年収450万円の人がふるさと納税をするメリットは、主に3つあります。

- 住んでいる街以外に納税できる

- 返礼品をもらえる

- 寄付金の使い道を指定できる

重要なポイントは、ふるさと納税を利用することで税金の使い道を自分で決められる、ということです。

税金を有効に活用できるこれら3つのメリットについて、詳しく解説していきます。

住んでいる街以外に納税(寄附)できる

ふるさと納税の魅力の1つは、自分がいま住んでいない自治体にも納税ができるという点にあります。

通常、私たちはいま住んでいる自治体にしか住民税を支払うことができません。

ふるさと納税では、昔住んでいた自治体や応援したい地域に寄付することができます。

寄付した金額は、所得税や住民税から差し引かれます。

つまり、ふるさと納税を利用すれば自分の応援したい自治体に税金を使ってもらうことができるのです。

税金を納める場所を自分で決めることができるのは、ふるさと納税の大きなメリットの1つといえます。

返礼品をもらうことができる

返礼品をもらえることも、ふるさと納税の大きなメリットです。

ふるさと納税で支払ったお金は、本来税金として納めるはずだったお金になります。

ふるさと納税は、いわば税金で返礼品を購入するような仕組みです。

返礼品は地域の特産品や工芸品などが多く、普段なかなか購入することがない商品も多くラインナップされています。

少し贅沢な高級食材を楽しんだり、日常的に使う品物をもらったりすることで、お得に制度を楽しめる点がふるさと納税の魅力と言えるでしょう。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

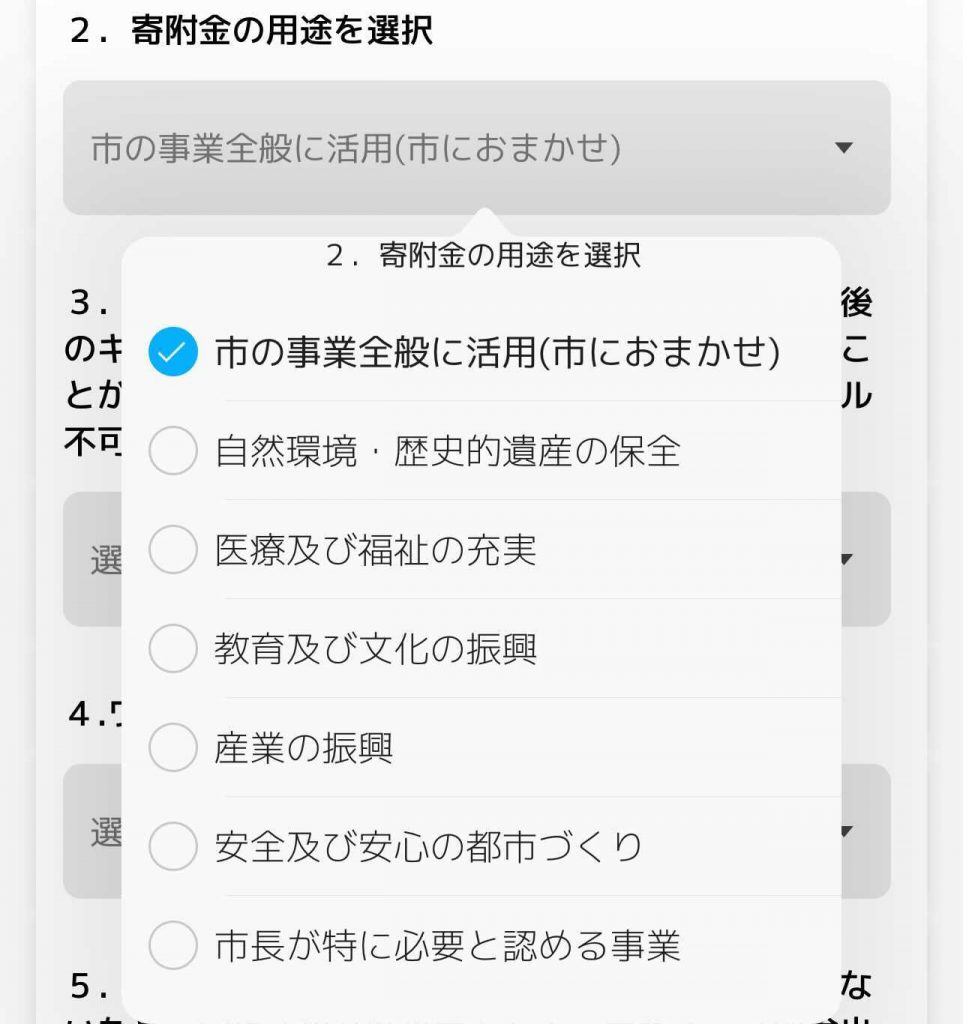

寄付金の使い道を指定できる

多くの自治体では、ふるさと納税で寄付したお金の使い道を指定することができます。

例えば、楽天市場では返礼品をカートに入れる際、以下の画像のように使い道を指定できます。

税金を自分が望むように使ってもらうことができるのは、ふるさと納税のメリットといえます。

年収450万円でふるさと納税をする際の注意点

年収450万円の人がふるさと納税をする際、いくつか注意すべき点があります。

主な注意点は、次の3つです。

- 直接的な節税にはならない

- 控除限度額は収入によって異なる

- 自分名義でないと控除や還付がされない

これらの注意点について、それぞれ詳しく見ていきましょう。

直接的な節税にはならない

ふるさと納税は、直接的な節税にはなりません。

ふるさと納税は、本来国や住んでいる自治体に納めるはずだった税金を、別の自治体に納める制度です。

納めるべき税額自体は変わりません。

ふるさと納税は節税策というよりは、税金を自分にとって価値ある使い方をするための制度です。

ふるさと納税によって納税額自体を減らせるわけではないので、気をつけましょう。

控除限度額は収入によって異なる

ふるさと納税の控除限度額は、収入によって異なります。

収入が多いほど限度額は高くなり、収入が少ないほど限度額は低くなります。

例えば年収450万円の場合は、独身・共働き世帯で52,000円程度なのに対し、年収600万円の場合は77,000円程度、年収300万円では28,000円程度となります。

このように、年収によって控除限度額は大きく変わります。

限度額を超えてふるさと納税を行った場合、超えた分の控除は受けられませんので注意してください。

自分名義でないと控除・還付されない

ふるさと納税で控除を受けるには、自分自身の名義で行う必要があります。

特に注意が必要なのは、クレジットカードの名義です。

寄付する人の名義とクレジットカードの名義が違うと、本人が寄付したという証明とはなりません。

この場合、控除が受けられない可能性があります。

たとえば家族が自分の代わりにふるさと納税のお金を支払ってくれても、支払い名義が自分でない場合は控除や還付の対象外になることがあります。

ふるさと納税の際は、寄付する人の名義は正しいか、クレジットカードの名義人と寄付者の名義が同じか、必ず確認してください。

まとめ:年収450万円の方はふるさと納税を始めましょう

年収450万円の場合、独身世帯や共働き世帯などでは限度額は52,000円程度です。

家族構成や他の控除によって上限金額は変わってきますが、年収450万円の人ならふるさと納税をするメリットは大きいでしょう。

扶養控除や医療費控除など、その他の控除を受けている場合は限度額が少なくなりますので、必ず事前にシミュレーションを行いましょう。

ふるさと納税はやってもやらなくてもトータルの納税額は変わりませんが、返礼品がもらえる点が最大の特徴です。

同じ金額の税金を収めるなら、返礼品がもらえた方がお得なのでやらない理由がありません。

まだふるさと納税をやっていない方は、すぐにでも始めることをおすすめします。

\ ふるさと納税を正しく理解して適切に控除を受けよう!/

▶︎▶︎ふるさと納税セミナーの予約をする◀︎◀︎

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「節税」など、お金に関する情報を発信しています。