FXとは?やり方や儲ける仕組み・始め方を初心者にもわかりやすく解説

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

近年、積立NISAやiDeCoで投資に関心を持った方が、FXにも関心を持つことが増えています。

少額の資金でも始められるFXは、投資の初心者の方にも無理なく取引ができる金融商品として注目されています。しかし、簡単にレバレッジを掛けられることから、損失が出た時の金額が大きくなりやすい投資でもあります。

この記事では、FXを行う上で知っておきたい知識や注意すべき点について解説します。

「FXを始めてみたい」「FXについて知識を得たい」という方は参考にしてください。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

FX取引とは

通貨レートの価格差で利益を狙う投資

FXとは、「Foreign Exchange」の略称で、正式には「外国為替証拠金取引」といいます。

あらかじめ証券口座に証拠金と呼ばれる元手を預けることで、米ドル/円やユーロ/円、ユーロ/米ドルといった通貨ペアを取引できるようになります。

通貨ペアの価格は秒単位で変動し、価格が安いうちに買い、高くなったときに売ると利益(為替差益)を獲得できる仕組みです(株式の「空売り」のように売りから始めることも可能です)。

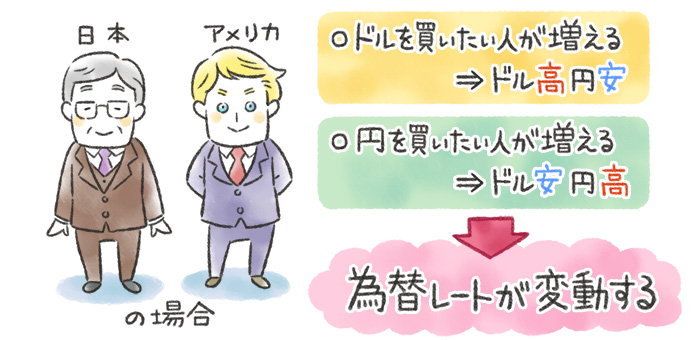

各国の通貨の需給バランスは、主に国同士の金融政策や政策金利の違い、景気動向・物価、地政学リスクなどによって日々変化します。

株の空売りとは?やり方や仕組み、リスクをわかりやすく解説

ドル円での取引例

多くの方がご存知の「ドル/円」取引を例に解説します。

例えば「1ドル=100円」のときにドルを買ったとします。その後「1ドル=110円」まで上昇しました。

ここでドルを売ります。ドルが100円から110円に値上がっていますが、この「買った時と売った時の差額」が利益になります。

今回の例では「10円」の利益が出ました。これは1ドルを買った場合の利益ですが、もし100ドルを買っていれば利益は100倍の1,000円になります。

このように、為替の値動きで利益を出していくのがFXの仕組みです。

FXと外貨預金の違い

外貨預金とは、外国の通貨を購入したうえで銀行に預金し、預け入れている間に利息を受け取る方法です。

超低金利政策が続いている日本では、メガバンクですら普通預金金利が0.001%しかつかず、100万円を預けていても1年で10円の利息しか受け取れません。

それが外貨通貨の場合、日本よりも金利が高い国が多いため、日本円を外貨に替えて預金しておくと、国内で銀行預金するよりもたくさんの利息を獲得できます。

また、外貨預金にも円高のときに外貨を買って円安のときに売れば為替差益を獲得できる仕組みがあるため、基本的な考え方はFXと同じです。

両者の大きな違いは、FXには「レバレッジ」や「空売り」という仕組みがある点です。

ここでは、レバレッジと空売りの仕組みを詳しく解説します。

FXのレバレッジとは

レバレッジとは、小さい力でより大きなものを動かす「てこ」という意味があり、少ない元手(証拠金)で多額の取引金額を動かせる仕組みです。

国内のFX会社では、最大25倍までのレバレッジを設定できます。

たとえば、口座に入れる証拠金が10万円しかない場合でも、10倍のレバレッジをかければ最大100万円分(10万円×10倍)を、25倍だと最大250万円分を購入できるようになります。

一方、レバレッジの仕組みがない現物取引では、10万円の資金しかなければ10万円分しか購入できません。

このように、少額でも大口投資ができるのがレバレッジ投資のメリットです。

ただし、仮に25倍のレバレッジをかけると利益額も25倍になる一方、損失も25倍に膨らんでしまいます。

レバレッジ倍率が高くなるほどハイリスク・ハイリターンになる点は注意が必要です。

FXの空売りとは

空売りとは、注文時に売りから発注(売り注文)をかける方法です。

一般的に買い注文を入れる場合は、価格が安いときに買って高くなったら売ることで利益を獲得できます。

一方で売り注文を入れると、価格が高いときに売って安くなったタイミングで買い戻すことで、利益を獲得できるようになります。

FXでは、この買い注文と売り注文の両方を活用できます。

つまり、「この先価格が上がりそう」と思えば買い注文を、反対に「下がりそう」と思ったら売り注文を入れられるため、上昇局面でも下落局面でも利益を狙えうことが可能です。

株の空売りとは?やり方や仕組み、リスクをわかりやすく解説

FXで儲ける仕組み

FXで利益を上げる方法は2つあります。

- 為替差益(キャピタルゲイン)

- スワップポイント(インカムゲイン)

一つは、資産を売買することによって得られる利益であるキャピタルゲインです。

FXにおいては、通貨の変動を利用して得られる「為替差益」がキャピタルゲインとなります。

二つ目は、資産を保有することで得られる利益であるインカムゲインです。

FXではスワップポイントが該当しますが、これは外貨預金で受け取る利息のようなものです。

為替差益(キャピタルゲイン)

キャピタルゲインとは資産の売却によって生まれる利益のことで、FXでは「為替差益」にあたります。

前述したように、為替価格は日々変動するため、安いときに買って高いときに売る、または高いときに売って安いときに買い戻すことで、その差額が利益となります。

たとえば、為替レートが「1ドル=100円「」のときに米ドル円を1万通貨購入したとしましょう。

投資額は「1万通貨×100円」で100万円となります。

その後、為替レートが1ドル=110円に上昇したタイミングで1万通貨すべてを売却(決済)すると、「1万通貨×110円」で110万円分の日本円が戻ってくるため、投資額との差額10万円が為替差益となる仕組みです。

反対に1ドル=90円に下落したときに売却すると、10万円分の損失(為替差損)が発生します。

FXでは、為替差益を狙う手法が基本になります。

スワップポイント(インカムゲイン)

インカムゲインとは資産を保有することで生まれる利益を指し、FXでは「スワップポイント」が該当します。

スワップポイントは2国間の金利差のことで、FXで通貨ペアを保有していると、金利差分の利益を毎日受け取れます。

たとえば、「米ドル円を1万通貨保有していると50円」という提示額であれば、1日に50円、1ヶ月に1,500円のスワップポイントが獲得できる仕組みです。

このスワップポイントの提示額は、FX会社によって異なります。

ただし、ここで注意したいのが損失の生まれるマイナススワップです。

利益となるスワップポイントを獲得するには、金利の高い通貨を買い金利の低い通貨を売る必要がありますが、反対に金利の高い通貨を売り、金利の低い通貨を買うと毎日マイナススワップを支払わなければなりません。

一例をあげると、アメリカは日本よりも金利が高いため、米ドル円を購入して保有しておくとプラスのスワップポイントが発生します。

一方で、アメリカよりも金利が低い日本円を買って米ドルを売った場合、保有している間はマイナススワップとなり損失が発生します。

スワップポイント狙いでFXを行う場合は、FX会社が公表している「スワップポイントカレンダー」から提示額を確認しましょう。

FXの取引手法

それぞれの取引手法について詳しく解説します。

| 取引手法 | 銘柄の保有期間 |

| スキャルピング | 数秒~数分 |

| デイトレード | 24時間以内 |

| スイングトレード | 数日~数週間 |

| ポジショントレード | 数ヶ月~数年 |

それぞれの取引手法について詳しく解説します。

スキャルピング

スキャルピングとは、1つの銘柄を数秒から数分単位で売買する短期投資の一種です。

1日あたり数十回以上、多いときには100回以上の取引を行うため、トレンドの把握やエントリータイミング、利確・損切りのタイミングに対して都度即座の判断が求められます。

1回あたりの利益は数pips程度と小さいものの、短時間に何度も取引を重ねてコツコツと利益を増やしていきます。

自分のトレード理論に自信があり、勝率が高い方におすすめの手法です。

その代わり、スキャルピングでは常にチャート画面を確認する必要があり、会社員勤めの方には向かないでしょう。

また、国内にはスキャルピングを禁止するFX会社が存在する点にも注意が必要です。

デイトレード

デイトレードも短期投資の1つで、基本的に購入した銘柄を当日中に決済します。

ポジションを翌日に持ち越さないため、日をまたいで突発的に起こる大きな暴落に巻き込まれにくいのがメリットです。

また、1回あたり数十分~数時間ほどの間隔で取引するため、スキャルピングよりも1取引における利益額が大きくなります。

ただし、デイトレードも基本的には常にチャート画面を見続ける必要があり、会社員や忙しい方には不向きなトレード手法かもしれません。

デイトレードのやり方!1日5,000円を稼ぐ銘柄の選び方やコツを紹介

スイングトレード

スイングトレードでは数日から数週間単位で取引を行うため、短期投資ではあるものの、会社員の方でも始めやすいでしょう。

短期投資のなかでも大きな利益を狙えるのが魅力ですが、相場分析には多くの時間を費やす必要があるでしょう。

スキャルピングやデイトレードに比べて大きめの利益を狙うため、損切りの幅が広くなりやすい点も注意が必要です。

考えなしにトレードをすると損をしたときの金額が大きくなりかねないため、FXの中でも特に資金管理が重要視されます。

ポジショントレード

ポジショントレードは、1つの銘柄を数ヶ月から数年ほど保有する投資手法です。

株式の場合は、企業が成長してより大きな付加価値が生まれることで、中長期的に株価が上昇しやすい傾向にありますが、基本的に通貨には新たな価値が生まれる仕組みはありません。

そのため、FXのポジショントレードでは、スワップポイントを狙うのが一般的です。

たとえば1万通貨だと50円程度しか発生しないスワップポイントでも、100万通貨で取引すると、1日に5,000円ほどの利益となります。

それを1年間保有すると約180万円に、5年間保有すると約900万円になるため、スワップポイントの利益も決してあなどれません。

短期的に売買するのが時間的に難しいという方におすすめの投資手法です。

FX初心者が覚えておきたい用語

FX初心者が覚えておきたい用語を簡単に解説します。

政策金利

政策金利は、中央銀行が一般銀行に融資を行うときの金利のことです。

各国の金利の基本とされます。

この政策金利をベースとしてスワップポイントが決定されますが、あくまでも参考指標でしかなく、スワップポイントは日々細かく変動していきます。

ポジション

新しく通貨を購入したり売ったりすることを「ポジションを持つ」「ポジションを建てる」などといいます。

通貨を買っている場合は「買いポジション」、売っている場合は「売りポジション」を保有していることになります。

買いポジションは「ロング」、売りポジションは「ショート」と称されることもあります。

FXでは、この2つのポジションを使い分けることで取引を行います。

経済指標

経済指標とは、各国の政府や公的機関が定期的に公表している国の統計データです。

この経済指標は、現在の景気や金融情勢がリアルタイムに反映されることから、為替相場に大きな影響を与えます。

FXでよく参考にされる各国の経済指標には、次のような種類があります。

- 米国雇用統計

- 国内総生産(GDP)

- 貿易収支

- 政策金利

- 消費者物価指数(CPI)

- 失業率

- 小売売上高

経済指標が発表されるタイミングは予め国ごとに決まっているため、FXトレードをする際は経済指標の時間も確認しながらトレードタイミングを伺いましょう。

特にアメリカの経緯指標は為替市場全体に大きな影響を与えることが多いため、特に注視が必要です。

要人発言

要人発言とは、国の経済政策を担う政府高官や高級官僚、金融政策を担う中央銀行の総裁や財務大臣など、各国の経済・金融情勢に強い影響を与える人の発言です。

経済指標と同様に、各国の要人発言も為替市場に大きな影響を与えます。

要人から「現在の物価が適正水準よりも高い」といった発言があった場合、インフレを抑制するために近く政策金利が引き上げられる可能性があり、通貨価値が上昇する要因となります。

ほかにも経済について弱気な発言があると、景気を刺激するための金利引き下げが連想され、長期国債が買われた結果、長期金利が低下したり通貨価値が下落したりする可能性があります。

事前に予定されているものもあれば、突発的に発言され市場が動くこともあるため、急な値動きがあった場合は要人発言の有無をチェックしましょう。

ロスカット(強制ロスカット)

ロスカットとは、投資家が被る損失をできる限り小さく抑えるための制度です。

FXでは最大25倍のレバレッジをかけて、数百万円・数千万円単位の高額な取引金額を動かせます。

しかし、レバレッジをかけるとほんの少し値動きでも膨大な含み損が発生してしまい、口座にある証拠金がマイナスになってしまう恐れがあります。

その際、マイナスが必要以上に大きくならないよう証拠金維持率が50%以下になると強制的にポジションを決済するというのが、ロスカットの仕組みです。

例えば証拠金10万円でFX取引を始めたとします。この場合、ポジションの損失額が-5万円(証拠金維持率50%)を超えたときにロスカットとなります。

投資家は-5万円を強制決済されてしまいますが、5万円以上の損失を防ぐことができます。

1回のロスカットで資金が0円になることがありません。

追証

上述の通り、証拠金維持率が50%を下回るとロスカットされてしまいますが、証拠金維持率が100%を下回った状態でその日の取引を終えると、翌日以降「追証」が必要になります。

FXでは基本的にレバレッジを掛けて取引をするため、擬似的にFX会社からお金を借りて運用を行います。

レバレッジを掛ける担保として、証券会社毎に規定されている「証拠金維持率」をキープする必要があり、多くの場合は証拠金維持率100%が基準となっていることが多いです。

例えば、証拠金10万円で5万円と10万円で取引して、-2,000円でその日の取引を終えた場合の例を解説します。

5万円を取引した場合、残りの5万円が証拠金として口座に残っているため、-2,000円の損失でその日を終えても翌日はそのまま取引を再開できます。

一方10万円を取引した場合、預け入れた証拠金を目一杯投資に使っているため証拠金は0円です。このときに-2,000円の損失で取引を終えると、翌日以降2,000円を口座に追証するか、取引を決済して証拠金維持率が100%以上になるよう調整する必要が出てきます。

追証が発生しないためにも、FX口座に預け入れた証拠金は全額投資に使うのではなく、一定額を残しておくのがおすすめです。

レバレッジ取引の意味とは?投資するメリット・デメリット(リスク)

スプレッド

スプレッドは、FX取引にかかるコスト(手数料)のことです。

同じ通貨の取引であっても、買う場合と売る場合では交換レートが異なります。このレートの差分を「スプレッド」といいます。

FX会社は、このスプレッドを収益源としていますが、投資家にとってはコストになります。

スプレッドが狭ければ狭いほど、コストが小さくなると理解しましょう。

FXのスプレッドは、FX会社や通貨ペアごとに異なります。

チャート

チャートとは、日々の値動きを表したグラフのことです。

FXにおいては、通貨の上がり下がりを時系列でグラフ化したもののことを指します。

チャートから過去の値動きや価格推移を読み取り、今後の相場を予測することを「チャート分析」といいます。

チャート分析はテクニカル分析の一つで、短期的な投資から中長期投資まで幅広く利用されてます。

通貨ペア

FX取引において売買する2つの国の通貨のことを「通貨ペア」といいます。

日本円から米ドルを購入する場合は、「米ドル/日本円」の通貨ペアの交換と表記されます。

「/」の左側が基軸通貨(新しく購入する通貨)のことを指し、右側は決済通貨(売買に用いる通貨)を指します。

「米ドル/日本円」のペアは米ドルを円で売買する、ということになります。

取引画面では「USD / JPY」のように、アルファベット3文字で表されることが多いです。

決済注文

決済注文とは、取引を終えることを指します。

新規の買い注文を行った場合は決済の売り注文で取引を終えることになり、必ず新規注文の反対売買が決済注文となります。

決済注文は為替差益が確定する注文でもあるため、タイミングの見極めが非常に重要です。

円高、円安

為替のニュースなどでよく聞く「円高・円安」ですが、FXで投資をする上では重要な言葉になります。しっかりと意味を理解した状態で取引しましょう。

円高とは

円高とは、対象の通貨に対して円の値段が高くなったことをいいます。

例を出すと、1ドル100円だったものが1ドル90円になりました。これを円高といいます。

金額だけ見ると、円の値段が下がっているので「円安」と勘違いをしやすいですが、これが円高です。

相手の通貨側から見るとわかりやすいでしょう。アメリカ旅行に行くあなたが日本円を100ドル分に両替したいとします。

1ドル=90円の時と、1ドル=120円の時では、両替したときに手にできる金額が違います。

| 1ドル=90円の時 | 1ドル=120円の時 |

| 100ドル × 90円 = 9,000円 | 100ドル × 120円 = 12,000円 |

- 100ドルが9,000円で手に入る(ドルから見て日本円の価値が高い)

- 100ドルに12,000円もかかる(ドルから見て日本円の価値が安い)

多くの人は9,000円で100ドルを手に入れたいと思うはずです。FXの取引は、外国通貨との両替と同じ理屈です。

円安について

一方で円安は、円高の反対になります。

上記の表を例にすると、100ドルを両替する際に9,000円で済む場合と12,000円かかる場合があります。

12,000円で両替した場合、9,000円で両替できた場合と比べて3,000円も損をしたことになります。

ペアとなる通貨を日本円で入手する際に、かかる金額が多いか少ないかで考えると覚えやすいでしょう。

【2025】円高と円安はどっちがいい?今の日本の状況や金融緩和の影響を解説!

FX取引のメリット

FXは投資の一つですが、数ある投資の中でFXで取引を行うメリットについて解説します。

少額から始められる

FX最大のメリットは「少額から始められる」というものです。

FX会社によって差はありますが、1,000円単位の入金から始められるところも多く存在します。

先述した「レバレッジ」の仕組みを使えば、少額からでも大きな金額を動かすことができるため、元手が少ない状態でも大きな利益を狙うことができます。

もちろん、レバレッジが効いているということは損失が出た場合も大きな金額になる可能性がある点には十分注意してください。

24時間取引ができる

メリットの二つ目として「平日は24時間取引ができる」点です。

FXでは外国の通貨を取引するため、世界の市場が関係してきます。そのため、24時間いつでも取引が可能になっています。

日本の株式市場は取引時間が朝9時 ~ 15時なので、取引できる時間が長いことはメリットといえるでしょう。

ただし、土日は証券会社や銀行が休みになるため取引はできません。年中無休ではない点は把握しておきましょう。

FX取引のデメリット

FXも投資である以上、デメリットは存在します。

メリットだけでなくデメリットもしっかりと確認しておきましょう。

資金がマイナスになる可能性がある

FXの大きなデメリットの一つに、資金がマイナスになる可能性があることがあげられます。

投資を行うということは、資金が増えることもあれば減ることもあるということです。

更にFXの場合はレバレッジという、持っている金額以上のお金を使って取引ができるため、損切りのタイミングを逃すと資金がゼロになるだけでなくマイナスになる可能性もあります(強制ロスカットという仕組みを使ってマイナスを防ぐことは可能です)。

こういったデメリットも理解した上で投資を行いましょう。

損切りとは?目安やタイミング、ルールやラインの決め方を紹介

常に値動きが気になってしまう可能性がある

FXの市場は24時間開いていますので、24時間常に為替が変動します。

大きな金額を動かしている人ほど、少しの値動きも気になって他のことに集中できなくなってしまうこともあります。

FXは僅かな金額の変動でも損益に大きな影響を与える可能性があるため、人によっては常に値動きを確認できる環境が必要かもしれません。

FXのやり方・始め方

FX会社を選び、口座を開設する

日本国内には、50以上のFX会社が存在しています。

取引するFX会社を選ぶ際は、以下のポイントに注目しましょう。

- 取引コストの安さ

- 取引ツールの使いやすさ

- 情報収集コンテンツの充実度

- キャンペーン内容

FX会社を選んだら、早速口座を開設してみましょう。

公式サイトの案内に従って手続きを進めてください。

作った口座に資金(証拠金)を入金する

口座が開設できたら、取引を行うための「証拠金」の入金を行います。

入金方法は主に「クイック入金」と「銀行振込」の2種類があります。

クイック入金(即時入金)

クイック入金とは、インターネットバンキングを使用した入金方法です。

対応金融機関から入金すると、即時に取引口座に反映されます。

土・日・祝を含めて24時間対応しているので、すぐに取引を始められるというメリットがあります。

FX会社によって対応金融機関が異なるので、事前に確認しておきましょう。

銀行振込

クイック入金が使えない場合、銀行振込で入金を行うことができるFX会社もあります。

FX会社にある「専用振込口座」に銀行やコンビニのATMから入金する方法です。

銀行振込による入金は、各銀行ATM・窓口の受付時間内に限られます。

取引口座への反映はFX会社側のシステム確認後となるため、クイック入金に比べて時間がかかる点に注意が必要です。

通貨ペアを決める

FX取引において一番大事なのが「通貨ペア」の選び方です。株式投資における銘柄選定にあたります。

通貨ペアの選択を誤ると、利益を上げるのが難しくなるどころか損失を出してしまう可能性もあります。

FXで通貨ペアを選ぶポイントは以下のとおりです。

取引量の多さで選ぶ

FXの取引量が多いということは、世界中のトレーダーがその通貨ペアに注目していることを意味します。

より多くのトレーダーが注目しているということは、それだけたくさんの情報が手に入るため精度の高い分析が行えます。

反対に取引量の少ない通貨ペアは、情報も少なく些細なきっかけで価格が急騰・急落しやすく、相場が読みづらいとされています。

スワップポイントで選ぶ

通貨ペアによってはスワップポイントが高く設定されているものがあります。

保有しているだけで利益を得られるため、スワップポイントを重視して通貨ペアを選ぶのも一つの手法です。

ただ、スワップポイントが高い場合は、高金利通貨ペアや取引量の少ない新興国通貨ペアであることも多いため、急な価格変動のリスクがある点には注意しましょう。

また空売りを行う場合は、高いスワップポイントが逆に負担となってしまう点も注意が必要です。

ドルストレートで選ぶ

「ドルストレート」とは、米ドルと別の通貨をペアにした取引のことです。

世界中の基軸通貨である米ドルは、国際的な金融取引で最も多く取引されているため、相場も安定しているという優位性があります。

外国為替市場全体でのドルストレートの取引量は全体の9割弱と、圧倒的な取引量を誇っています。

他の通貨に比べて情報収集やテクニカル分析もしやすいため、初心者でも手が出しやすく人気があります。

値動きを確認しながら売買する

通貨ペアを選んだら、トレンドを見極めながら売買注文を出します。

チャートで過去・現在の値動きを確認しながら相場を予測するのが一般的です。

「売り・買い」の種別や価格などを指定して、新たにポジションを建てます。

決済注文して利益確定する

所有しているポジションを決済することで、損益を確定させます。

FXでは取引額全額の受け渡しはしないため、決済注文で出た損益のみ受け取りもしくは支払いを行います。

決済注文を出すことは決済取引とも言われ、「ポジションをクローズする」などとも呼ばれます。

決済注文を出して初めて利益や損失が確定するため、取引タイミングが非常に重要です。

FXの税金・確定申告

FXを行うと必ず出る疑問が「税金」です。

株式の場合は「特定口座」というものがあり、特定口座を利用すれば自分で確定申告をする必要がありません。

しかし、FXの場合はそのような口座はありませんので、自分で確定申告を行う必要があります。

ですが、確定申告が必要な人と確定申告が必要ない人に分かれます。

確定申告が必要な人

FXで確定申告が必要になるのは、会社員や年金生活者は年間20万円、自営業や主婦・学生の場合は38万円を超える利益が出ている人になります。

給与所得以外の収入がFXのみであれば、FXの利益だけを見ていけばいいのですが、それ以外にも所得がある場合は、その所得も考慮していかなければなりません。

つまりFXを含め、各種所得の合計がそれぞれ20万円・38万円を超えていれば、確定申告が必要になります。

確定申告が必要ない人

確定申告が必要ない人は、年間を通して利益が出ていない人、又は利益が出てもそれぞれ20万円・38万円以下の人になります。

先述しましたが、FX以外の所得も含めた合計が20万円、38万円を超える人は確定申告が必要になりますので注意してください。

また、損失が出ている場合も注意が必要です。損失の場合は確定申告をする必要はありませんが、確定申告をすることで損失を翌年に繰り越すことができます(損益通算)。

例えば、今年FXで10万円の損失が出たとします。来年30万円の利益が出たら、その30万円から今年の損失分10万円を差し引いて20万円の利益として申告することができる仕組みです。

損失を繰り越す場合は毎年確定申告が必要となります。

損失も投資に活かすことを考え、利益の金額に関わらず毎年確定申告をすることをおすすめします。

会社員でも確定申告は必要?自分でするやり方やどのような人が必要か解説

まとめ:FXは仕組みを理解してから取り組もう

FXは少額から始められる上に、レバレッジをかけることで大きな利益を狙うことのできる魅力的な投資手法です。

一方、取引の仕方によっては大きな損失が発生してしまう可能性もあるハイリスク・ハイリターンな投資でもあります。

メリットデメリットやリスクを十分理解した上で、余剰資金で投資を行うことを心がけましょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 投資の関連記事 | |

| 株式投資の始め方 | 従業員持株会とは |

| 投資で生活可能? | 配当金で生活できる? |

| 自社株買いとは | 空売りとは |

| 10万円以下の株主優待 | 高配当株のメリット |

| 投資はいくらから? | モメンタム投資とは |

| 投資の種類 | 分散投資とは |

| 長期投資の効果 | コアサテライト戦略 |

| 複利の効果 | アセットアロケーション |

| ポイント投資の特徴 | 株主総会とは |