マザーズ指数とは?市場再編後の影響や構成銘柄、連動する投資信託を紹介

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

投資家が注目する日本の株価指数のひとつに「マザーズ指数」があります。

マザーズ指数とは、新興企業が集まる「マザーズ市場」に上場した銘柄全体の値動きを示しており、日経平均株価やTOPIXとは違った特徴を持つ指数です。

この記事では、マザーズ指数の基本的な内容から構成している主要銘柄の一覧、日経平均株価やTOPIXとの違いについて解説します。

マザーズ指数に連動した投資信託やETFも紹介しますので、指数への投資を考えている方は参考にしてください。

| 投資の関連記事 | |

| 株式投資の始め方 | 従業員持株会とは |

| 投資で生活可能? | 配当金で生活できる? |

| 自社株買いとは | 空売りとは |

| 10万円以下の株主優待 | 高配当株のメリット |

| 投資はいくらから? | モメンタム投資とは |

| 投資の種類 | 分散投資とは |

| 長期投資の効果 | コアサテライト戦略 |

| 複利の効果 | アセットアロケーション |

| ポイント投資の特徴 | 株主総会とは |

この記事の目次

マザーズ指数とは

「マザーズ」に上場する全銘柄の値動きを表す指標

「マザーズ指数」とは、マザーズ市場に上場する400社以上の値動きを表した株価指数のことです。

「マザーズ市場」は、東京証券取引所が開設した新興企業を対象とした証券市場を指します。

正式には「東証マザーズ市場」と呼ばれ、今後成長する可能性を秘めたベンチャー企業が多く上場しています。

同じ東京証券取引所の第一部・第二部に上場するためには会社の継続性や収益性が必要なのに対し、マザーズ市場は「高い成長の可能性」についての審査が行われます。

まだまだ規模は大きくないものの、今後大きく成長する可能性がある企業が組み込まれている「マザーズ」の株価の動きをチェックできるのが、マザーズ指数の特徴です。

市場第一部へスのテップアップ市場

マザーズ市場は、東証一部へのステップアップとして位置付けられている市場です。

そのため、マザーズ市場に上場した企業は将来的には規模を拡大し、東証一部、二部への昇格を目指していきます。

マザーズ市場に上場して10年が経過した企業は、このままマザーズ市場に上場を継続するか、東証二部に市場変更するかのいずれかを選択することになります。

マザーズに上場継続することを選んだ場合は、5年ごとに再度市場選択を行わなければなりません。

出典:日本取引所グループ「マザーズ上場10年経過後の適用基準」

マザーズ上場後に市場第一部に市場変更した企業例

2021年には、12社がマザーズ市場から第一部に上場市場を変更しました。

下記は、ここ数年間でマザーズから東証一部に市場変更した企業の一例です。

| 市場変更日 | 会社名 | 事業内容 |

| 2019/8/28 | ラクスル(株) | ネット印刷通販でチラシやフライヤー、名刺などの印刷物を提供 |

| 2019/10/07 | (株)SHIFT | 企業のデジタルトランスフォーメーションを支援 |

| 2019/12/25 | HEROZ(株) | AIの技術をもとにサービスの開発や運用を行う |

| 2020/04/09 | オイシックス・ラ・大地(株) | 有機野菜や無添加加工食品などの販売・宅配 |

| 2021/01/21 | Sansan(株) | 名刺管理のクラウドサービスを提供 |

| 2021/06/14 | (株)マネーフォワード | 経理や人事労務の効率化を支援 |

2022年4月からは「グロース」区分になる

現在の株式市場は、以下の4つの市場区分で分けられています。

- 市場第一部

- 市場第二部

- マザーズ

- JASDAQ

しかし、「市場区分のコンセプトが曖昧」などの理由から2022年4月から市場が再編され、以下のような区分に変更されます。

- プライム

- スタンダード

- グロース

今後高い成長可能性がある企業は、「マザーズ」から「グロース」市場に組み込まれることになります。

マザーズ指数の上位10銘柄

マザーズ指数を構成している時価総額上位10銘柄(2022年2月末時点)は、以下の表の通りです。

| 銘柄名 | 業種 | 時価総額(単位:百万円) |

| メルカリ | 情報・通信業 | 283,994 |

| ビジョナル | 情報・通信業 | 119,551 |

| フリー | 情報・通信業 | 96,261 |

| そーせいグループ | 医薬品 | 86,756 |

| ジーエヌアイグループ | 医薬品 | 54,079 |

| サンバイオ | 医薬品 | 53,070 |

| ウェルスナビ | 証券・商品先物取引業 | 48,359 |

| FRONTEO | サービス業 | 43,262 |

| Appier Group | 情報・通信業 | 40,073 |

| メドレー | 情報・通信業 | 39,681 |

上位には、成長性が高い分野である「情報・通信業」の企業が多く並んでいます。

デジタル化が進む社会の中ではインターネット関連企業の成長性が期待されており、マザーズ市場でも存在感が大きくなっていることが分かります。

日経平均株価やTOPIXとの違い

日本の代表的な株価指数である「日経平均株価」や「TOPIX(東証株価指数)」と、「マザーズ指数」それぞれの特徴は以下の通りです。

| 株価指数 | 特徴 |

| マザーズ指数 | マザーズ市場に上場する全銘柄を対象とした株価指数 |

| 日経平均株価 (日経225) | 東証第一部に上場する企業のうち、市場流動性の高い225銘柄を日本経済新聞社が選定し、その株価をもとに算出される指数 |

| TOPIX (東証株価指数) | 東証第一部に上場する全銘柄を対象とした株価指数 |

日経平均やTOPIXは、東証一部に上場している銘柄から構成されているのに対し、マザーズ指数は今後の成長性に期待できる中・小型グロース銘柄を中心に構成されているという違いがあります。

そのため日経平均やTOPIXとは違った値動きをすることも多く、ボラティリティが大きくなりがちな特徴があります。

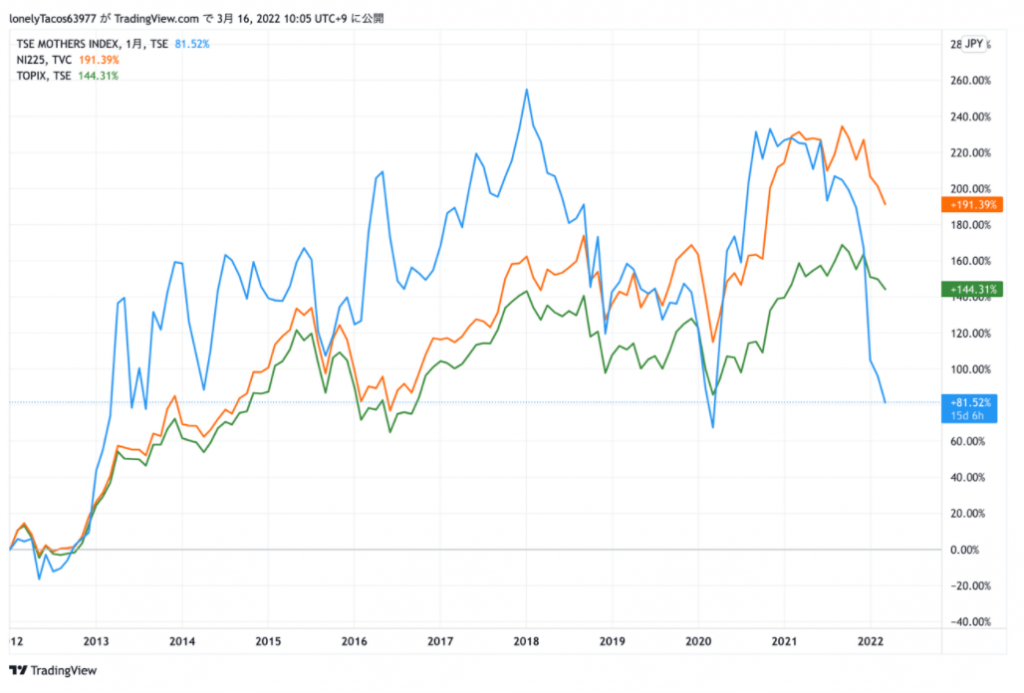

マザーズ指数と日経225・TOPIX比較チャート

このチャートは、マザーズ指数と日経平均株価・TOPIXの値動きを比較したものです。

水色がマザーズ指数、オレンジが日経平均株価、緑色がTOPIXです。

日経平均株価とTOPIXが似たような値動きをしているのに対し、マザーズ指数は値動きの幅(ボラティリティ)が大きいのがわかります。

本来値動きが緩やかな指数への投資ですが、マザーズ指数へ投資する場合は大きなボラティリティを許容する必要があります。

参考:Trading View

ボラティリティの意味とは?株やFXでの活用方法やリスクを解説

マザーズ指数に連動する投資信託・ETF

マザーズ市場に上場している企業は高い成長が期待されており、投資することで長期的に大きなリターンを得られる可能性があります。

マザーズ指数に連動した投資信託やETF(上場投資信託)を購入すれば、マザーズ市場に丸ごと投資することができます。

ここでは、マザーズ指数に連動した投資信託・ETFを紹介していきます。

東証マザーズETF

「東証マザーズETF」は、東証マザーズ市場に上場する全銘柄を対象とした「マザーズ指数」との連動を目指したETFです。

投資信託とは違って、株と同じようにリアルタイムな売買ができます。

10口単位で購入することができ、税込0.55%の信託報酬がかかります。

初心者でも取引しやすく、コストも抑えて運用ができるのが特徴です。

ETFとは?投資信託との違いや種類をわかりやすく解説

マザーズ・コア上場投信

「マザーズ・コア上場投信」は、東証マザーズ市場を代表する15銘柄の値動きを表す「東証マザーズCore指数」との連動を目指したETFです。

組入上位銘柄は以下の通りです(2021年10月7日公表データより)。

※構成銘柄は毎年1回10月に入替が行われるため、銘柄は変動する可能性があります。

- ネットイヤーグループ(3622)

- GMOフィナンシャルゲート(4051)

- そーせいグループ(4565)

- ミンカブ・ジ・インフォノイド(4436)

- 総医研ホールディングス(2385)

- ユナイテッド(2497)

- アスカネット(2438)

- ロコンド(3558)

- ケアネット(2150)

1口単位で購入ができ、税込0.55%の信託報酬が引かれます。

400以上の銘柄が上場する東証マザーズ市場の中で、代表的な企業に投資したい人におすすめします。

出典:日本取引所グループ「株価指数ラインナップ」

出典:日本取引所グループ「銘柄一覧(ETF)」

投資信託とETFどっちがおすすめ?NISAで投資する際のポイント

楽天日本新興市場株ダブル・ブル

「楽天日本新興市場株ダブル・ブル」は、日本の新興市場の値動きに対しておよそ2倍になるように運用しているレバレッジ投資信託です。

新興市場の株価が3%上がったら、投資信託の価格が6%上昇することを目指して運用されています。

指数の概ね2倍の値動きをするため、資産が大きく増える可能性がありますが、その分リスクも高くなります。

自身のリスク許容度と相談しながら投資を検討してみてもよいでしょう。

まとめ:「マザーズ指数」はマザーズ全銘柄を対象とした指数

「マザーズ指数」は、高い成長可能性を秘めた企業が多く上場する「マザーズ市場」の値動きを表す指数です。

現在の上位銘柄には情報・通信業が多く、今後の成長性にも期待が寄せられています。

投資信託やETFを上手く活用し、ポートフォリオの一部に組み入れることを視野に入れてはいかがでしょうか。

なお、2022年4月からは「グロース」に名称変更されるため覚えておきましょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 投資の関連記事 | |

| 株式投資の始め方 | 従業員持株会とは |

| 投資で生活可能? | 配当金で生活できる? |

| 自社株買いとは | 空売りとは |

| 10万円以下の株主優待 | 高配当株のメリット |

| 投資はいくらから? | モメンタム投資とは |

| 投資の種類 | 分散投資とは |

| 長期投資の効果 | コアサテライト戦略 |

| 複利の効果 | アセットアロケーション |

| ポイント投資の特徴 | 株主総会とは |