低金利とはどういう状態?預金やローンにおける考え方やお金の増やし方

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

記事監修者

マネカツ編集部

"将来への漠然としたお⾦への不安はあるけど、何から始めていいのかわからない…"

そんな方に向けて「資産運用」や「税金対策」など、お金に関する情報を発信しています。

現在の日本は、低金利状態が続いていると言われています。

よく言われる「低金利」とは、具体的にどのような状態を指すのでしょうか。

この記事では、金利の意味や仕組み、なぜ日本では低金利が続いているかなどを簡単に解説します。

低金利環境下での資産の増やし方も紹介しているので、参考にしてみてください。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

この記事の目次

金利の仕組み

借りたお金に対して支払う利息の計算レートのこと

お金を貸し借りするときには、利子・利息が発生します。

「金利」とは、借りたお金に対してどれくらい利息を支払うかの割合のことです。

住宅ローンやカードローンを組んでお金を借りる場合は、金利に基づいて計算された利息を元本とともに返済することになります。

一方、定期預金のように自分のお金を預ける場合は、銀行にお金を貸す状態に近いため、金利に基づいて計算された利子(利息)を定期的に受け取ります。

金利は、お金を借りる側が貸す側に対して支払う利息を計算するためのレートだと理解しましょう。

「金利」「利子」「利息」の違い

「金利」とよく似た言葉に、「利子」や「利息」などがあります。

それぞれの意味や違いをまとめると、以下のようになります。

| 用語 | 意味 |

| 金利 | ・お金を借りた側が貸す側に対してどれだけ対価を上乗せして返済するかの割合(%) ・1年間あたりの利息の計算レート |

| 利子 | ・お金を借りた場合に支払う対価 ・借り手からの立場からの言葉 |

| 利息 | ・お金を貸した場合に受け取る対価 ・貸し手からの立場からの言葉 |

利子や利息は「○円」「○ドル」というように具体的な金額で表され、金利は「○%」というように全体に対する割合で表記されるのが一般的です。

利子と利息は、どちらもお金を貸し借りする際に発生する対価のことです。

借り手から見た言葉を「利子」、貸し手から見た言葉を「利息」として区別していますが、基本的な意味に大きな違いはありません。

銀行預金では「利息」、ゆうちょ銀行の貯金では「利子」、というように使われる場面・場所において言葉が使い分けられる場合もあります。

10万円を実質金利15.0%で借りた時の利息

10万円を実質金利15.0%で1年間借りた場合、支払う利息は10万円 × 15.0% = 15,000円となります。

ただし、金利はあくまでも1年間お金の貸し借りを行ったときの「年率」で表示されるため、実際の利息の金額は借りた日数によって異なります。

利息の計算式は次のとおりです。

- 利息 = 借入金額 × 金利(年利)/ 365日 × 借入日数

実際に、「10万円を30日で返済した場合の利息」と「10万円を1週間で返済した場合の利息」にどれだけ違いがあるかを確認しましょう。

| 借入日数 | 1年間(365日) | 1ヶ月(30日) | 1週間(7日) |

| 利息の計算式 | 10万円 × 15.0% | (10万円 × 15.0%)/(365日 × 30日) | (10万円 × 15.0%)/(365日 × 7日) |

| 利息 | 15,000円 | 約1,232円 | 約287円 |

同じ金額を同じ金利で借りた場合は、返済までの期間が短くなるほど支払う利息も少なくなります。

物をレンタルするときと同様に、お金も借りる期間が短いほど利息負担を小さくできます。

お金を借りる際は、あらかじめ支払う利息がどのくらいになるかをシミュレーションして、無理なく返済計画を立てると良いでしょう。

銀行やローンにおける金利の考え方

銀行や信用金庫における「金利」

銀行や信用金庫において、金利がどのような働きをするかを確認していきましょう。

銀行は「お金を預けるところ」だと認識している方も多いですが、銀行の仕事はそれだけではありません。

銀行は、預金者から預かったお金を金融商品で運用したり、お金が必要な個人や企業へ貸し出しています。

これによって得られる運用益や貸出利息が銀行の主な収益源です。

銀行は、この収益の中からお金を預けてくれた預金者に対しお礼として金利をもとに計算した利息を支払います。

普通預金と定期預金で金利が異なるのも、この仕組みと関係しています。

普通預金はいつでもお金を引き出せるのに対し、定期預金は原則満期までお金を引き出せません。

銀行にとっては定期預金として預けてもらう方がお金を長期間運用しやすいため、定期預金の方が普通預金よりも高い金利が適用されやすいのです。

定期預金のメリット・デメリットとは?銀行の選び方やおすすめな人の特徴まで解説

ローンにおける「金利」

続いて、マイカーローンや住宅ローンを組む際の金利の考え方を解説します。

ローンを組むことで、ローン会社(貸し手)が個人(借り手)にお金を貸す仕組みです。

お金の借り手は、借りた金額に加えてお金を貸してくれたことへの対価として「利息」を上乗せして支払います。

とはいえ、この利息はローン会社が自由に設定できるわけではありません。

借入の上限金利は、下記のように借入金額に応じて年15〜20%と定められています。

- 借入金額が10万円未満:年20%が上限

- 借入金額が10万円以上100万円未満:年18%が上限

- 借入金額が100万円以上:年15%が上限

出典:日本貸金業界「5 お借入れの上限金利は、年15%~20%です」

金利3%で100万円を5年間借りたときの利息

ローン会社でお金を借りる場合のシミュレーションを行ってみましょう。

一般的な銀行や大手消費者金融などからお金を借りる場合、元本に利率をかけて計算される金額が1年当たりの支払い利息です。

例えば、年3%の金利で100万円を5年間借りた時の利息は、100万円 × 3% × 5年 = 15万円となります。

この場合の返済総額は元本100万円+利息15万円=115万円となり、毎月の返済額は115万円/(12ヶ月 × 5年)= 約19,167万円と計算できます。

低金利とはどういう状態のことなのか

銀行預金ではお金が増えにくい

現在の日本では、超低金利が続いています。

バブル期の日本では銀行預金でも一定の利息収入が期待できましたが、現在は銀行に預けていてもお金はほとんど増えません。

例えば、約30年前の1992年11月時点での定期預金金利(1年)は5.25%でした。

このとき100万円を定期預金として1年間預けたとすると、年間52,500円(税引前)の利息収入が得られました。

これに対して、2022年11月時点の三菱UFJ銀行のスーパー定期(1年)の預金金利は0.0020%です。

100万円を1年間預けたとしても、200円(税引前)しか利息収入が得られません。

低金利が続く日本においては、銀行預金で大きくお金を増やすのは難しいでしょう。

出典:日本銀行 Bank of Japan 「(統計の注釈)金融市況(金利・利回り・外為レート等) 」預金金利(参考)銀行預金金利(CSVファイル)1992年11月25日1年もの定期預金金利

出典:株式会社三菱UFJ銀行「円預金金利」

ローンを組む際の負担が減る

低金利状態では、お金を預けるときの利息収入が少ないというデメリットがある一方、お金を借りるときの支払い利息が小さくなるメリットがあります。

特に大きな金額での借入となりやすい住宅ローンを組むときは、低金利のメリットを享受しやすいです。

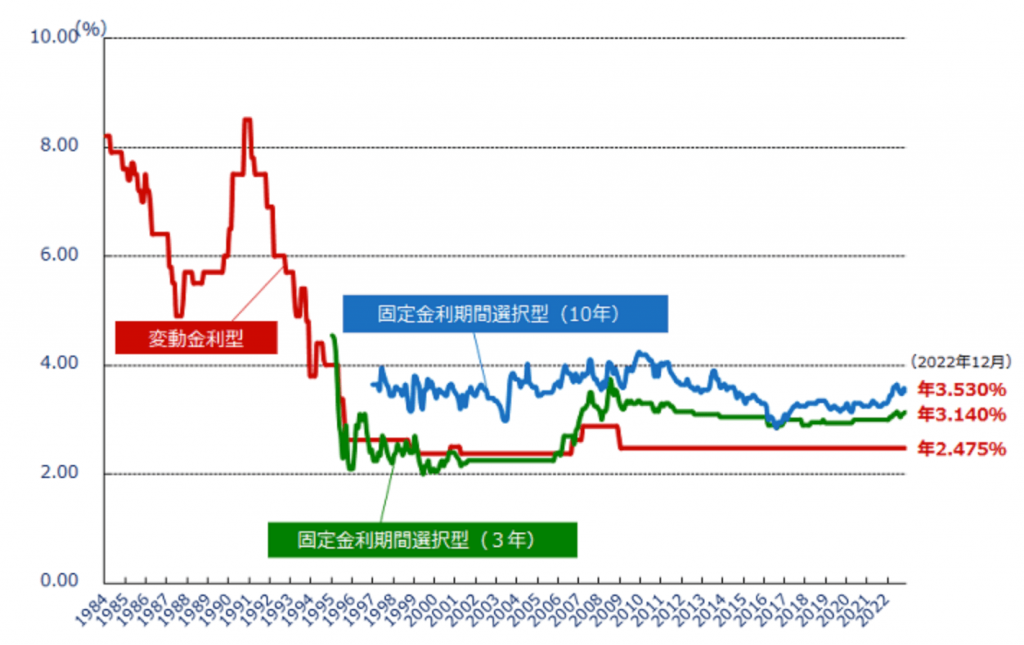

民間金融機関の住宅ローン金利推移を確認すると、日本の変動金利は1991年をピークとしてバブル崩壊と共に一気に下落しています。

約30年前は銀行にお金を預けているだけで高い利息収入が得られましたが、住宅ローンの金利も8%近くありました。

リーマンショック後の2009年あたりからは、10年以上にわたって変動金利は2.475%のまま横ばいです。

住宅ローン金利の水準は、将来的な返済額に大きく影響します。

お金を借りる側からすると、なるべく低い金利の方が望ましいでしょう。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」

日本はなぜ低金利なのか

日本では長い間低金利状態が続いていますが、これは政府や日銀の政策と大きく関わっています。

日本の中央銀行である日銀は、景気を調整するために政策金利を上げ下げします。

政策金利とは、お金を貸し出す際の基準となる金利のことです。

- 景気が悪いとき:金利を下げて経済を刺激して活性化(=利下げ)

- 景気が良いとき:金利を上げて景気抑制(=利上げ)

政策金利を下げると人や企業がお金を借りやすくなり、世の中にお金が出回りやすくなります。

企業が設備投資をしたり個人が住宅購入したりして、消費活動が刺激されて景気が徐々に上向きます。

反対に政策金利を上げると、貸出金利も上がるためお金が借りにくくなり、消費活動が落ち着くことで景気が抑制されるのです。

2016年にマイナス金利政策が導入された

日本では、デフレからの脱却を目指して、2016年にマイナス金利政策が導入されました。

マイナス金利政策とは、民間の金融機関が日銀に預けている当座預金の一部に、マイナス0.1%の金利を適用する政策です。

すると、銀行はお金を払って日銀にお金を預けるよりも、設備投資や貸出にお金を回した方が得だと考えるようになります。

結果、ローンの金利が下がって個人や企業がお金を借りやすくなり、消費活動が刺激されます。

たくさんモノが売れるようになると企業業績や従業員の給料が上がり、徐々に景気が良くなるのです。

日銀はマイナス金利政策を導入してお金を世の中に流通しやすくすることで、デフレ脱却・経済の活性化を目標としています。

低金利時代のお金の増やし方

預貯金以外の資産形成を検討する

銀行に預けているだけでは、なかなかお金は増えません。

例えば、2022年11月時点の三菱UFJ銀行の普通預金金利は年0.0010%、定期預金の金利は期間を問わず0.0020%です。

普通預金の0.001%で100万円を1年間預けたとしても、利息はたったの10円です。

これでは将来に向けて思うようにお金を増やせないため、預貯金以外の資産形成方法も検討しましょう。

積立NISAで運用する

投資の初心者におすすめなのは、積立NISAです。

積立NISAは最低100円から始められ、毎月一定額を投資信託で積み立てることで、将来に向けてコツコツと資産形成が行えます。

運用商品は金融庁の基準をクリアした長期投資に適した商品であるため、投資初心者でも商品を選びやすいでしょう。

なるべくリスクを抑えた運用をしつつ、預金金利以上のリターンが期待できるため、時間をかけて資産を増やしたいと考えている方に適しています。

積立NISA口座内で投資をすれば、年間40万円までの新規投資分について最長20年間利益を非課税で受け取れるという非課税メリットもあります。

積立NISAとは?投資初心者におすすめの理由をわかりやすく解説

iDeCoを活用する

iDeCo(個人型確定拠出年金)も、積立NISA同様に長期・分散・積立投資に適しています。

iDeCoは、自分が拠出した掛け金を自ら運用し、老後に向けて資産形成を図る年金制度です。

掛金が全額所得控除の対象となり、年金を受け取るときも税制面の優遇を受け取れます。

iDeCoを通じて世界中の銘柄に分散投資することで、価格下落のリスクを抑えつつ、世界経済全体の長期的な成長によるリターンが期待できるでしょう。

iDeCo(イデコ)とは?仕組みや始め方、注意点をわかりやすく解説

ローンを組んで不動産投資をする

現在、日本の住宅ローンは過去最低水準にあります。

低金利で住宅ローンが組みやすいため、借り手にとっては有利な条件で住宅を購入するチャンスとも捉えられます。

金利が低いから必ずしもお得だというわけではありませんが、不動産投資を検討している方にとっては良いタイミングだといえるでしょう。

不動産価格は市況によって上下しますが、マンションやアパートなどの不動産は実物資産であるため、価値がゼロになることは考えにくいです。

投資した物件に入居者がいれば、毎月の家賃収入が継続的に得られる上、不動産価格が上がれば資産価値の向上も期待できます。

不動産投資のメリットとデメリットは?成功するポイントも解説!

金利の高い定期預金やキャンペーンを活用する

お金を増やしたいがなるべくリスクを負いたくない場合は、金利の高い定期預金や金融機関のキャンペーンを利用するのも一つの手です。

例えば、以下のような金融機関では比較的高い金利の定期預金を提供しています。

| 金融機関 | 金利 | 対象商品・条件 | キャンペーン期間 |

| 商工中金(インターネットバンキングキャンペーン) | 最大年0.22%(税引後0.175%) | ・インターネットバンキングの定期預金「マイハーベスト」の1年・2年・3年もの ・1口50万円以上 | 〜2023年3月31日(金) |

| SBJ銀行(モア+キャンペーン) | 最大年0.35%(税引後0.278%) | ・大口定期・スーパー定期(インターネット専用) | 2022年10月4日(火)〜2022年12月30日(金) |

| 新生銀行(特別御礼円定期預金) | 最大年1.00%(税引後0.7968%) | ・3ヶ月もの円定期 ・500万円以上3,000万円まで ・新生プラチナ、新生ダイヤモンドステージが対象 | ― |

| イオン銀行(15周年特別金利定期預金) | 年3.0%(税引後2.39%) | ・1ヶ月もの円定期 ・期間中に新規口座開設&インターネットバンキングの登録 | 口座開設:2022年11月1日(火)〜2022年12月31日(土) 預入期間:2022年11月1日(火)〜2023年1月31日(火) |

定期預金の場合、元本が保証されるメリットがあります。

将来に向けて減らしたくないお金は、定期預金に預けるのも良いでしょう。

ただし、金利の高い定期預金は期間限定となっていたり、いくつかの条件をクリアしないといけなかったりもします。

見た目の金利の高さに飛び付かずに、内容をしっかり確認してから申し込むようにしましょう。

定期預金のメリット・デメリットとは?銀行の選び方やおすすめな人の特徴まで解説

金利が高い国に外貨預金する

日本では長い間金利が低い状態が続いていますが、海外ではすでに利上げに踏み切った国や比較的高い金利水準を維持している国もあります。

高い金利を期待するのであれば、日本以外の国や地域に目を向けてみるのも良いでしょう。

たとえば、主要国の政策金利は以下のとおりです(2022年11月25日時点)。

| 国名 | 政策金利 |

| 日本 | -0.10% |

| 米国 | 3.75〜4.0% |

| 豪州 | 2.85% |

| カナダ | 3.75% |

| スイス | 0.50% |

| 南アフリカ | 7.00% |

| トルコ | 9.00% |

高い金利が適用される通貨で外貨預金を行えば、日本円で預けるよりも大きな利息収入が期待できます。

ただし為替レートは常に変動しているため、政治の混乱や災害などが大きな為替変動につながる可能性があります。

投資する国の政治、経済、社会情勢などの変化に起因するカントリーリスクや、預け入れや引き出しのタイミングによっては為替差損が生じるリスクもある点は認識しておきましょう。

出典:マネックス証券株式会社「2022年 – 各国政策金利」

外貨預金のメリット・デメリット!リスクを減らす方法や仕組みを解説

まとめ:低金利時代では預金でお金が増やせない

銀行預金は元本割れのリスクがなく、将来に向けて堅実にお金を貯められる資産形成方法です。

しかし、低金利時代といわれる日本では銀行にお金を預けていてもなかなか利息がつきません。

効率よくお金を増やしたい場合は、預金以外の資産形成方法も知っておく必要があります。

銀行預金と他の金融商品をうまく組み合わせることで、資産を守りつつ増やしていけるでしょう。

┏──────────────┓

現在開催中の無料セミナーはこちら!

┗──────────────┛

▶︎▶︎【年収上げるよりも手取りが増える?】◀︎◀︎

▶︎▶︎オンライン税金セミナーの日程を確認する◀︎◀︎

▶︎▶︎【女性限定】 私にあったお金のふやし方って?◀︎◀︎

▶︎▶︎人気FP講師による『無料』オンラインセミナー!日程はこちら◀︎◀︎

| 投資の関連記事 | |

| 株式投資の始め方 | 従業員持株会とは |

| 投資で生活可能? | 配当金で生活できる? |

| 自社株買いとは | 空売りとは |

| 10万円以下の株主優待 | 高配当株のメリット |

| 投資はいくらから? | モメンタム投資とは |

| 投資の種類 | 分散投資とは |

| 長期投資の効果 | コアサテライト戦略 |

| 複利の効果 | アセットアロケーション |

| ポイント投資の特徴 | 株主総会とは |